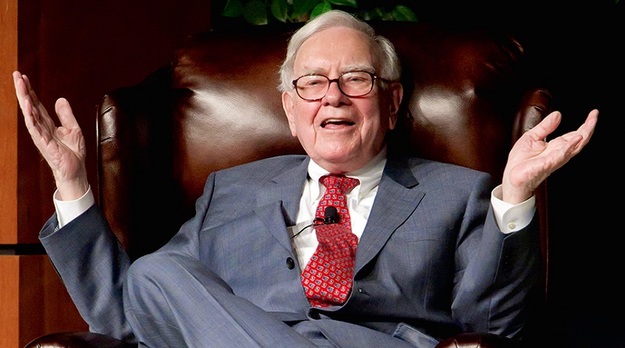

Ніколи не варто робити ставок проти американського ринку і, при нинішніх відсоткових ставках, в жодному разі не інвестувати в облігації. Такі практичні поради засновник Berkshire Hathaway Уоррен Баффет дав інвесторам у своєму щорічному посланні. Кабінет інвестора коротко переповідає, про що написав мільярдер. «Мінфін» виділив найцікавіше.

Не ставте проти Америки і уникайте облігацій

Підсумки року для Berkshire

Починаючи з 1965-го року, Уоррен Баффетт щорічно пише листи своїм акціонерам, супроводжуючи ними результати діяльності Berkshire Hathaway.

Хоча за підсумком 2020 року Berkshire Hathaway заробила $42,5 млрд (ця сума складається з $21,9 млрд операційного прибутку, доходу від приросту капіталу на $4,9 млрд і $26,7 млрд нереалізованого приросту капіталу в акціях, якими володіє Berkshire), у 15-сторінковому щорічному листі до акціонерів Уоррен Баффет зазначив, що «минулого року ми не досягли жодної мети: Berkshire не зробила значних придбань, а операційний прибуток впав на 9%».

Також Баффетт визнав, що зробив помилку і шкодує про «жахливий» збиток від покупки Precision Castparts — виробника устаткування для аерокосмічної і енергетичної промисловості. У 2020 році Berkshire списала майже $11 млрд від цієї інвестиції.

Однак, інвестор зауважив, що балансова вартість компанії на акцію зросла приблизно на 5% за рахунок нерозподіленого прибутку та зворотного викупу. До речі, про зворотний викуп.

Читайте також: Уоррен Баффет позбувся золота

Сила зворотних покупок

У листі Баффета значна частина була присвячена впливу зворотних покупок акцій. Він зазначає значимість для Berkshire програм buybacks, здійснюваних компаніями, що належать конгломерату. У бухгалтерських звітах Berkshire відображаються тільки дивіденди, які конгломерат отримує від цих компаній.

При цьому величезні суми, які ці компанії направляють на buyback, залишаються «невидимими», хоча цей «неврахований прибуток створює додаткову вартість — велику цінність для Berkshire».

Як приклад Баффет наводить Apple, за 5,2% акцій якої Berkshire свого часу заплатила близько $36 млрд: з того часу конгломерат отримує регулярні дивіденди в розмірі приблизно $775 млн на рік і виручив додаткові $11 млрд за рахунок продажу невеликої частини своєї позиції.

Але навіть після продажу частини акцій, сьогодні Berkshire володіє 5,4% акцій Apple, оскільки остання постійно викуповувала свої акції і, тим самим, істотно скоротила їх загальну кількість. А за рахунок зворотного викупу Berkshire Hathaway своїх власних акцій протягом останніх 2,5 років, акціонери конгломерату тепер побічно володіють часткою в Apple на 10% більшою, ніж у липні 2018 року.

«Інвестиції Berkshire в Apple наочно демонструють силу зворотних покупок», — написав Баффет.

Минулого року Berkshire Hathaway викупила своїх власних акцій на рекордні $24,7 млрд. Баффет підкреслив, що «це збільшило вашу частку участі в усіх підприємствах Berkshire на 5,2%, при цьому вам навіть не потрібно було доторкатися до свого гаманця». Інвестор заявив, що Berkshire продовжить викуповувати свої акції в майбутньому.

Читайте також: Уоррен Баффет про найвигіднішу інвестицію

Пайова участь

Баффет вказує, що він вважає за краще купувати частки в добре керованих компаніях, замість прямої покупки всієї компанії: «Ми не контролюємо діяльність цих компаній, але ми пропорційно беремо участь в їх довгостроковому процвітанні», — підкреслив інвестор.

Про інвестиції в технологічний сектор

Раніше Баффет відмовлявся від інвестицій в технологічні компанії, пояснюючи, що він недостатньо добре розбирається в їх бізнесі. Але професійне зростання молодих співробітників привело Berkshire в цей сектор. Крім Apple, конгломерат придбав частки в Amazon і хмарній компанії Snowflake і готовий продовжити інвестувати в галузь далі, як тільки побачить хороші можливості.

Не час для облігацій

Розмірковуючи про вибір активів, інвестор підкреслив, що облігації «це не те місце, куди варто інвестувати зараз».

«Не дуже віриться, що дохідність 10-річних казначейських облігацій США на кінець року становила лише 0,93%, впавши на 94%, у порівнянні з дохідністю 15,8%, доступною ще у вересні 1981 року», — написав він.

Читайте також: Хто платить Баффету: скільки він заробив на дивідендах

Про нагальні питання

Хоча від комменаріев щодо «мемних» акцій Баффетт утримався, він перерахував декілька історій успіху американських компаній, з якими в різний час співпрацював або укладав угоди сам. «Ніколи не ставте проти Америки», — підсумував інвестор.

Як і роком раніше, Баффет ані слова не згадав про пандемію, супутно уникнувши питань політики і расової рівності.

Мільярдер лише коротко торкнувся одного з найважливіших питань, що неминуче насувається на Berkshire, — як довго він може залишатися біля керма.

Тут Баффет знову послався на відому історію пані Блюмкін, що заснувала Nebraska Furniture Mart. Вона залишалася генеральним директором своєї компанії, доки їй не виповнилося 103 роки — «сміховинно передчасний пенсійний вік, на мою думку і думку Чарлі», — написав Баффет, маючи на увазі 97-річного Чарлі Мангера, віце-голови Berkshire.

Коментарі - 18