Фінансова влада світу вживає безпрецедентних заходів, щоб полегшити кризу, викликану пандемією і тотальним карантином. Так, США влили в економіку $2,2 трлн, ЄС погодив пакет економічних заходів на 540 млрд євро, а Японія готується витратити майже трильйон доларів.

Світову економіку чекає нова інфляційна криза

Чи справді такі вливання необхідні та чи не завдасть «лікування» ще більшої шкоди, ніж сама корона-криза, в колонці для «Мінфіну» розповів аналітик ІГ «Універ» Михайло Федоров.

Звичка друкувати гроші

До яких наслідків призведе нинішня допомога економіці, немає чіткої відповіді. Нічого подібного в історії ще не було. Але я все ж насмілюся припустити, що «лікування» економіки призведе до нової інфляційної кризи.

Фінансова влада західних країн з 2008 р звикла друкувати гроші у відповідь майже на будь-які економічні проблеми, і звикла робити це безкарно, оскільки сильної інфляції не було. У світі за останні десятиліття не виникло будь-якої нової економічної теорії, порівнянної за значимістю з появою Кейнсіанства. Воно було відповіддю на Велику Депресію 1929 року, яка удосконалила економічну модель під виклики часу. А тому економічна думка не вирішила структурні та системні хвороби нинішнього етапу розвитку економіки світу, де випереджаюче зростання продуктивності праці, порівняно зі споживанням, стало гальмом для розвитку економіки, причиною зростання соціального дисбалансу і придавило інфляційні процеси.

З 2008 року інфляція у США, накопичувальним підсумком, склала всього близько 25%. Хоча баланс ФРС за цей період зріс у 5 разів. Якщо рахувати дані на лютий 2020 року, коли його величина складала $4,2 трлн, тоді як у 2007 році баланс ФРС був всього $800 млрд.

Побачивши небезпеку корона-кризи, ФРС США збільшила свій баланс до $7,085 трлн до 21 травня поточного року, тобто більш ніж у 1,5 рази всього за три місяці. Далі, за оцінками експертів, за інерцією баланс ФРС до кінця року може скласти $8 трлн, що в 10 разів переважить рівень 2007 р. А таке істотне збільшення кількості первинних грошей повинно вплинути на інфляцію. Тим паче, що на поточний момент включення друкарського верстата трохи відрізняється від того, що було в останнє десятиріччя.

Економіка минулих криз

З 2008 р. ФРС друкувала гроші, і, як говорив колишній глава ФРС Бен Бернанке: це повинно було дозволити запустити зростання кредитування, що, в свою чергу, повинно було оживити економіку. Але оскільки і до 2008 р. населення США було надмірно закредитованим, гроші ФРС не трансформувалися в настільки ж стрімке зростання кредитування, а в більшій частині залишилися усередині фінансової системи, не потрапивши в реальну економіку. Цей фактор був ще підсилений тим, що у 2010-11 роках було прийнято нову угоду з банківського регулювання Базель-3, яка зробила жорсткішими вимоги до капіталу банків і тим самим перешкоджала зростанню кредитування.

Фінансова влада, злякавшись кризи у 2008-09 роках, зробила дві суперечливі речі. З одного боку, з досвіду іпотечної кризи у США вони хотіли захистити економіку від надмірного кредитування і зростання бульбашок у цьому сегменті економіки, а тому посилили умови для кредитування реальної економіки. З іншого боку, вони друкували гроші для того, щоб збільшити обсяг кредитування. Як результат, гроші застрягли усередині фінансової системи і не пішли в реальний сектор, а тому не було і зростання інфляції, незважаючи на те, що баланс ФРС зріс у 5 разів.

Гроші пішли в економіку

З корона-кризою все трохи інакше. ФРС тепер у більшій частині друкує гроші для того, щоб допомогти бюджету США профінансувати збільшений дефіцит бюджету. В результаті, зараз гроші регулятора через бюджет вливаються в реальну економіку майже повністю.

Плюс до цього мрія Бена Бернанке зараз збувається. Банки всередині США всього за пару місяців наростили свій кредитний портфель на трильйон доларів, хоча раніше для такого зростання був потрібен цілий рік. Тобто, кредитні кошти, на відміну від періоду 2008-2020 років, сьогодні хлинули в економіку. А причина цього банальна, адже ніколи в історії ФРС не друкував гроші так швидко і тому навіть жорсткі правила угоди Базель-3 не змогли перешкодити зростанню кредитування.

Читайте також: Чому криза є, а сплеску інфляції і обвалу гривні — немає

Гроші зараз йдуть в реальну економіку величезною хвилею, але інфляції в період самої корона-кризи так само немає. Навпаки, ціни падають. А відбувається це через те, що багато галузей економіки зараз опинилися в схожій ситуації з нафтовим ринком. Споживач сидить вдома, і продажів просто немає. Складські запаси зростають, і збувати продукцію не виходить. Тому до кінця корона-кризи інфляції і не буде. Вона з'явиться потім, після того як буде завершено карантин, і тоді коли економічна активність відновиться. Тоді назовні і вийдуть надлишкові гроші, які зараз вливаються в економіку.

Варіанти розвитку кризи

Можна на «коліні» у зошиті описати те, чому лікування може виявитися гіршим за саму хворобу.

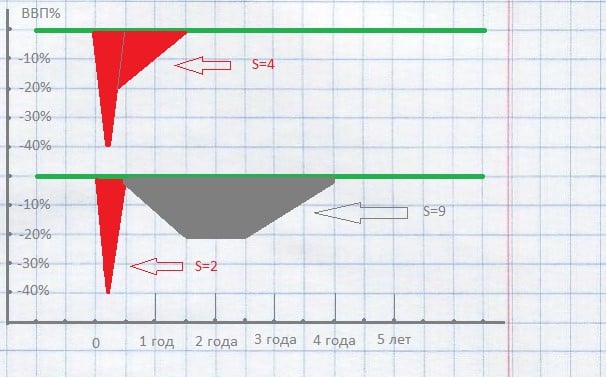

Знизу я намалював «картинку» з двома альтернативними варіантами. Верхній — це варіант, при якому фінансова влада не стала б допомагати економіці настільки бурхливим включенням друкарських верстатів. Тоді після сильного провалу, припустимо довжиною в півроку, економіка б відчувала на собі серйозні наслідки ще додатково рік. Через те, що люди, позбувшись доходу в період корона-кризи, не змогли б швидко відновити свою купівельну спроможність. Тоді безпосередньо сама корона-криза могла б затягнутися до кінця 2021 року. І у моїй моделі на зошиті загальна площа втрат становила б 4 клітинки. Де дві клітинки за площею — це провал в період самого карантину, і ще 2 клітинки — втрати від повільного відновлення. Площа в клітинках, в даному випадку, відображає втрати економіки в умовних відсотках від ВВП помножене на час.

А знизу намальовано інший графік – шлях, який обрав світ. У ньому, за рахунок величезних заходів допомоги, ефект від самої корона-кризи не буде розтягнутий у часі і, можливо, економікам розвинутих країн навіть вдасться вийти з кризи «V-образно», що замальовано червоним кольором.

Але після корона-кризи практично відразу може прийти нова інфляційна криза, яка буде носити системний характер і з якою неможливо буде боротися за допомогою друкарського верстата, цю кризу я замалював сірим кольором. І ця криза може тривати кілька років. Вона не буде такою глибокою, як корона-криза, але загальні втрати економіки через неї можуть значно перевищити втрати від корона-кризи. На малюнку знизу площа сірої зони становить 9 клітинок.

Читайте також: Домінік Меню: «Україна легше переживе кризу, ніж багато інших країн»

І, таким чином, загальні втрати за верхнім графіком складуть всього 4 клітинки, тоді як втрати за нижнім — 11 клітинок. Звичайно ж, намальована мною картинка це просто схема, а не точний графік і за термінами, і за спадом економіки у відсотках. У деталях все може бути не так як на намальованій схемі. Але загалом, думаю, ця схема відображає загальну картину в економіці. І думаю, що такий малюнок буде найбільш простим для сприйняття.

Яка буде інфляція

Влада розвинених країн, рятуючи економіку зі своєю «нестримною» допомогою, можливо вже завдала їй величезної шкоди, яка позначиться в майбутньому у вигляді зростання інфляції. Причому, коли я говорю про інфляцію, я не маю на увазі її зростання до 3-4% на рік. Ні, такий рівень був би тільки благом для економіки. Говорячи про інфляцію, я кажу про зростання її темпів до 10% і більше на рік, що буде порівнянно з рівнем інфляції, який був у США в період 70-х років минулого століття, і який призвів до стагфляції. Адже надмірно сильна інфляція шкодить економіці, та чи нам цього не знати!

Найголовніше у майбутній кризі полягає в тому, що лікувати інфляцію світу немає чим. Світова економіка сьогодні практично повністю беззахисна проти інфляції. Адже світ, за різними оцінками, накопичив боргів у розмірі від 300 до 400% від ВВП.

Читайте також: Що трапиться, якщо МВФ спише борг Україні та іншим країнам

Світ надрукував величезну кількість грошей, які неможливо вилучити. Адже навіть якщо припустити, що ФРС різко підвищить свою ставку, це не зменшить баланс ФРС, адже ФРС на надруковані долари купив боргові папери уряду США. І щоб вилучити ці долари з економіки, регулятору доведеться продати держборг США, а ця дія обрушить борговий ринок Америки.

Світ йшов до кризи ще до COVID-19

Можливо, що COVID-19 і корона-криза в цьому питанні просто зручно «підвернулися». Адже якщо згадати кінець 2019 року, то в МВФ і в багатьох інших фінансових інститутах говорили, що світ зіткнувся з проблемою величезного боргу. І все те, що станеться після корона-кризи, відбулося б і без неї, але просто було б більш розтягнуто в часі.

Адже китайська економіка і без корона-кризи йшла до боргової кризи, американський бюджет після податкової реформи збільшив свій дефіцит і борг США почав зростати випереджальними темпами, у порівнянні з ВВП США, і ФРС рано чи пізно все одно б довелося монетизувати борг США. Фінансова влада продовжувала б рятувати економіку, друкуючи гроші, точно так само як вони це робили в попереднє десятиліття. І рано чи пізно вони б перевищили рамки дозволеного, і це призвело б до вибухового зростання інфляції.

Корона-криза виступила каталізатором того, що і так намічалося в світі. А в цьому ключі корона-криза, як і «війна», дуже зручна, оскільки в майбутньому за її рахунок можна буде списати все.

Адже, напевно, немає кращого приводу, ніж COVID-19, для того, щоб за кілька років знецінити долар США вдвічі, а може й втричі, з мінімальними втратами для репутації США і головної резервної валюти світу. Корона-криза, можливо, найкращий привід для того, щоб спалити світовий борг у розмірі 300-400% від ВВП до прийнятного рівня 100-200%.

Читайте також: Чи можна «залити» економіку кредитами і кому від цього стане добре

Робиться це свідомо чи стихійно — не так важливо, важливо те, що, швидше за все, так і буде. І фінансова система світу найближчими рокамии піде на перезавантаження. Адже, якщо в найближчі 5 років інфляція в США, або точніше сказати інфляція долара, становитиме 100% і більше, то це буде перезавантаженням всієї фінансової системи світу, яка виправить накопичені фінансові дисбаланси в економіці, і після цього світова економіка знову буде готова до великого циклу зростання.

Світ після перезавантаження

Якщо припустити, що року до 2025 (на дні кризи) долар буде втричі дешевшим, ніж зараз, за рахунок чого всі борги так само втричі знеціняться, то світ буде готовий зростати спочатку, за рахунок запуску нового кредитного циклу. Потім це зростання буде посилено за рахунок нового технологічного ривка, або, як багато хто думає, за рахунок переходу на новий технологічний уклад, який дасть нові товари, нові галузі економіки. І світ буде перетравлювати нові технологічні ринки так само, як він це робив у 90-ті роки минулого століття, переварюючи загальну комп'ютеризацію, і нове економічне вчення, накшталт Кейнсіанства, яке перемогло Велику Депресію, на даному етапі не буде потрібне.

За рахунок перезавантаження, світова економіка зможе розвиватися чергові 30-40 років, і зростати на старих знаннях економіки, а капіталізм буде жити. Але можливо потім, вже до 2050-60 років, світ знову обросте боргами.

Читайте також: Від майбутніх пандемій економіку захистять роботи

Роботи, які багато в чому замінять людей, ще більше підвищать продуктивність праці, і вона знову буде зростати, випереджаючи можливості зростання сукупного попиту. І буде нова системна і структурна криза, і нашим нащадкам треба буде придумати щось нове в економічній теорії, що допоможе подолати ці проблеми. Але це буде потім. А сьогодні, ймовірно, світу навіть потрібне фінансове перезавантаження.

Коментарі - 17