Багато компаній, акції яких почали торгуватися за цінами, недоступними великій масі інвесторів, вдаються до спліту. Але Лоуренс А. Каннінгем, професор ділового права та консультант, який працює в Нью-Йорку і Вашингтоні, не в захваті від цього процесу. На його думку, дроблення акцій погіршує якість акцій компанії.

Чим ризикують Apple та Tesla, відкривши доступ до своїх акцій людям «з вулиці»

Які аргументи наводить дослідник, розбирався БКС Світ інвестицій. «Мінфін» розкриває думку експерта.

Є два типи компаній

Умовно компанії, що розглядаються професором, можна розділити на два типи:

- акції компанії є одними з найдорожчих на фондовому ринку США

- акції компанії доступні до покупки широкому колу інвесторів

До першого типу, безумовно, відносяться акції Berkshire Hathaway класу А ($ 323 275,0 за акцію на 09.10.2020). У компаній AutoZone, Booking Holdings, Cable One, NVR and Seaboard ціна акцій виражається чотиризначними цифрами. Дані концерни об'єднує те, що вони майже ніколи не ділять свої акції. Саме подібні підприємства, як вважає експерт, залучають більше терплячих і цілеспрямованих акціонерів — тих, кого Уоррен Баффет назвав «високоякісними акціонерами» (high-quality shareholders, далі QS), — ніж компанії другого типу.

До слова, сам Лоуренс А. Каннінгем володіє акціями Berkshire Hathaway.

До другого типу він відносить велику кількість компаній, які проводять дроблення акцій: від Apple до Tesla. Обидві компанії нещодавно розділили свої акції, щоб знизити ціну. Очевидно, так вони намагаються залучити акціонерів, які також стануть їхніми клієнтами, говорить експерт.

Читайте також: Як Apple і Tesla догодили 13 мільйонам користувачів Robinhood

Будемо знайомі

Крім Berkshire Hathaway Уоррена Баффета — компанії, про яку чув будь-який інвестор, — до ешелону високодохідних акцій входять ще п'ять.

Компанія AutoZone, AZO, $1150,00 спеціалізується на роздрібному продажі автозапчастин. Серед її інституційних інвесторів — AllianceBernstein, Burgundy Asset Management, First Manhattan та Tweedy Browne.

Booking, BKNG, $1788,8 — агрегатор туристичних тарифів і пошукова система, раніше відома як priceline.com, — поділяє свої акції з 1998 р. Довгий список QS включає Capital Research Global Investors, Dodge & Cox, Edgewood Management, Fidelity Investments та Harris Associates.

NVR, NVR, $4348,4 — компанія з будівництва будинків та іпотечний банкір. Акції компанії зросли в десять разів за десятиліття до того, як лопнула житлова бульбашка. Акції залишаються дорогими, і з моменту дебюту в 1940 році акції ніколи не ділилися. До числа QS входять Diamond Hill Capital, Smead Capital та Wellington Management.

Seaboard, SEB, $3060,0 — конгломерат з річною виручкою $6 млрд, 77% якого належить родині Брескі. З моменту запуску компанії у 1959 р. спліт акцій не використаний ні разу, при цьому обіг вкрай низький. Недавня торгова ціна також є низькою за історичними мірками. Серед найбільш значущих QS — First Saberpoint Capital, Khan Brothers та Knightsbridge Asset Management.

Cable One, CABO, $1830,13 — компанія широкосмугового зв'язку, виділена у 2015 р. з Graham Holdings (наступниця The Washington Post Co.). Її QS включають компанії Capital International Investors, D. F. Dent, Neuberger Berman, Rothschild & Co. та Wallace Capital.

Компанії з тризначними цінами на акції, які також лідирують у списку якості акціонерів: Equinix EQIX, Intuitive Surgical ISRG, Mettler-Toledo International MTD таі TransDigm Group TDG.

Високоякісні акціонери — QS — по Баффету

Група, яку Уоррен Баффет назвав «високоякісними акціонерами» ще у 1978 році, — це елітний корпус сконцентрованих, терплячих акціонерів, що підтримують корпоративну Америку. Їх стратегії контрастують з домінуючими на сьогоднішній день індексними фондами, які рідко тримають портфель протягом довгого часу. Їх стилі варіюються в сфері досліджень, сприйнятті цінності і політики продажів, але їх об'єднує витримка і зосередженість.

Деякі QS є гігантами: Capital Research & Management, Fidelity Management & Research та Harris Associates. Багато хто керує активами вартістю менше $100 мільярдів: Gardner Russo Gardner, Ruane Cunniff та Southeastern Asset Management.

QS відрізняються філософськими поглядами, не звертають уваги на відносну волатильність індексів. Вони заперечують проти загальної звички розрізняти пасивні індексні фонди, з одного боку, і всі інші, відомі як «активні», з іншого. Вони інвестують протягом багатьох років і не вимірюють ефективність щорічно, як це роблять багато інвесторів. Велика частина портфеля QS інвестована в значні пакети акцій видатних великих компаній, якими після скрупульозного вивчення вони володіють багато років.

Читайте також: «Індикатор Баффета» подає сигнал тривоги. Що це означає

У чому перевага QS-інвесторів для компанії

Перш за все, компанії беруть на себе зобов'язання щодо того, що найбільше цінується QS, - ефективного розподілу капіталу.

Менеджмент, який приймає рішення про розподіл акцій, повинен враховувати вплив цього на список акціонерів.

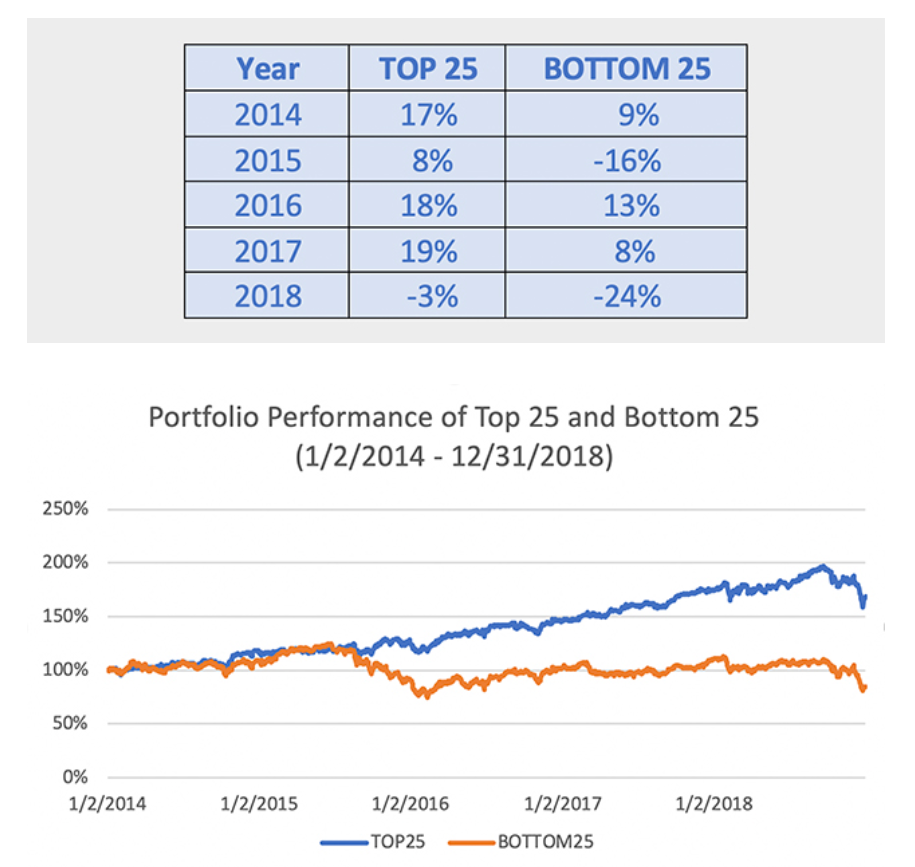

Дослідження, проведені в Університеті Джорджа Вашингтона в рамках ініціативи «Акціонери якості», показують, що компанії з найвищими цінами на акції, як правило, користуються найбільшою часткою QS. Наприклад, зі 100 найдорожчих акцій S&P 500 більше третини знаходяться у верхньому децилі щільності QS і більше половини — у верхньому кварталі. Ті, хто зосереджений на результатах бізнесу, як правило, мають велику частку QS і, відповідно, процвітають, підкреслює Каннінгем.

Аналітики прогнозують збільшення частки акцій в цьому кварталі, тому навіть компанії з високою щільністю QS можуть піддатися тренду.

Професор наводить як приклад ситуацію, коли правління The Washington Post Co. готувалося до розкручування Cable One. Експерти тоді закликали раду директорів розділити акції, щоб знизити ціну. Однак, завдяки експертній консультації Уоррена Баффета, рада відхилила рішення про проведення спліта. П'ять років по тому Cable One торгується більш ніж в чотири рази дорожче, ніж передбачалося, і підтримує високоякісну базу акціонерів.

Акції QS-компаній — в чому перевага для інвесторів

Компанії, які уникають дроблення і мають найвищу ціну акцій, можуть похвалитися найвищою щільністю QS. Наприклад, акції Berkshire Hathaway класу А при шестизначній ціні акції мають велику частку QS, ніж у будь-якої іншої компанії на сьогоднішній день. Незважаючи на те, що багато інших чинників сприяли успіху Berkshire протягом багатьох десятиліть, її видатна акціонерна база також важлива.

Компанії першого типу звертають особливу увагу на те, які інвестори будуть складати список акціонерів компанії: адже вони отримують пропозиції від компанії і право голосу, відповідні переважним соціальним і політичним тенденціям. Також компанії з вищою щільністю QS зазвичай мають довгострокову стратегію, що сприяє вищим показникам у майбутньому. Дроблення акцій прив'язане до ціни, саме тому менеджери, які культивують якісних акціонерів, уникають проведення спліта.

Читайте також: Apple, Facebook, Alphabet. Як купити акції іноземних компаній

Що не так з дробленням

Незважаючи на те, що спліт може бути хорошим маркетинговим ходом для продукту, це безперечно погане управління інвесторами — дроблення акцій погіршує якість акцій компанії, підсумовує Лоуренс А. Каннінгем.

У компаніях, переповнених тимчасовими акціонерами, менеджмент схиляється до короткострокового фокусу, вважає професор. «Дроблення схоже на обмін десятицентовика на дві копійки», — образно заявляє Каннінгем. Воно не дає ніякого економічного ефекту, але має тонкий психологічний. Побічним ефектом є збільшення ринкової капіталізації компанії, незважаючи на відсутність фундаментальних змін. Це відбувається тому, що і новини про спліт, і більш низька ціна акцій стимулюють короткостроковий інтерес.

Коментарі - 12