2020-2021 роки стануть поворотними для багатьох українських банків. Їм доведеться вчитися заробляти в умовах економічної кризи та пандемії.

Скільки банків закриється через коронакризу

Наслідки кризи

Зниження прибутковості стане ключовою проблемою української банківської системи у 2020-2021 роках. А може і довше. Багато чого буде залежати від результатів боротьби з коронавірусом та зі спадом в економіці, який почався в нашій країні ще до початку епідемії.

У першому кварталі 2020 року, тобто до початку карантину і введення обмежень, ВВП України зменшився на 1,5%. А вже за підсумками першого півріччя — впав на 6,5%. Наші політики називають цей спад не найстрашнішим, і люблять наводити як приклад США, де економіка обвалилася відразу на 32%. Хоча всі розуміють, що українська економіка сильно обтяжена боргами, на платежі за якими йде третина нашого річного бюджету. Та й в принципі непорівнянна за своїми масштабами і можливостями з американською чи іншими у розвинених країнах.

До того ж, наші виробники та банківський сектор ніколи не мали такої фінансової підтримки, як їх колеги у США та у Євросоюзі. Американський Федрезерв і Європейський Центробанк вже декілька разів рятували свої економіки кампаніями з викупу активів — емісією долара і євро. Вони дозволяли вистояти бізнесу і банкам-кредиторам у непростий час — без низки банкрутств, та ще з підтримкою споживачів. А український Нацбанк досі ігнорує таку можливість. Тому наш бізнес і банки розуміють, що їм доведеться самостійно вибиратися з коронакризи.

Читайте також: Навіщо світова фінансова влада розганяє інфляцію

Очевидно, що виберуться не всі. За різними оцінками, до кінця наступного року без ліцензій може залишитися трохи менше дюжини банків.

«Припускаю, що до кінця 2020 року кількість банків може зменшитися на 2-3 фінансові установи. Наступного року, можливо, з ринку підуть ще близько 5 учасників ринку», — спрогнозував для «Мінфіну» директор департаменту ризик — менеджменту ПуАТ «КБ «Акордбанк» Микола Войтків.

Як гроші тають

У першому півріччі 2020 року прибутковість 75 працюючих в Україні банків скоротилася на 23% і склала 23,8 млрд грн. Про збитки відзвітували 16 банків. Здавалося б, не найстрашніше зниження, особливо в умовах карантину. Однак важливо розуміти, що 59% заробітку прийшлося лише на одну держструктуру — на Приватбанк (14 млрд грн). А він, як відомо, отримує значну частину доходу від ОВДП, внесених до капіталу, і від депозитних сертифікатів Нацбанку.

Решта 74 банки заробили 9,8 млрд грн, що залишилися. Зрозуміло, що це крихти. А у випадку з багатьма банками — старання менеджменту вийти на показник трохи вище нуля, щоб довести акціонерам свою стійкість. Не хотіли засмучувати власників, щоб ті не почали закривати фінустанови. Адже ситуація залишається складною.

За результатами 7 місяців фінансовий результат банківської системи погіршиться ще сильніше. Це ясно навіть за першими уривчастими звітами, які поступово з'являються за деякими структурами: наприклад, Райффайзен Банк Аваль в січні-липні скоротив свій прибуток на 14%, а Укрсиббанк взагалі вдвічі (до 785 млн грн). Можна не сумніватися, що у інших фінустанов ситуація буде не набагато кращою.

Читайте також: Скільки і на чому банки заробляли у першому півріччі

У чому проблема

Головна причина зниження прибутковості — наслідки коронакризи. Банкам на законодавчому рівні заборонили штрафувати позичальників-фізосіб за неплатежі за кредитами. Відчувши безкарність, люди скоротили платежі або згорнули їх зовсім. Це сильно вдарило по фінансовому стану фінустанов. Населення платило мінімум, а бізнес вишикувався в чергу за відтермінуваннями та реструктуризаціями.

Дані: Нацбанк

Одночасно відбулося дві речі: банки припинили отримувати в повному обсязі платежі за раніше виданими кредитами та звели до мінімуму (або зовсім згорнули) видачі нових. Поки що цифри не найбільш моторошні, але експерти вважають, що це тільки початок.

«За сім місяців 2019 року втрати банківської системи на формування резервів склали всього 6,3 млрд грн проти 19,1 млрд грн за аналогічний період цього року. Зниження економічної активності спричинило погіршення якості обслуговування кредитів, банки змушені визнавати втрати і немає відчуття, що цей процес завершився. Банки очікують на додаткові витрати в наступні місяці», — прокоментував «Мінфіну» ситуацію фінансовий аналітик групи ICU Михайло Демків.

При цьому Нацбанк, знижуючи облікову ставку, сильно скоротив заробітки підопічних на альтернативних інструментах.

Якщо узагальнити всі причини падіння банківських доходів, то вийде 5 пунктів:

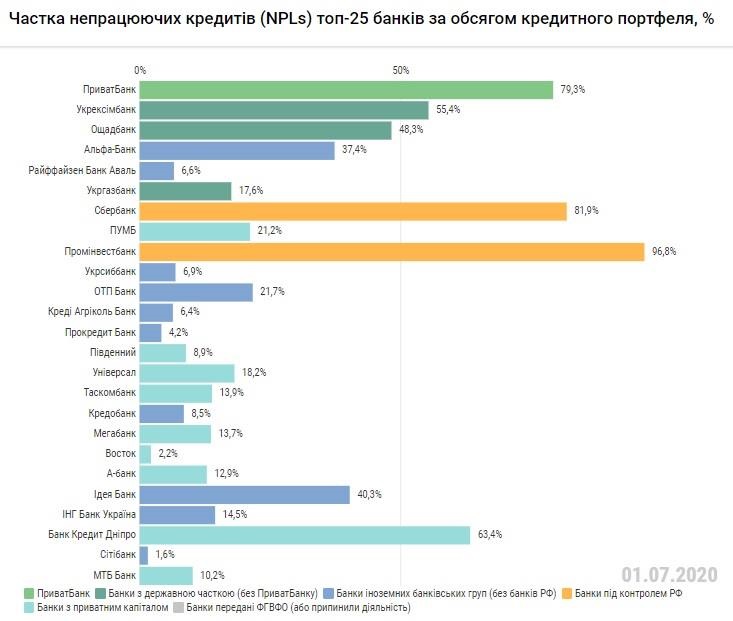

- Зростання прострочень/неповернень за раніше наданими кредитами: на 1 серпня 2020 року частка проблемки (NPL) у кредитному портфелі банківської системи становила 48,1%. Більшість з них припадає на держбанки, а також на банки з російським капіталом, які практично згорнули свою роботу в Україні.

- Формування резервів під неповернення: в НБУ запевняють, що на початок серпня покриття неповернень резервами становило 96,6%.

- Зменшення Нацбанком розміру своєї облікової ставки: з 13,5% до 6% річних. Через це суттєво скоротилися дохідності за держоблігаціями, в які банки вклали 412 млрд грн, а також за депозитними сертифікатами, де банки до карантину тримали близько 100 млрд грн. Як вирахував «Мінфіну» Микола Войтків, сума недоотриманого прибутку на двох інструментах склала близько 1 млрд грн, і може продовжити зростати.

- Помітне зниження попиту на кредити. І бізнес, і люди стали рідше звертатися до банків за позиками. Всі відчувають себе невпевнено в умовах пандемії. Тому з великим небажанням влазять у нові борги або наважуються на нові бізнес-проекти, великі покупки.

- Зниження кредитної активності банків. За статистикою НБУ, в січні-липні 2020 року об`єм гривневого кредитування корпоративного бізнесу скоротився на 1,5% (до 433,5 млрд грн), валютного — на 4,2% (до $13 млрд). Кредитування населення у нацвалюті за той же проміжок часу зріс лише на 2,1% — до 172,6 млрд грн. Тобто не перекрило недобір за бізнесом.

«Ця проблема була і до covid-19, й існує зараз — це обмеження апетиту до ризику недостатнім рівнем захисту інтересів кредиторів на практиці. Що знижує апетит банків до кредитування реального сектора», — прокоментував «Мінфіну» ситуацію член наглядової ради Укрексімбанку Вікторія Страхова.

Читайте також: Рейтинг стійкості банків: Вкладники не довіряють щедрим

Що робити

Кредитувати в розпал кризи і правда дуже ризиковано. Ніхто не знає, як Україна і світ будуть боротися з коронавірусом і коли закінчиться епідемія. Абсолютно незрозуміло, які компанії вистоять, а які — збанкрутують. А від цього залежить повернення кредитів як з боку бізнесу, так і людей, які в ньому працюють.

Проте, фінансисти визнають, що рано чи пізно повернуться до кредитування. Чим довше банки будуть простоювати, тим сильніше зростуть їхні збитки.

«Збільшення доходів повинно знову статися тільки за рахунок збільшення кредитної активності. Низькі відсоткові ставки повинні допомогти бізнесу і фізичним особам брати позики за розумною вартістю. Але всі вони пов'язані з економікою країни. Зараз здається, що 2021 рік буде роком зростання для України, можливо, на рівні близько 4%. Тому банківські кредити також повинні збільшитися», — зазначив в коментарі «Мінфіну» голова наглядової ради Піреус Банку в Україні, Country Manager Янніс Кіріакопулос. Однак він не виключив, що кредити можуть знову подорожчати, якщо інфляція повернеться.

За підсумками 2020 року значного прориву на кредитному ринку експерти не очікують. Але, стверджують, що в 2021-му у банківської системи просто не буде іншого виходу. Кредитування обіцяють розвивати активніше, хоча поки що всі разом говорять про гостру нестачу платоспроможних позичальників і про велику конкуренцію за них.

Фінансисти сподіваються, що Нацбанк спростить свої вимоги. Це повинно скоротити резервування і спростити кредитні механізми.

«Не виключаю, що на глобальному рівні ми зможемо спостерігати не жорсткість, а послаблення вимог до позичальників (щоб банки залишилися на плаву), і це може позначитися на пом'якшенні вимог щодо резервів», — сказав «Мінфіну» директор департаменту управління проектами рейтингового агентства IBI-Rating Віктор Шулик.

Очікується також впровадження нових механізмів і правил на законодавчому рівні.

«Банки разом з регулятором, Офісом Президента і Верховної Радою працюють над законодавчими і підзаконними ініціативами, які дозволять банкам підтримати клієнтів у період пандемії, і разом з тим, забезпечать надійність банків», — розповіла Вікторія Страхова.

Перший прорив — прийняття минулого тижня в першому читанні законопроекту №3659 про надання державних гарантій на портфельній основі та впровадженні фінансово-кредитних механізмів для забезпечення населення житлом. Якщо він буде прийнятий в цілому, то, як вважають автори, повинен відкрити можливості для виділення держгарантій під кредити для мікро-, малого та середнього бізнесу. Мова про обсяг у 5 млрд грн — не найбільша сума. Це визнають і в Кабміні: там заявляли, що кредитний портфель бізнесу повинен щорічно зростати на 400 млрд грн, щоб забезпечувати збільшення ВВП країни на 8-10%.

Але і 5 млрд грн може виявитися достатньо для обкатки механізмів та процедур. Після цього держпрограму можна буде масштабувати і розвивати.

Нові ставки для вкладників

Активізація кредитування — єдиний шанс для вкладників на підвищення депозитних ставок. На поточний момент у банків більш ніж достатньо ліквідності, тому вони тримають низькі відсоткові ставки. Загальна сума вкладень населення (в гривні та інвалюті) на банківських рахунках в січні-липні 2020 року зросла на 16,7% — до 633,1 млрд грн, а бізнес збільшив свої вкладення на 12% — до 569,6 млрд грн.

Тобто, всього в банках сконцентровано 1,2 трлн грн. У кредитування на початок серпня з цієї суми вклали лише 1 трлн грн. У банків більше коштів, ніж їм потрібно у поточних реаліях. Доки вони не почнуть активніше кредитувати, вони не почнуть активніше боротися за кошти вкладників і підвищувати їм ставки.

Але, якщо вірити експертам, цей момент повинен скоро настати.

«Падіння відсоткових ставок за депозитами практично припинилося. У багатьох банків в липні спостерігалися відтоки термінових депозитів населення як за гривнею, так і за валютами. У серпні, ймовірно, тенденція продовжиться. Багато вкладників не готові тримати депозити в гривні нижче 10%, як і валюту за 0,5-1,5%. На тлі високої ліквідності банків такі відтоки не є проблемою. Допускаю, що окремі фінустанови почнуть підвищувати ставки, в першу чергу в гривні, у міру збільшення приростів кредитування», — спрогнозував Микола Войтків.

Читайте також: П'ять помилок вкладника

Хоча у відтоки депозитів вірять далеко не всі банки. Тому не варто розраховувати на масове підвищення ставок вкладникам.

«Не очікую активного відтоку коштів з депозитів у зв'язку зі зниженням відсоткових ставок — так як альтернативи особливої немає. ОВДП не так сильно поширені і зрозумілі, інвестування у нерухомість явно страждає через коронавірус і зниження ділової активності», — зауважила Вікторія Страхова.

4 головних компроміси для банків

Кредитувати або закриватися — вже у 2021 році питання може стояти саме таким чином. Але буде і ще одна дилема: домовлятися з позичальниками або залишатися без кредитних неплатежів.

Банкам доведеться щодня йти на компроміси:

-

Щодо реструктуризації з проблемними позичальниками. Як не крути, але в кризовій економіці неповернення за кредитами будуть зростати. Тому фінансистам доведеться, з одного боку, бути гнучкими і йти на поступки, а з іншого — не давати бізнесу прикриватися економічними потрясіннями, щоб нескінченно отримувати відтермінування.

-

Щодо фінансового моніторингу та ризико-орієнтованого підходу. Як щодо великих вкладників, так і позичальників, чиї активи потрібно буде коректно оцінювати.

-

Щодо домовленостей з акціонерами, яких доведеться переконувати в тому, що банки потрібно зберегти. Прибутковість банківського бізнесу знову опиниться на мінімумі, а ще фінустановам може знадобитися додаткова капіталізація. Тобто від власників банків можуть вимагати додаткових вкладень, які невідомо коли окупляться, та й чи окупляться в принципі.

-

Щодо нових вимог Нацбанку, які він буде висувати до підопічних. І з виконанням яких можуть виникати проблеми у фінансистів.

Нове тестування від НБУ

Як підтвердили «Мінфіну» у прес-службі Нацбанку, на поточний момент додаткової капіталізації потребує 9 банків. 7 з них — це структури з приватним українським капіталом і 2 — з державним. Чиновники імен не називали, але у випадку з держбанками напевно йдеться про Ощадбанк та Укрексімбанк.

Читайте також: Порятунок Укрексімбанку. Уряд і НБУ практично домовилися про докапіталізацію на 10 мільярдів

Загальну потребу в капіталі банківської системи НБУ оцінили у 10,3 млрд грн. Регулятор вже давав цю оцінку, але тиждень тому підтвердив «Мінфіну» її актуальність. Щоправда, Нацбанк визнав, що цього року не проводив стрес-тестування банків. Але допустив, що живих грошей може знадобитися навіть менше, якщо:

- банки ще сильніше скоротять свої витрати;

- проведуть реструктуризацію своїх балансів;

- змінять свої бізнес-моделі.

До речі, яка бізнес-модель може стати успішною у коронакризовій економіці — у Нацбанку самі не знають. Про це «Мінфіну» розповіли голови правлінь банків, які спілкувалися з керівниками регулятора. Що, до речі, нерідко провокує суперечки, нерозуміння і навіть конфлікти між фінансистами і їх контролерами.

На Інститутській постійно думають про нові підходи у контролі за банками і вигадують нові рецепти. Нещодавно Нацбанк придумав новий вид тестування банків, який назвали реверсивним. Він уже впроваджується.

«Реверсивне стрес-тестування — це елемент процесу складання планів відновлення банків. Він відрізняється від того стрес-тестування, яке банки проходили у 2018 і 2019 роках, яке було частиною щорічної оцінки стійкості. Результати такого стрес-тестування не оприлюднюються», — відповіли на запит «Мінфіну» у прес-службі Національного банку.

Якщо пояснювати поняття реверсивного тестування простою мовою, то його можна укласти в три етапи:

-

На першому банки складають вичерпний список макроекономічних факторів і ризиків, які здатні впливати на їх діяльність і фінансовий результат. У кожного банку список буде своїм, в залежності від бізнес-орієнтації.

-

На другому — кожен банк розраховує для себе, за яких економічних змін його діяльність опиниться в зоні максимального ризику.

-

На третьому — розрахує для НБУ чіткий план дій з відновлення своєї діяльності в разі, якщо все піде за найгіршим сценарієм.

«По суті, банки повинні розкрити всі свої слабкі місця, а потім сформулювати особистий антикризовий план. Такий, щоб регулятор погодився з його реалістичністю після того, як все перерахує. Завдання — не з простих. Особливо в нинішніх умовах, коли на ситуацію впливають не тільки класичні економічні ризики, але ще і ризики поширення епідемії коронавірусу в нашій країні і в усьому світі», — прокоментував «Мінфіну» ситуацію фінансовий аналітик Василь Невмержицький.

Процес уже запущений. Як повідомили у Нацбанку, всі банки почали формувати план свого відновлення, правда, жоден ще не надав його регулятору. Тому говорити про щось ще рано. Перші висновки почнуть робити лише в грудні, а остаточні — лише у 2021 році.

«Національний банк планує відкласти для системно важливих банків кінцевий термін подачі планів відновлення діяльності з 1 жовтня до 1 грудня 2020 року. Для банків, які не отримали статус системно важливого, кінцевий термін подачі планів — 20 грудня 2020-го », — повідомила «Мінфіну» прес-служба Нацбанку.

Швидше за все, саме тоді можна буде робити перші висновки про те, як наша банківська система насправді переносить пандемію covid-2019 і карантин. А також вести підрахунок банкам, які потребують додаткової капіталізації та обсягів вливань з боку акціонерів.

У підсумку стане ясно, яке число фінустанов зможуть і захочуть витягувати з коронакризи їх власники. А скільком — доведеться згорнути свою роботу на банківському ринку. Самостійно або примусово — на вимогу регулятора.

Олена Лисенко для «Мінфіну»

Коментарі - 6