Багато людей прагнуть отримувати пасивний дохід, зокрема, через інвестиції в цінні папери. У фінансовому світі цей прибуток класифікують як портфельний, адже навіть найпростіші активи потребують уваги: аналізу ринку, оцінки ситуації та періодичного управління капіталом. Про те, як підібрати стратегії для пасивного доходу, розповів інвестиційний експерт Олександр Тугушев.

Як скласти інвестиційний портфель для пасивного доходу: 3 робочі варіанти

3 варіанти зробити пасивний дохід передбачуванішим

Для створення ефективного інвестиційного портфеля важливо враховувати чинник волатильності ринку. Саме тому необхідно регулярно аналізувати ситуацію й ухвалювати рішення щодо управління коштами.

Водночас існують інструменти, які роблять портфельний дохід передбачуванішим та стабільнішим — державні облігації, акції великих компаній із тривалою історією виплат дивідендів та інвестиційні фонди (ETF).

Ці інструменти допомагають сформувати портфель, що відповідатиме вашим цілям і рівню ризику, з мінімальним втручанням у процес управління. Для підвищення його ефективності можна поєднувати ETF із дивідендними акціями. Хоча такий дохід не є повністю пасивним, ці інструменти забезпечують простоту та зручність в інвестуванні.

Консервативний портфель: менша дохідність, менший ризик

Головна перевага консервативного портфеля — низька волатильність і передбачуваний дохід. Платою за таку стабільність є відносно низька дохідність. Цей портфель зазвичай створюють люди, які не можуть ризикувати втратою накопичень, оскільки вони не мають часу на відновлення від можливих падінь ринку.

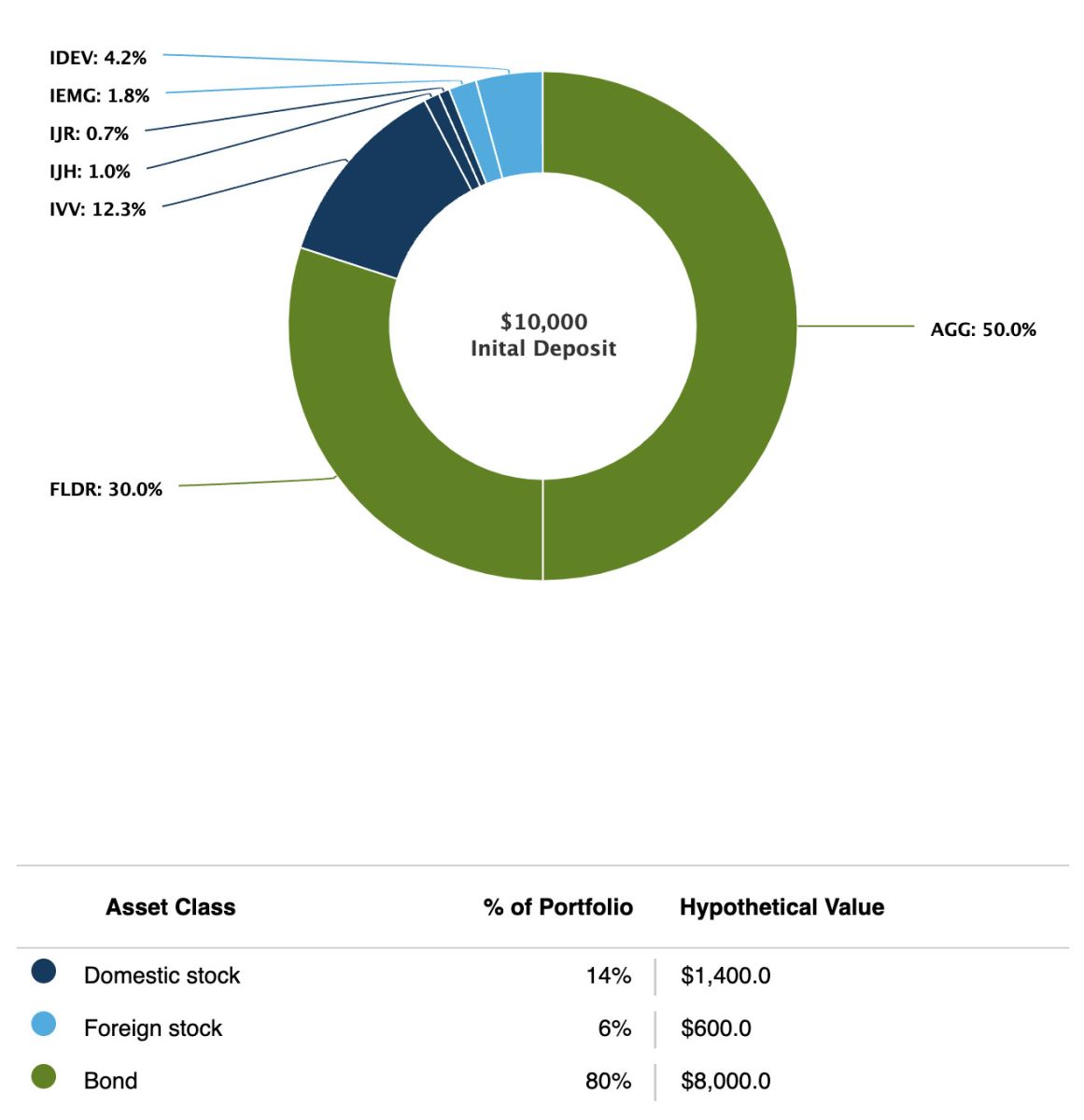

Приклад консервативного портфеля

Джерело: Fidelity

В основі консервативного портфеля дуже обережний підхід: 80% коштів розміщено в облігаціях, на акції припадає лише 20%, із яких 14% — американські та 6% — інших країн:

- В облігаційній частині портфеля 50% коштів у надійному фонді американських облігацій AGG від iShares, який включає як державні, так і високоякісні корпоративні облігації. Інші 30% — у короткострокові облігації через фонд FLDR від Fidelity, що надає додатковий захист завдяки стабільності цих паперів до зміни відсоткових ставок.

- Акцент частини з акціями — індекс S&P 500, який займає 12,3% портфеля через фонд IVV. Для кращої диверсифікації портфель містить невелику частку акцій середніх і малих компаній. Міжнародні інвестиції розділені між розвиненими ринками (4,2% через фонд IDEV), і тими, що розвиваються (1,8% через фонд IEMG).

Структура цього портфелю відображає головну мету — збереження капіталу й мінімізування ризиків.

Поміркований портфель: поєднання ризику та прибутковості

Поміркований портфель для тих, хто вже має стабільний дохід і накопичення, але при цьому до пенсії ще досить далеко. Часто ці інвестори можуть дозволити собі більше ризику.

При цьому розподіл активів дає змогу спокійно переживати ринкові спади, оскільки велика частка облігацій забезпечує стабільність, у той час, як акції дають можливість заробітку на зростанні ринку.

Ця побудова портфеля також може підійти початківцям в інвестуванні, які хочуть поступово звикнути до ринкових коливань, перш ніж збільшувати частку акцій у своєму портфелі.

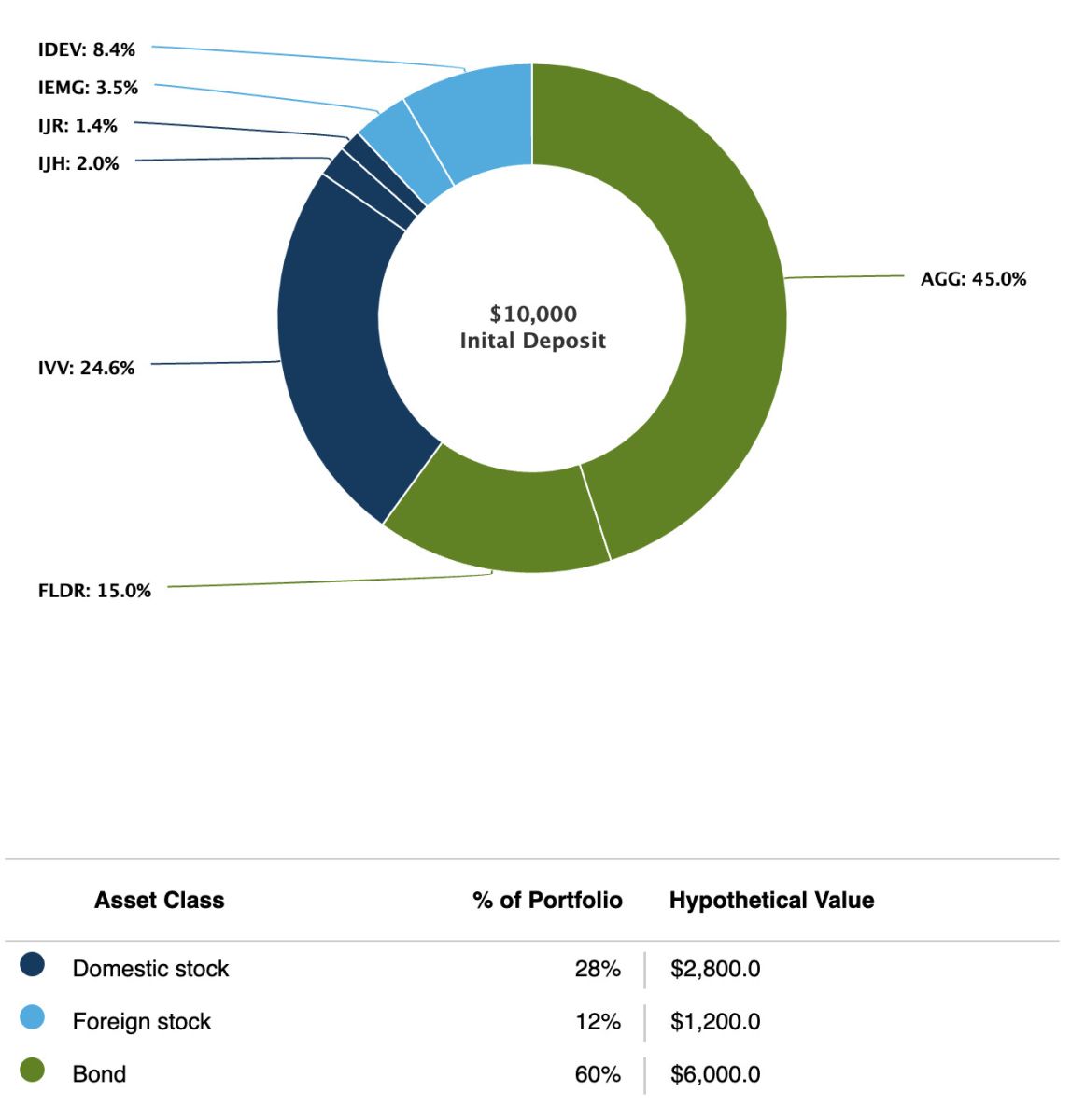

Приклад поміркованого портфеля

Джерело: Fidelity

Поміркований портфель є збалансованим підходом поєднання ризику і потенційної прибутковості. На відміну від попереднього консервативного варіанту, 40% коштів в акціях (із них 28% — американські, та 12% — міжнародні) і 60% в облігаціях:

- В частині облігацій акцент на фонді AGG, який займає 45% портфеля. На короткострокові облігації через фонд FLDR припадає 15%. Цей розподіл забезпечує хороший захист капіталу, але допускає більше можливостей для зростання.

- Майже чверть акцій (24,6%) — S&P 500 через фонд IVV. Інвестиції в компанії середньої й малої капіталізації — 2% і 1,4% відповідно. 8,4% — міжнародні інвестиції у розвинені ринки через фонд IDEV, і 3,6% у ринки, що розвиваються, через IEMG.

Агресивний портфель: для інвестиційного горизонту 15−20 років

Агресивний портфель підходить для молодих інвесторів, які мають тривалий інвестиційний горизонт (понад 15−20 років) та можуть дозволити собі вищий ризик.

Цей портфель забезпечить потенційно вищу прибутковість у довгостроковій перспективі.

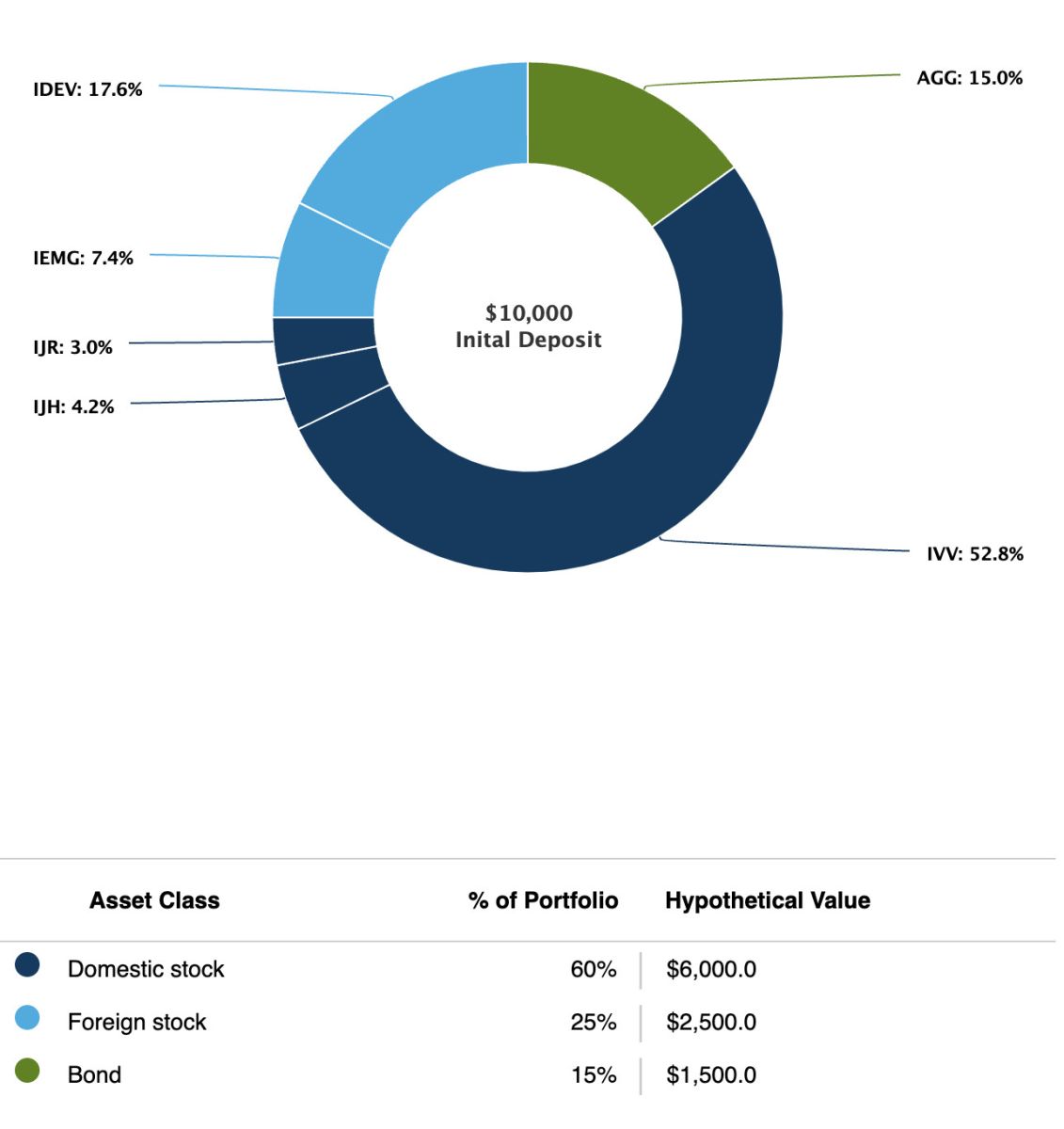

Приклад агресивного портфеля

Джерело: Fidelity

Агресивний портфель містить кардинально інший підхід до інвестування. В основі портфеля — 85% коштів в акціях (60% — американські, та 25% — міжнародні), і лише 15% в облігаціях:

- Облігаційна частина — 15% у фонді AGG, який містить надійні американські облігації. Це невелика «подушка безпеки», яка знижує загальну волатильність портфеля.

- В акційній частині більшість коштів (52,8%) у S&P 500 за допомогою фонду IVV. Для додаткової диверсифікації 7,2% — у компаніях середньої та малої капіталізації. Міжнародні інвестиції розділені між розвиненими ринками (17,6% через IDEV) і тими, що розвиваються (7,4% через IEMG).

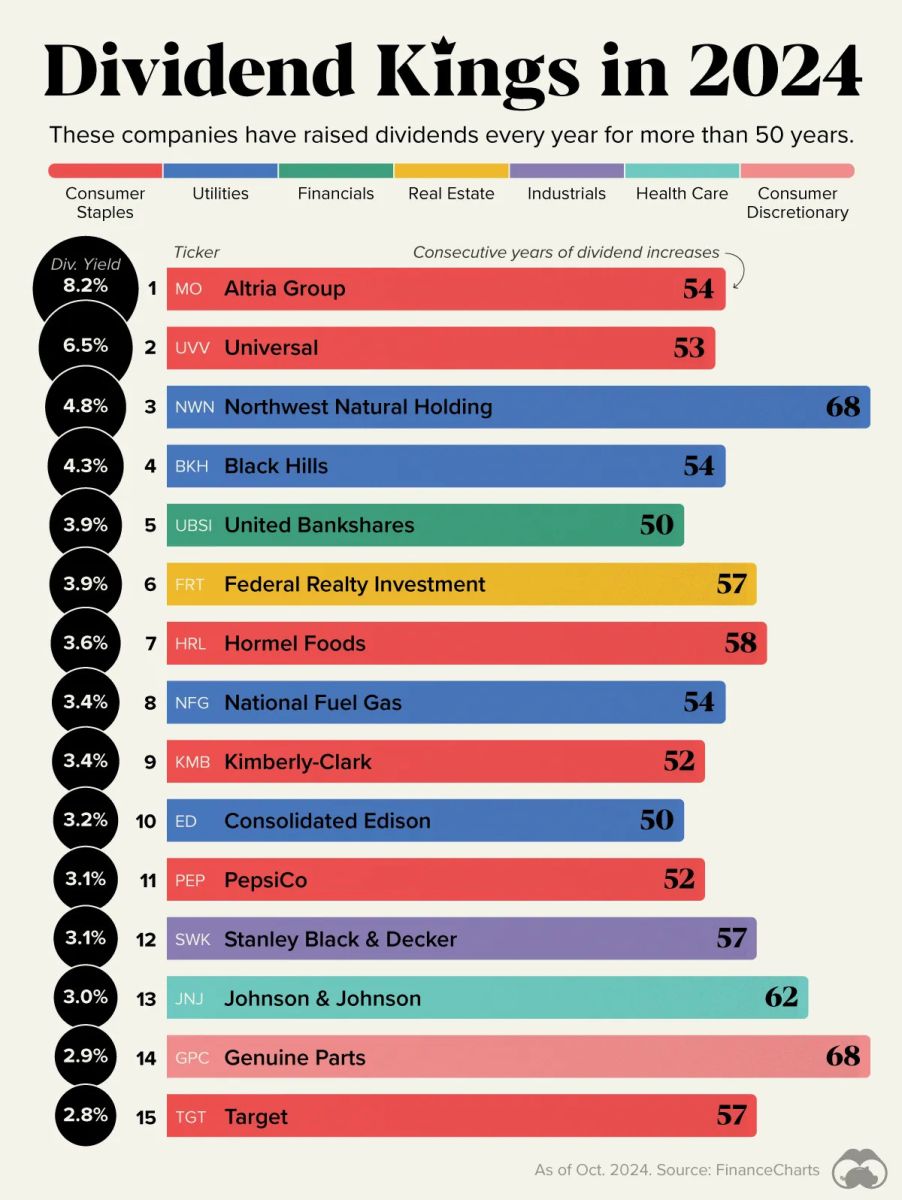

Дивідендні королі

Частину портфеля, яку займає ETF із акціями, можна замінити окремими дивідендними акціями. Компанії «королі дивідендів» відомі своїми стабільними виплатами. При їхньому виборі інвестор може отримати додаткові переваги:

- Регулярний грошовий потік у вигляді дивідендів (≈3−8%). Багато великих компаній виплачують дивіденди щоквартально, а деякі — навіть щомісяця. При правильному підборі акцій можна створити постійний потік пасивного доходу.

- Більший контроль над своїми активами. Це дозволяє формувати портфель з акціями компаній, яким інвестор дійсно довіряє на основі їхніх фінансових показників, історії дивідендних виплат і перспектив зростання.

- Стабільність та надійність. Компанії, відомі як «дивідендні королі», заслужили це звання не просто високими виплатами, а стійкими фінансовими показниками протягом багатьох років і здатні підтримувати рівень дивідендних виплат навіть у складні економічні періоди.

Джерело: VisualCapitalist

Водночас висока дивідендна прибутковість (15−20%) часто сигналізує про проблеми в компанії. Це зазвичай пов’язано зі зниженням ціни акцій через фінансові труднощі або несприятливі ринкові умови, що штучно підвищує відсоткову прибутковість.

У цих випадках компанія може скоротити дивіденди, а акції продовжать падати, чим спричиняють збитки.

Для вибору дивідендних акцій варто враховувати історію виплат, фінансову стійкість, перспективи зростання та стан ринку в галузі. Надійним вибором стануть помірні дивіденди стабільної компанії, а не високі виплати від бізнесів із невизначеними перспективами.

Читайте також: 5 акцій з 5 секторів: як до них підійти інвестору-початківцю

Реінвестування — важливий чинник для пасивного доходу

При виборі типу інвестиційного портфеля для пасивного доходу варто дотримуватися принципу реінвестування, адже це може значно збільшити ваш капітал у довгостроковій перспективі.

Коли ви отримуєте фіксований дохід від дивідендних акцій або облігацій, ви можете спрямувати ці кошти на купівлю нових інвестиційних інструментів. Це запустить самопідсилюючий механізм складного відсотка й кожне нове реінвестування збільшуватиме базу для отримання доходу.

Коментарі - 16