Короткий робочий тиждень на американських ринках приніс чимало новин та подій. Головні — звіт Nvidia, яку аналітики Goldman Sachs вже охрестили «найважливішою компанією у світі», а також публікація протоколу попереднього засідання ФРС. На цих новинах індекс NASDAQ-100 додав 0,52%, S&P 500 — 1,16%. Детальніше про головні події минулого тижня на американському фондовому ринку «Мінфіну» розповів Микола Григор'єв, головний аналітик HUG’S.

Як Nvidia за день подорожчала на $220 млрд і хто лишить її надприбутків

Перед звітом Nvidia (NVDA) ринок помітно нервував: хвилювання почалися ще з попередньої п’ятниці, коли різко впали акції як самої NVDA, так і пов’язані з нею SuperMicro Computer, Adobe, та папери інших компаній акції, які працюють у сфері розвитку штучного інтелекту (ШІ). Інвестори побоювалися слабкого звіту і подальшого падіння всієї теми ШІ.

Звіт Nvidia: інвестори в захваті, але майбутнє знову невизначене

Страхи інвесторів виявилися зайвими: звіт і прогноз NVDA перевищив очікування, а зниження напередодні виступило своєрідним трампліном для оновлення нових максимумів як самої акції, так і загалом індексу S&P 500.

Зростання акцій дозволило Nvidia випередити материнську групу Google, Alphabet, і стати третьою найдорожчою компанією у США і четвертою у світі. Її ринкова капіталізація досягла $2 трн, більше лише у Microsoft, Apple та Saudi Aramco.

Nvidia створює чипи, які мають вирішальне значення для навчання та роботи систем штучного інтелекту — вони можуть дуже швидко виконувати величезну обробку даних, необхідну для таких інструментів, як чат-боти.

Попит на цю важливу інфраструктуру стрімко зростає, оскільки великі технологічні компанії приєднуються до перегонів штучного інтелекту та створюють продукти на основі ШІ, наприклад, ChatGPT, якими люди хочуть користуватися. Якщо Nvidia повідомляє про високий попит на свою продукцію, то це очевидна ознака того, що попит на технологію процвітає — й інвестори неминуче підуть за нею.

Виконавчий директор Nvidia Дженсен Хуанг сказав, що попит на генеративний штучний інтелект — технологію, яка миттєво створює текст, зображення та аудіо з введених підказок, — досяг «переломної точки».

Деталі звіту NVDA:

- Скоригований прибуток на акцію — $5,16, при прогнозованих $4,53;

- Дохід — $22,10 млрд (+265% за рік), при прогнозованих $20,41 млрд.

- Дохід центру обробки даних — $18,4 млрд (+409% за рік), при прогнозованих $17,21 млрд.

Такі дані дозволили Nvidia оновити рекорд одноденного збільшення капіталізації: за 24 години бізнес компанії додав понад $220 млрд. Як повідомляє Bloomberg, американський розробник графічних процесорів затьмарив рекорд Meta, яка на початку лютого 2024 року подорожчала на $197 млрд.

За останні роки Nvidia фактично змінила свою бізнес-модель. Частка ігрового підрозділу компанії у 2019 фінансовому році зросла з 53% від загального доходу до лише 17% минулого року. Одночасно збільшилася частка її підрозділу центрів обробки даних, орієнтованих на штучний інтелект, — із 25% до 78%.

За оцінками Forbes, статки генерального директора і співзасновника Nvidia Дженсена Хуана за останні чотири роки збільшилися з менш ніж $4 млрд до приблизно $70 млрд.

Після переможного звіту аналітики Волл-стріт швидко підвищили цільову ціну Nvidia. Деякі прогнози свідчать про те, що капіталізація компанії незабаром досягне $2,5 трлн.

UBS стала єдиною компанією на Волл-стріт, яка знизила цільову ціну на Nvidia із $850 до $800 за акцію (приблизно на рівні, де акції торгувалися у п'ятницю). Фінансові аналітики UBS вважають, що Nvidia більше не зможе зростати такими ж швидкими темпами і надалі. Причина у появі реальної конкуренції.

Нині Nvidia займає понад 98% ринку графічних процесорів через повну відсутність суттєвої конкуренції. Це дало їй можливість встановлювати захмарні накрутки на свою продукцію. Наприклад, в останньому кварталі виробник чипів номер один збільшив її до понад 76%. Хмарні провайдери змушені погоджуватися на такі умови, оскільки за продукцією Nvidia вишикуються черги. Досі це дозволяло Nvidia стабільно забезпечувати щорічне зростання прибутку на акцію на 400%.

Зрозуміло, що таке панування не могло тривати вічно і протягом останніх декількох місяців ми побачили перші ознаки конкуренції. Це вплине на рентабельність Nvidia та здатність компанії продовжувати зростати приголомшливими темпами.

Наприклад, найпотужніший графічний процесор в історії людства вже запустила Advanced Micro Devices Inc. (AMD), Microsoft нещодавно анонсувала свій чип Maia AI, а Alphabet продовжує впроваджувати інновації у своїх тензорних процесорах (TPU). Розробляють мікросхеми ШІ також Oracle Corp. та Meta Platforms Inc.

Минулого тижня Microsoft та Intel розповіли про те, що працюватимуть спільно над виробництвом індивідуальних комп'ютерних чипів. Крім того, з’явилася новина, що Microsoft розроблятиме власні мережеві мікросхеми, щоб зменшити залежність від Nvidia.

Створення власних чипів ШІ технологічними гігантами має сенс із багатьох причин, головна з яких — нижча вартість. Крім того, усі ці нові учасники ринку чипів можуть розробляти чипи, оптимізовані для їх власної інфраструктури та додатків. Для хмарних провайдерів ця стратегія може запропонувати більшу прибутковість і вертикальну інтеграцію, а також підвищити стійкість пропозиції.

«Коротше кажучи, посилення конкуренції тисне на ціни, маржу та частку ринку Nvidia, а також на темпи зростання прибутку та прибутку на акцію. Ніщо з цього не означає, що Nvidia падатиме з тією ж швидкістю, з якою зросла. Але дні найшвидшого підвищення курсу акцій можуть бути позаду.

Можливо, доведеться попрацювати трохи більше та трохи довше почекати, щоб отримати наступний трильйон прибутків від ринкової капіталізації — і це може змусити деяких інвесторів зафіксувати прибутки та знайти іншу ставку на ШІ", — пише MarketWatch.

Читайте також: Найважливіша компанія на планеті: що загрожує пануванню Nvidia

Про що говорили на останньому засіданні Федрезерву

Паралельно зі звітом NVDA було опубліковано протокол засідання ФРС. Фінансові медіа акцентували увагу інвесторів на тому, що переважна більшість членів Федрезерву вбачають ризики передчасного переходу до зниження ставок, тому що це може прискорити інфляцію. Однак, у самих текстах із заголовками профільних новин є важливий сигнал, який залишився непомітним.

А саме: до початку 2024-го року більшість членів ФРС схилялися до того, щоб припинити скорочення балансу орієнтовно в липні. Проте, зараз посадовці схиляються до того, щоб завершити політику монетарного посилення (QT) раніше. При цьому розмір балансу активів ФРС може бути вищим, ніж вважалося раніше.

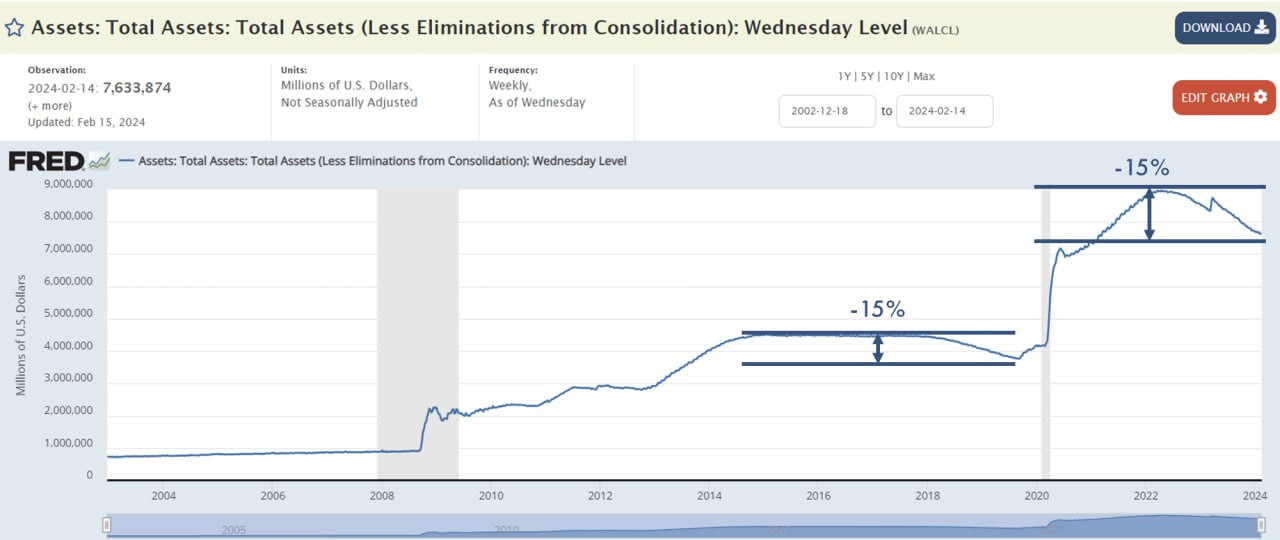

Варто поглянути, власне, на розмір балансу. Зараз він складає $7,63 трлн, скоротившись з піку 2021-го року у $8,945 трлн, тобто на $1,3 трлн, або на 15%.

Минулого разу, коли ФРС скорочували баланс (2017−2019), обсяг активів зменшився з $4,48 до $3,76 трлн, тобто на $0,7 трлн, або на 15%.

Основна причина такої зміни риторики — швидший темп скорочення резервів у механізмі Reverse Repo. Для ринків капіталу цей перехід є позитивним, адже відкриває новий арсенал спекуляцій навколо цієї теми. Зупинка QT відкриває можливості монетарному стимулюванню.

Для облігацій це, безумовно, позитив, а от для акцій — ще питання: чи недарма ФРС готує поле для маневру?

Читайте також: Ціни на нафту впали після заяви ФРС

Злети та падіння тижня

Тепер детальніше про новини корпорацій:

| Компанія | Тікер | Результат за тиждень |

| Palo Alto Networks | PANW |

|

| Warner Brothers | WBD |

|

| Enphase Energy | ENPH |

|

| Nvidia | NVDA |

|

| Garmin | GRMN |

|

| Discover Financial | DFS |

|

Акції Palo Alto Networks (PANW) були улюбленцями інвесторів у кібербезпеку. Із січня 2020 року акції компанії зросли приблизно на 400%. Проте, минулої середи акції впали на понад 23% після оприлюднення звіту.

Доходи зросли на 19%, порівнюючи з аналогічним періодом минулого року, а прибуток на акцію — на 39%. Але генеральний директор Palo Alto Нікеш Арора під час телефонної розмови повідомив, що Palo Alto збирається очолити значні зміни галузі, прискоривши «платформизацію» кібербезпеки за допомогою рекламних акцій та стимулів для об'єднання багатьох профільних продуктів.

«Одним із наслідків платформизації, що означає агресивне залучення нових клієнтів до використання всього портфоліо, а не лише окремих продуктів, стало те, що Palo Alto знизив орієнтовний дохід. Тобто компанія субсидуватиме залучення нових клієнтів. Ось що сильно вдарило по акціях», — написав Forbes.

Aкції медіагіганта Warner Brothers (WBD) досягли нового 52-тижневого мінімуму також після слабкого звіту. Виторг компанії знизився на 7% — до $10,3 млрд, скоригований прибуток не виправдав очікувань через більші, ніж прогнозувалося, збитки стрімінгового та студійного підрозділів Warner Bros. Ці результати вкотре підкреслюють складнощі медіабізнесу і дають інвесторам підставу очікувати подальшого падіння телекомунікаційних компаній з високою заборгованістю.

Акції виробника інверторів для сонячних панелей Enphase Energy (ENPH) впали на фоні слабкого звіту конкурента SolarEdge, реагуючи на продовження циклічного спаду всієї галузі.

Акції Garmin (GRMN) зросли після сильного звіту. Компанія надає навігаційні, комунікаційні та інформаційні пристрої, більшість із яких підтримується технологією глобальної системи позиціонування (GPS).

Із п’яти напрямків, в яких представлена продукція компанії, найкращу динаміку продемонстрував фітнес-напрямок, де продажі зросли на 22% — до $412 млн у грудневому кварталі. Зниження прибутків зафіксоване лише в секторі продажів пристроїв для авіаційної галузі. Серед інших важливих новин: Garmin схвалила програму викупу акцій на суму до $330 млн, і планує збільшити квартальні дивіденди з 73 до 75 центів на акцію. Акціонери проголосують за підвищення дивідендів на річних зборах компанії 7 червня.

Акції кредитного бюро Discover Financial (DFS) зросли після оголошення намірів поглинання з боку конкурентів Capital One (COF). Capital One погодилася купити DFS у рамках угоди з акціями на суму $35 млрд. COF пропонує 1,0192 власних акцій за кожну акцію DFS — премія 26,6% до ціни закриття 16 лютого. Очікується, що угода завершиться наприкінці 2024 або на початку 2025 року після схвалення регуляторів і акціонерів обох компаній.

.png) -23,11%

-23,11%.png) +8,48%

+8,48%

Коментарі - 4