Більшість інвесторів вважають, що у державному боргу США немає жодних ризиків, і ті, хто купує державні облігації, гарантовано отримають свої відсотки та основну суму у повному обсязі. На чому ґрунтується така думка, і чи є таким безпечним американський держборг насправді, розповів Investing.com інвестиційний консультант Майкл Лебовіц. «Мінфін» публікує переклад статті.

Вкладення у держборг США 100% надійні: правда чи міф?

Fitch знизило рейтинг державного боргу США: чому це не страшно

1 серпня 2023 року агентство Fitch погіршило довгостроковий рейтинг дефолту емітента США — з «AAA» до «AA+» Ця подія сталася майже через дванадцять років після того, як S&P ухвалило аналогічне рішення. Нещодавнє зниження рейтингу було незначною подією з двох причин.

По-перше, чому уряд США має борговий рейтинг? Казначейство та/або ФРС можуть друкувати гроші, щоб гарантувати відсутність дефолту за своїм боргом.

По-друге, якби ви застосували традиційні показники кредитоспроможності до федерального уряду, його рейтинг був би значно нижчим від «ААА», який він мав до зниження.

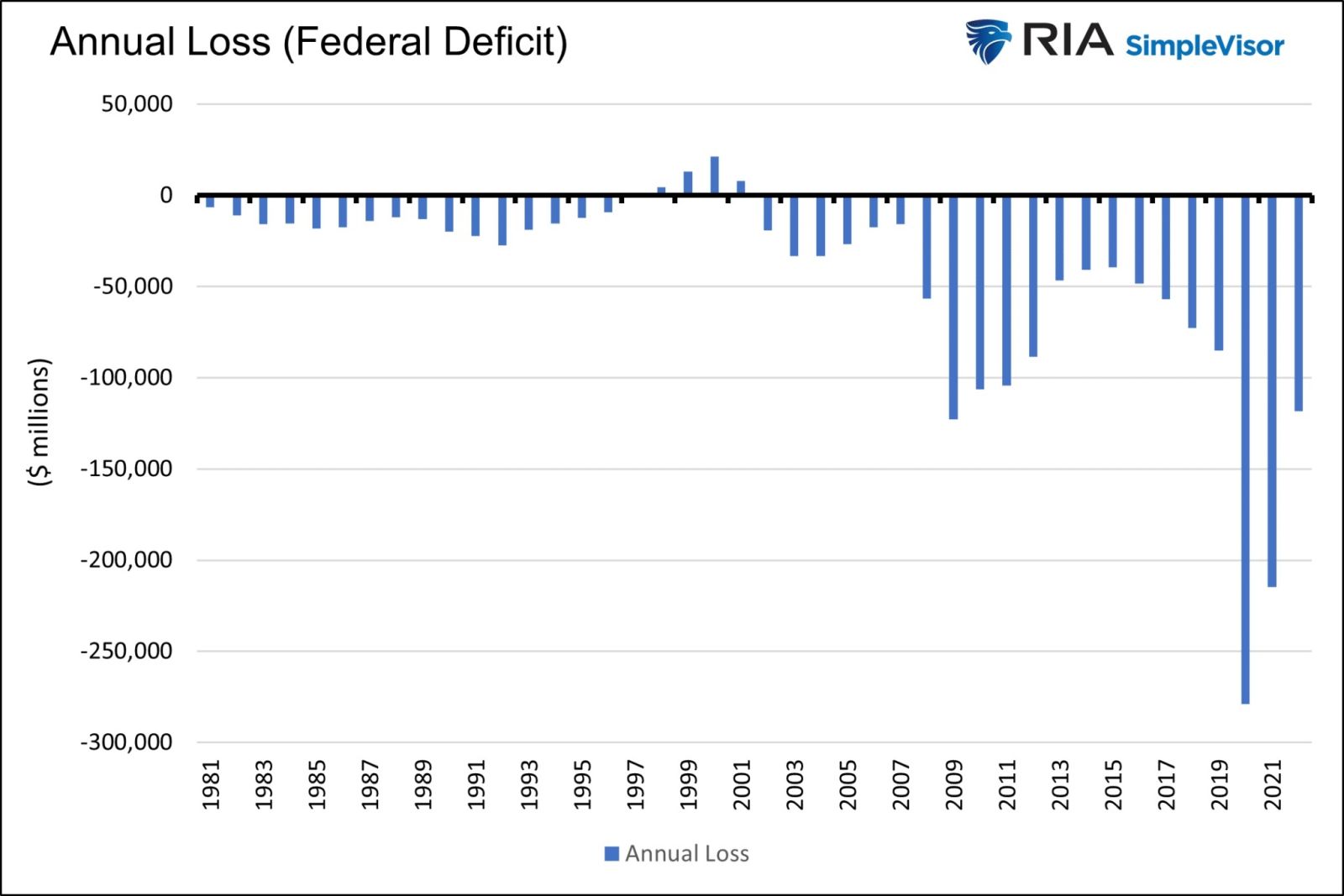

Розглядаючи уряд як компанію, ми виявляємо, що він зазнав збитків у всіх випадках, крім чотирьох, за останні 40 років. Важко уявити, що компанія може втрачати стільки грошей, залишатися в бізнесі, мати рейтинг «AA+» і вважатися в усьому світі безризиковою.

Дефіцит федерального бюджету США

Читайте також: Держборг США сягнув рекордних $31,4 трлн: чи зможе це обвалити долар

Читайте також: Держборг США сягнув рекордних $31,4 трлн: чи зможе це обвалити долар

Про що свідчить коефіцієнт покриття боргу

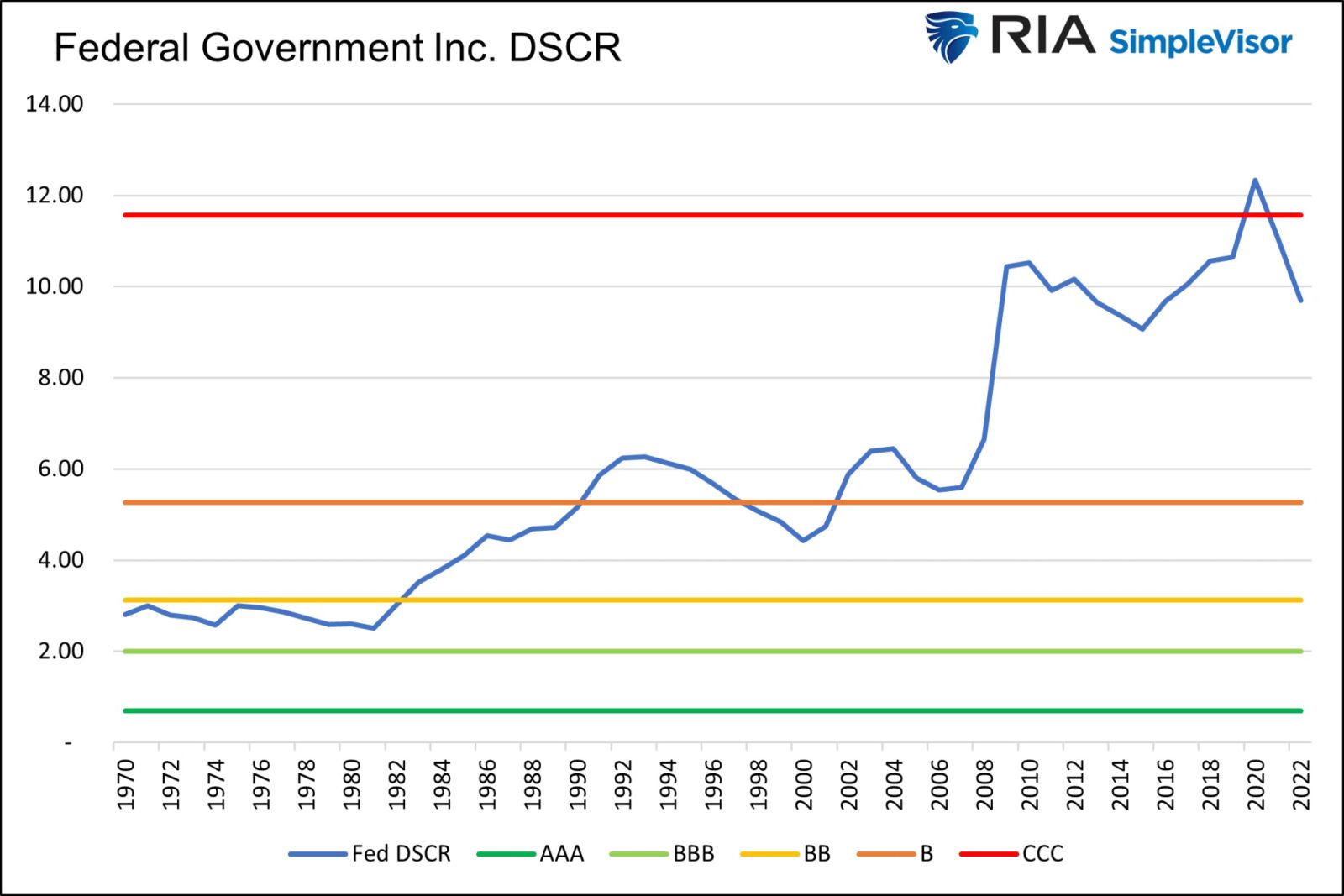

Коли Fitch розраховує кредитний рейтинг компанії, воно використовує коефіцієнт покриття обслуговування боргу (DSCR) серед інших фундаментальних показників боргу, активів та ліквідності. DSCR вимірює корпоративні грошові потоки, порівнюючи з борговими зобов'язаннями. По суті, це приблизний розрахунок можливості підприємства погасити свій борг.

DSCR уряду трохи менший за 10. Станом на 2022 рік непогашений борг країни становив $30,8 млрд, а податкові надходження — $3,1 млрд. Пам'ятайте, що податкові надходження для компанії — це продаж, а не чистий прибуток. Уряд витратить $3,1 млрд податкових надходжень плюс ще декілька мільярдів на підтримку роботи уряду. Тільки вартість відсотків за боргом з'їсть третину податкових надходжень.

На графіку нижче показано зростання уряду DSCR за останні п'ятдесят років. Горизонтальні лінії є оцінками NYU Stern School відповідного кредитного рейтингу на основі DSCR для нефінансових корпорацій. Як показано, урядовий рейтинг DSCR міцно закріпив його у зоні «сміттєвих» облігацій між рейтингами «B» та «CCC».

Друкарський верстат вирішує багато, щоправда, є одне «але»

Якщо рейтинг державного боргу нагадує облігацію з рейтингом «CCC», чому ми вважаємо його безризиковим? Проста відповідь полягає в тому, що друкарський верстат для грошей належить уряду та ФРС. Якщо потрібно, вони надрукують гроші для фінансування свого боргу.

Таким чином, ймовірність того, що інвестор у державні облігації не отримає свої відсотки та основну суму в повному обсязі, дорівнює нулю. Проте, ризики для внутрішніх власників облігацій та американського народу численні, коли уряд та ФРС ігнорують свої фінансові та монетарні зобов'язання.

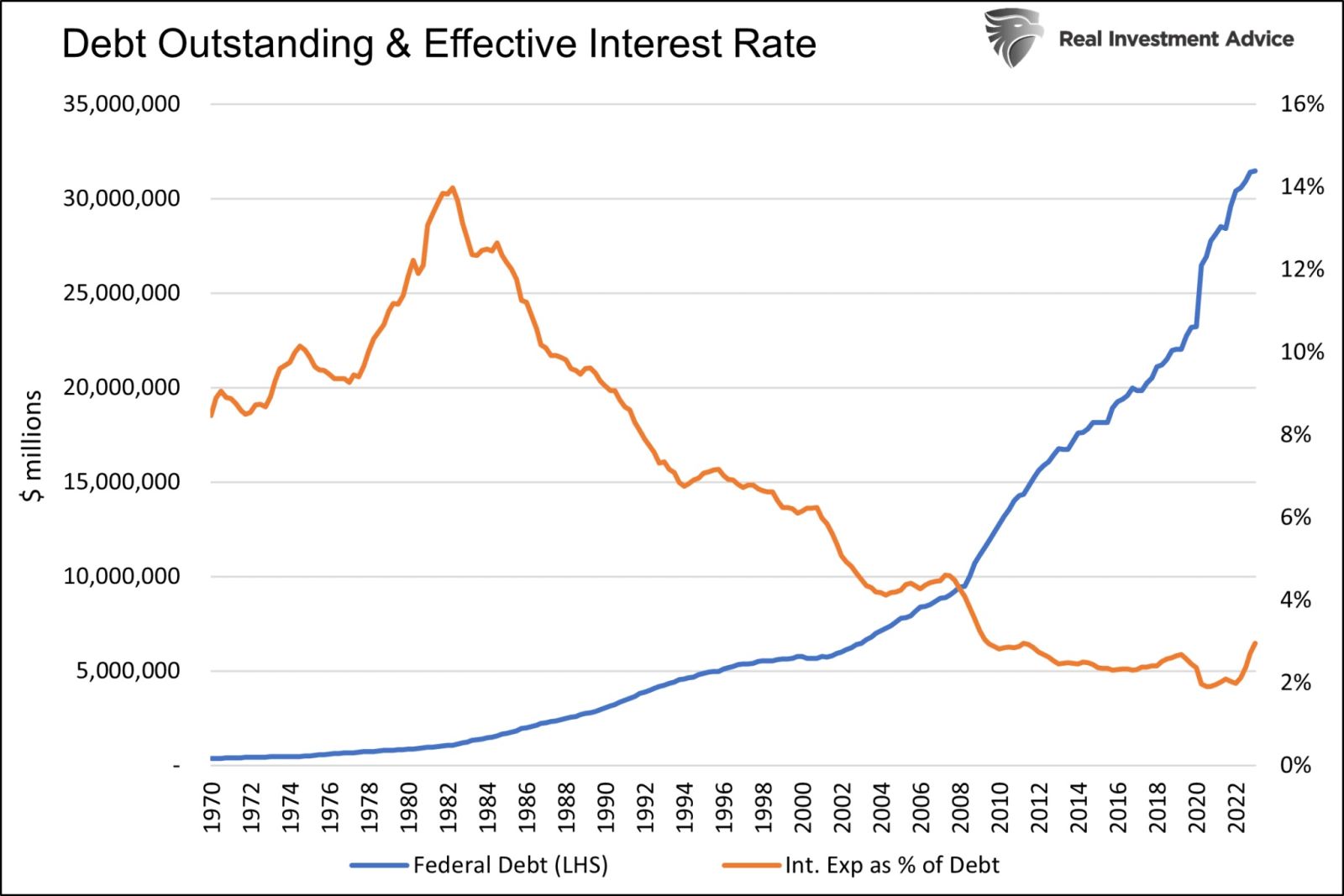

Державний борг значно збільшився, але витрати уряду за відсотковими ставками збільшилися набагато менше, як показано нижче.

Розмір держборгу та ключова ставка ФРС

Щоб досягти цього, ФРС запровадила відсоткові ставки, близькі до нуля, і з 2008 року викупила майже $9 трлн, або приблизно чверть загального непогашеного державного боргу. Історично низькі відсоткові ставки дозволили Казначейству збільшити свій непогашений борг із 2000 року у шість разів, тоді як його відсоткові витрати за той же період збільшилися трохи більше, ніж удвічі.

Ціна постійного дефіциту, або ризик, — уповільнення економічного зростання. Хоча добробут населення менший, ніж міг би бути, інакше, слабке економічне зростання сприяє зниженню відсоткових ставок.

Державний борг має негативний мультиплікатор. Кожен долар боргу, який випускає уряд, призводить до негативного економічного зростання та зниження інфляції у довгостроковій перспективі.

Державні витрати спочатку стимулюють економічну активність. Але згодом сукупна вартість боргу, з погляду відсоткових витрат, перевищує вигоди. Крім того, капітал, використаний урядом, ймовірно, був би інвестований у продуктивніше використання у приватному секторі.

Читайте також: Дефолт США: наскільки реальною є така загроза і як це позначиться на Україні

Про від'ємний мультиплікатор

Для отримання додаткової інформації за цією темою, ми спираємося на останній щоквартальний звіт Hoisington Investment Management.

Оцінки економетричних досліджень промислово розвинених країн із високим рівнем заборгованості показують, що мультиплікатор державних витрат є позитивним протягом перших чотирьох-шести кварталів після початкового фінансування дефіциту, а через три роки стає від'ємним. Це означає, що долар федеральних витрат, що фінансуються за рахунок боргу, «зрештою», призведе до скорочення приватного ВВП.

Щодо того, як нещодавнє зростання дефіциту вплине на економічне зростання, вони кажуть таке:

«З огляду на переваги дефіцитних витрат, негативні мультиплікативні ефекти, що затримуються, та спосіб фінансування боргу, майбутній дефіцит, ймовірно, матиме незначний, ледь не стримуючий вплив на економічне зростання цього і наступного року».

Простіше кажучи, збільшення дефіцитних витрат знижує економічне зростання та інфляцію, що призводить до зниження дохідності облігацій. Замість каратися за податково-бюджетні зловживання, уряд винагороджується нижчими доходами, хоча й за рахунок зниження економічної активності, а, отже, зниження податкових надходжень.

Такою є магія надзвичайно низьких відсоткових ставок, породжених ФРС та фінансовою безвідповідальність уряду.

Вікселль попередив нас

Як ми вже говорили, ризик володіння казначейськими облігаціями полягає не у можливості технічного дефолту. Ризик полягає в тому, що методи, які використовуються для маніпулювання ринками відсоткових ставок із метою підтримки доступності боргу, завдадуть шкоди процвітанню країни.

Декілька років тому ми написали «Елегантну модель Вікселля». У статті узагальнюються теорії Кнута Вікселля (шведський економіст, автор «ефекту Вікселля»: збільшення фізичного капіталу (основних фондів), що використовується, призводить до падіння норми прибутку) щодо рівня відсоткових ставок, порівнюючи з природними темпами економічного зростання.

Якщо ринкові відсоткові ставки штучно утримуються нижче економічно обгрунтованого рівня, тоді рішення про розподіл капіталу приймаються не на основі граничної ефективності, а на основі середньої дохідності на інвестований капітал. Це пояснює, чому в періоди низьких ставок процвітають спекулятивніші активи, такі як акції та нерухомість.

Коли короткострокові ринкові ставки нижчі від природної ставки, розумні інвестори реагують відповідним чином. Вони позичають великі суми за низькими ставками і купують існуючі активи з досить передбачуваною дохідністю і коротшими тимчасовими горизонтами. Вартість фінансових активів стрімко зростає, тоді як довгострокові інвестиції, засновані на грошових потоках, із ризикованішими перспективами, зачахають.

Підсумок: існуючі активи зростають у ціні, але до основного капіталу додається мало нових активів, що погано позначається на продуктивності та структурному зростанні економіки.

Читайте також: Держборг України зріс до нового історичного максимуму

Висновки

Безризикові казначейські цінні папери завжди виплачуватимуть інвесторам повний прибуток. Але кошти та схеми, що використовуються для їх оплати, знижуватимуть економічну активність і, зрештою, добробут громадян країни. У цьому полягає справжній ризик, і його сильно недооцінюють.

Коментарі - 3