Минулого тижня корпорація Nvidia опублікувала звіт за перший квартал 2024 року, який значно перевершив прогнози. Реакція на ці цифри ще раз підтвердила, що інвестори зосереджені на штучному інтелекті. «Мінфін» подивився на цю тенденцію ширше: розширення інфраструктури штучного інтелекту матиме наслідки для багатьох інших секторів, на яких можна добре заробити. Розповідаємо, що купили, та які маяки брали до уваги.

Агресивний портфель «Мінфіну»: робимо ставку на сервіс для ШІ

Стан ринку акцій

Минулої п’ятниці акції зросли після виходу свіжої статистики, яка показала пом'якшення інфляційних очікувань американських споживачів та покращення настроїв щодо перспектив зниження ставки Федеральною резервною системою цього року.

Дані Мічиганського університету показали, що споживачі очікують зростання цін на 3,3% річних протягом наступного року, порівнюючи з 3,5%, які були зафіксовані на початку травня.

Після подальшого аналізу стало зрозуміло, що споживачі не такі песимістичні щодо траєкторії інфляції, а споживчі витрати можуть сповільнитися, послабивши інфляційний тиск із боку попиту.

Під час п'ятничної сесії індекс S&P 500 знову досяг позначки 5300, стерши втрати минулого тижня. Індекс Nasdaq 100 досяг нового історичного максимуму завдяки зростанню Nvidia Corp. та Apple Inc.

Зростали й цифрові активи, оскільки Комісія з цінних паперів і бірж проклала шлях для можливого запуску перших американських біржових фондів (ETF), які інвестують безпосередньо в Ethereum. Прибутковість 10-річних облігацій США впала на один базисний пункт — до 4,46%, долар США перервав чотириденну серію зростання, нафта та золото подорожчали.

31 травня буде опубліковано ключовий показник інфляції, на який звертає увагу ФРС, — PCE (базовий індекс цін). Прогнозують, що він знизиться до найнижчого місячного темпу цього року, однак поміркованість, ймовірно, буде пов’язана з різким падінням цін на авіаквитки, тоді як пом’якшення фінансових умов продовжить сприяти інфляції.

Звіт міг би надати ринку позитивний каталізатор, якщо дані будуть «холоднішими», ніж очікується. Навіть якщо PCE залишається стабільним, ринок може бути задоволений тим, що інфляція залишається стриманою.

Опубліковані в середу протоколи дводенного засідання Федерального комітету з відкритих ринків, яке закінчилося 1 травня, показали: загалом учасники оцінили монетарну політику як «добре позиціоновану», але декілька чиновників згадали про готовність посилити її за необхідності.

Зараз, на тлі падіння інфляції, прогноз щодо першого зниження ставки ФРС змістився на вересень. Та навіть якщо регулятор відмовиться від зниження ставок цього року, фондовий ринок може продовжувати зростати, оскільки зростають економіка та прибутки компаній.

Читайте також: Заколять усіх: Moderna готується влаштувати масову вакцинацію проти пташиного грипу

Погляд за межі штучного інтелекту

Інвестори почали пошуки інших переможців штучного інтелекту. Зростає розуміння, що розширення інфраструктури штучного інтелекту не просто принесе користь виробникам мікросхем, таким як Nvidia, або серверним компаніям, таким як Super Micro Computers Inc., але матиме наслідки для багатьох секторів.

Виробники електричних компонентів, такі як Amphenol Corp., зростають. Очікується, що збільшення попиту відчують інвестиційні трасти в нерухомість, які зосереджуються на центрах обробки даних: розширюється використання штучного інтелекту та все більше робочих навантажень переходять у хмару.

Розвиток ШІ потребує значних енерговитрат. А це означає зростання комунальних підприємств та інших компаній, підключених до електромережі.

Amphenol (APH) цього року подорожчав на 40% і досяг нових історичних максимумів, та провів спліт. AES (енергогенеруюча компанія) зросла на 30% від квітневих мінімумів, TD Synnex (дистриб'ютор і агрегатор рішень для екосистеми інформаційних технологій) має найбільший місячний приріст із листопада 2022 року.

На 150% подорожчали акції виробника електроенергії Vistra Corp. і на 35% — AXT Inc., виробника складних напівпровідникових підкладок.

Зараз штучний інтелект є рушієм зростання всього, включно з технологіями.

Вивільнення капіталу

Перш ніж продовжити наповнювати наш агресивний портфель акцій, ми вирішили вивільнити частину капіталу та зафіксувати прибуток за деякими активами, оскільки вони були близькі до стелі в $1 089,47 (включає прибуток за друге півріччя 2023 року).

Продавали активи, пов’язані з золотом.

Ні, це не кардинальна зміна стратегії, це — перегрупування. Ми повернемось до дорогоцінного металу щойно ФРС почне пом’якшувати грошово-кредитну політику.

Продали New Gold Inc. (NGD) та ProShares Ultra Gold (UGL) напередодні звіту Nvidia:

- На золотодобувній компанії ми заробили близько 65% прибутку, продавши її акції за ціною $2,09 ($31,98 чистого прибутку).

- «Золотий» ETF UGL приніс нам $22,42 прибутку (близько 37%).

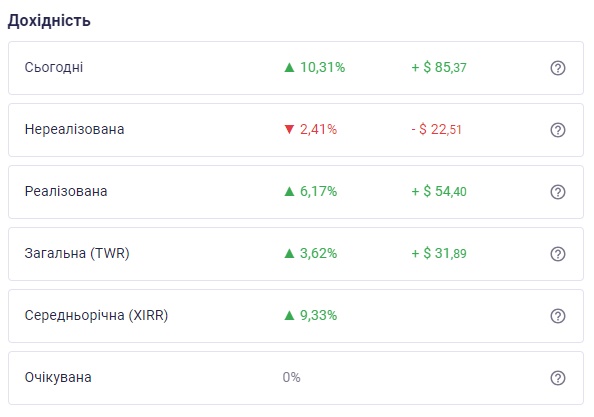

Таким чином, реалізований прибуток агресивного портфелю акцій «Мінфіну» у 2024 році склав $54,4, або 6,2%. Разом із прибутком вивільнено $164,83, вільний фіат — $345,68.

Ідея продати золото з’явилася на прогнозі можливого зростання індексу долара США. Ми очікуємо, що найближчі 2−3 місяці він зросте до позначки понад 108. Зростання вартості долара негативно позначиться на ціні дорогоцінного металу (обернена кореляція), тож логічним буде зафіксувати хоча б частину прибутку і повернутися до покупок вже після того, як прогноз справдиться.

Прогноз індексу долара США

.jpg)

Джерело: «Мінфін»

В портфелі залишилася 1 золотодобувна компанія — Barrick Gold Corporation (GOLD). Є можливість і за нею зафіксувати прибутки, але в неї інша місія: якщо ми помилилися з прогнозом щодо можливого падіння вартості золота, ця компанія забезпечить нам доходи від зростання ціни дорогоцінного металу. Ми не хочемо залишитись осторонь золотого ралі, яке, ймовірно, ще не завершилось.

Зміни в портфелі: дві продали — дві купили

Фіксуючи прибутки за «золотими» активами, ми ставили за мету:

- Часткову фіксацію привабливих доходів;

- Вивільнення капіталу;

- Переорієнтацію портфелю на компанії, які отримають додатковий грошовий потік від впровадження ШІ.

Одним із ключових бенефіціарів штучного інтелекту будуть «допоміжні» компанії, котрі виготовляють компоненти для новітніх процесорів. AXT, Inc. (AXTI), про яку ми вже згадували, серед них.

Компанія проєктує, розробляє, виготовляє та розповсюджує складні та одноелементні напівпровідникові підкладки. Вона пропонує фосфід індію для підключення центрів обробки даних за допомогою світла та лазерів, високошвидкісної передачі даних у центрах обробки даних, зв’язку 5G тощо.

AXT також пропонує напівізоляційні підкладки з арсеніду галію (GaAs) для використання в пристроях Wi-Fi та IoT, транзисторах, прямому телевізійному мовленні, підсилювачах потужності, супутниковому зв’язку та сонячних елементах. Вона продає свою продукцію у Сполучених Штатах, Китаї та Європі, а також через незалежних торгових представників і дистриб’юторів у Японії, Тайвані, Кореї.

Раніше AXT була відома, як American Xtal Technology, Inc., і змінила назву у липні 2000 року. AXT, Inc. була зареєстрована в 1986 році, а її штаб-квартира розташована у Фремонті, Каліфорнія.

Наразі компанія збиткова, проте вже наступного року P/E має досягти 24 при EPS понад 220%.

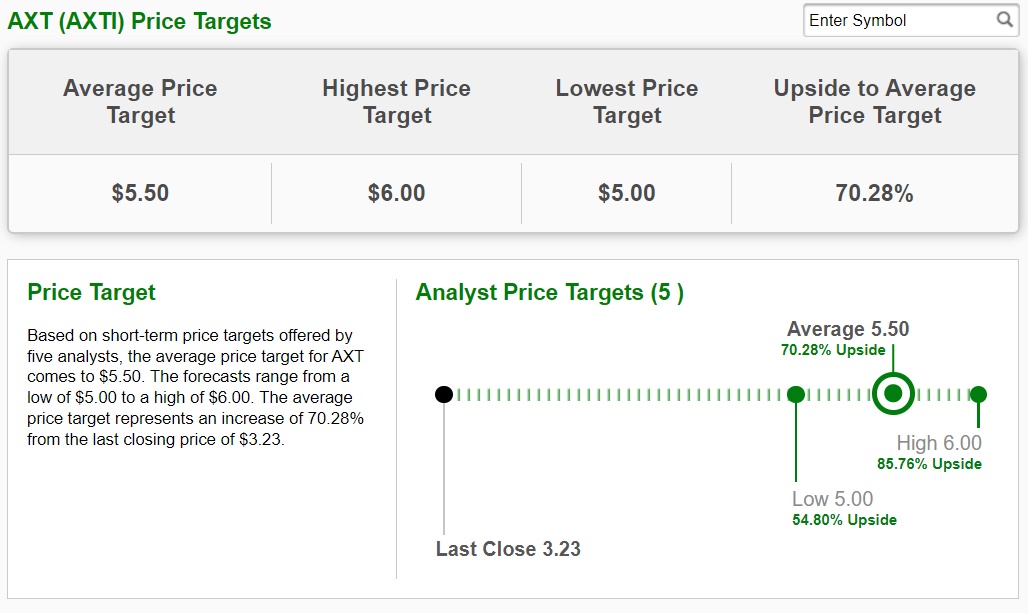

AXT, Inc. присвоєно Zacks Rank — 4, «продавати». Проте з 6 аналітиків, опитаних платформою, 5 дають прогноз «сильна покупка» з прогнозованою ціною на 70% вище за поточну.

Прогноз вартості акцій AXT, Inc.

Джерело: Zacks

Куплено 15 акцій AXT, Inc. за ціною $3,22 (22.05.2024).

Друга компанія, яку купили, займається відновлювальною енергетикою — Montauk Renewables, Inc. (MNTK).

Montauk Renewables, Inc. займається видобутком і переробкою біогазу зі звалищ та інших джерел невикопного палива. Вона працює у двох сегментах: відновлюваний природний газ і відновлювальна електроенергія. Компанія розробляє, володіє та управляє проєктами відновлюваного природного газу, які вловлюють метан і запобігають його викиду в атмосферу, перетворюючи його на електроенергію.

Клієнтами MNTK є великі довгострокові власники-оператори сміттєзвалищ і тваринницьких ферм, комунальні підприємства та великі нафтопереробні підприємства в секторах природного газу та нафтопереробки.

Компанія Montauk Renewables, Inc. заснована в 1980 році зі штаб-квартирою в Піттсбурзі, штат Пенсільванія.

Наразі Montauk Renewables, Inc. є прибутковою з P/E 36 та прогнозом зниження цього мультиплікатора до 16 наступного року.

Прогнозована вартість акцій MNTK — $7,88 (+55% до поточної).

Куплено 5 акцій MNTK за ціною $4,95 (22.05.2024) та розміщено лімітний ордер на покупку ще 5 акцій за ціною $4,3. Орієнтир для фіксації прибутку — $6,6.

Читайте також: Чим відрізняються інвестиції американців, європейців та українців

Портфель

Після фіксації прибутку за «золотими» активами реалізований дохід нашого портфелю сягнув 6,17% (у 2024 році), загальний TWR складає 3,62%.

Дохідність агресивного портфелю акцій

Джерело: «Мінфін»

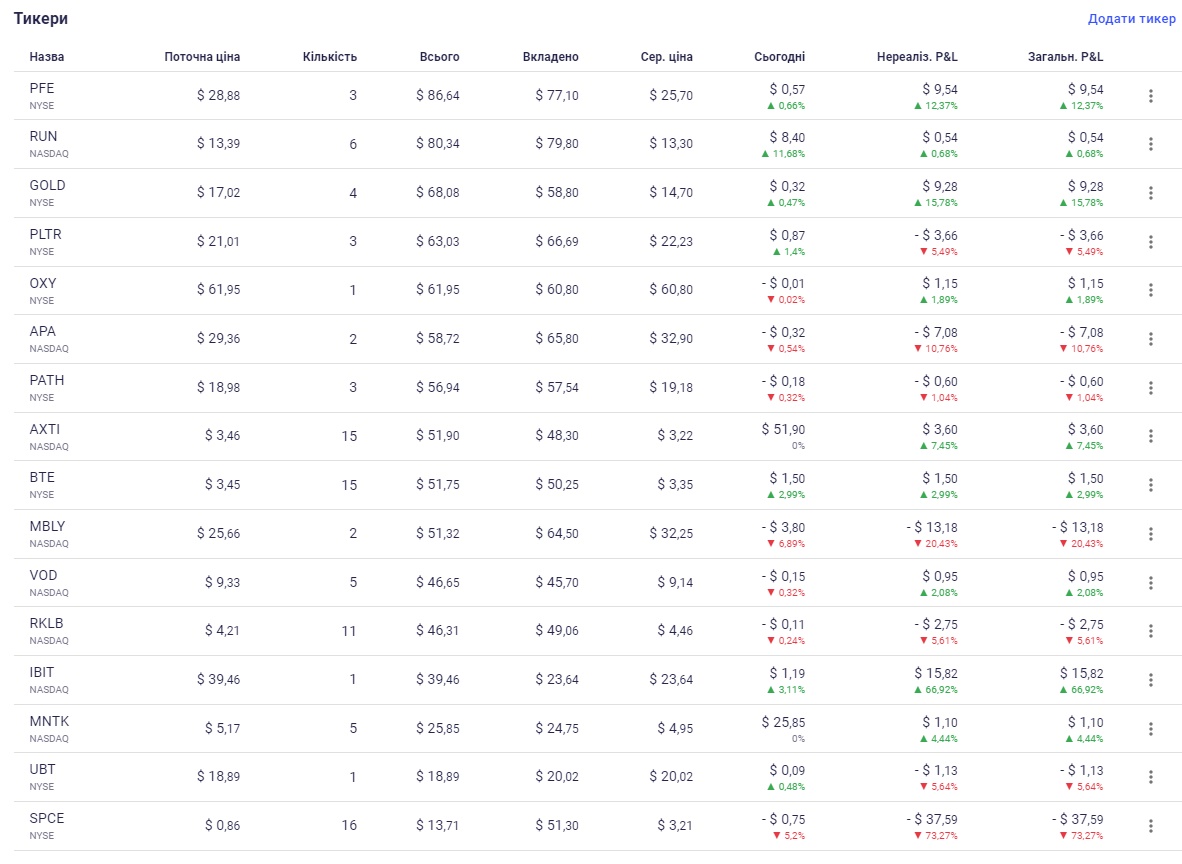

Аутсайдером серед куплених акцій залишається SPCE з нереалізованим збитком в 73%. За цією компанією продовжують надходити невтішні новини. Наступного місяця Virgin Galactic виведе з експлуатації єдиний космічний літак і проведе наступні два роки без засобів для отримання доходу.

Втім, до початку 2026 року вона планує створити два нові космічні літаки класу Delta. Оскільки два літаки літають щотижня, Virgin Galactic отримуватиме близько $450 млн щорічного доходу та матиме позитивний вільний грошовий потік.

Одна з покупок на попередньому етапі роботи з портфелем акцій, а саме Pfizer Inc., (PFE) стрімко зростає. Компанія показала гарні результати роботи за 1 квартал 2024 року, перевершивши прогнози, та оголосила план зі скорочення витрат на $1,5 млрд.

Найкращим у портфелі залишається біткоїн ETF IBIT із плаваючим прибутком 67%. Продавати його ми наразі не плануємо, але маємо намір збільшити його частку в портфелі при корекції. Падіння ціни до $30 буде нашим тригером для покупки.

Активи агресивного портфелю акцій

Джерело: «Мінфін»

Коментарі