Купівля акцій під час первинної публічної пропозиції акцій (IPO) є дуже популярною серед приватних інвесторів у всьому світі. Вважається, що після розміщення акції можуть різко подорожчати, а їх нові власники — непогано заробити.

Alibaba, Facebook, Uber: скільки заробили інвестори на найбільших IPO

Чи це так насправді, і скільки заробили інвестори, які брали участь у найгучніших IPO останнього десятиліття, написав РБК. «Мінфін» публікує скорочену версію статті.

Alibaba

IPO Alibaba обсягом $21,8 млрд відбулося 19 вересня 2014 року на Нью-Йоркській фондовій біржі і стало найбільшим на той момент в історії США. Першого дня торгів акції Alibaba в моменті дорожчали більш ніж на 40%.

Через чотири дні організатори скористалися своїм правом купити додаткові акції компанії за ціною розміщення, внаслідок чого сукупний обсяг IPO зріс до $25 млрд, що зробило розміщення найбільшим у світі на той момент за всю історію.

Акціонери продали приблизно 15% капіталу компанії, Alibaba була оцінена в $167,8 млрд, а в січні 2018 року стала другою азіатською компанією після Tencent, капіталізація якої перевищила $500 млрд. При цьому в перші два з половиною роки після IPO акції Alibaba коливалися в широкому діапазоні, і лише навесні 2017 року вони почали впевнено зростати.

Автори статті, опублікованої у «Бруклінському журналі корпоративного, фінансового та комерційного права», припускають, що засновник компанії Джек Ма обрав NYSE, щоб зберегти контроль над Alibaba. До проведення IPO організаційна структура компанії дозволяла Джеку Ма та іншому засновнику, Джозефу Цаю, контролювати Alibaba, не володіючи великим відсотком акцій. Тому Ма вирішив відмовитися від первісної ідеї провести розміщення в Гонконгу і обрав США, де розподіл акціонерного капіталу на класи дозволяє міноритарним акціонерам зберігати контроль над публічними компаніями.

IPO Facebook обсягом $16 млрд відбулося 18 травня 2012 року на біржі NASDAQ. Компанія роками відхиляла пропозиції про викуп та вихід на біржу. Наприклад, у 2006 році інтернет-холдинг Yahoo намагався купити Facebook за $1 млрд, але Марк Цукерберг відмовився. Зрештою компанія була змушена провести IPO, оскільки кількість її акціонерів перевищила 500 і з наступного року вона мала звітувати перед Комісією з цінних паперів та бірж США (SEC).

Акції розмістилися по верхній межі цінового діапазону, швидко почали знижуватися і протягом трьох місяців подешевшали вдвічі. Папери змогли впевнено перевищити ціну IPO та розпочати довгострокове зростання лише у серпні 2013 року. Станом на 8 листопада 2021 року зростання акцій Facebook з моменту IPO становило майже 900%.

Читайте також: Маргулан Сейсембаєв про успіх «дурного» портфеля і чому наявність розуму не гарантує заробітку

У рамках IPO було розміщено 421,23 млн паперів або 17,7% від капіталу: 180 млн продала сама компанія, а решту — 241,2 млн — акціонери, включаючи Марка Цукерберга (30,2 млн акцій), Джеймса Брейєра та Accel Partners (57,7 млн акцій), Пітера Тіля (16,8 млн акцій), Юрія Мільнера (45,7 млн акцій), Goldman Sachs (24,3 млн акцій) та Mail.ru Group (19,6 млн акцій).

Uber

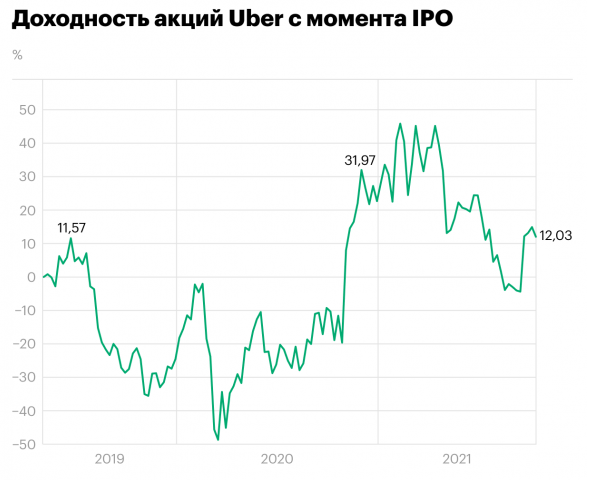

9 травня 2019 року сервіс замовлення таксі Uber залучив у рамках IPO $8,1 млрд. Компанія розмістила 180 млн акцій за $45 за штуку (майже по нижній межі діапазону $44−50) і отримала ринкову капіталізацію приблизно в $82 млрд. Це стало рекордним значенням із часів IPO Alibaba у 2014 році, проте не дотягнуло до $90−100 млрд, на які Uber спочатку розраховував.

За даними Wall Street Journal, розміщення могло пройти і за вищою ціною, оскільки акції мали високий попит. Проте компанія віддала перевагу більш консервативній оцінці, яка дозволила продати акції максимально великій кількості інституційних (довгострокових) інвесторів, а не хедж-фондам та фізичним особам.

Незважаючи на гарний попит і високі очікування, торги акціями Uber почалися 10 травня з позначки $42 і завершилися на рівні $41,57 — нижче за ціну розміщення ($45).

У період з 1991 року акції лише восьми з 53 компаній, які за результатами IPO отримали капіталізацію як мінімум $10 млрд, подешевшали у перший день торгів. За даними професора Університету Флориди Джей Ріттера, збитки інвесторів, які купили папери Uber за ціною IPO, склали на закритті першої торгової сесії $617 млн, що стало рекордним значенням як мінімум з 1975 року.

Читайте також: Криза світового автопрому, а ми купуємо акції BMW

Слабкість розміщення Uber можна пояснити тим, що на той момент багато фондів із Волл-стріт вже були інвесторами компанії. Крім того, перед IPO вийшли дані, які вказували на уповільнення темпів зростання бізнесу. Збиток сервісу таксі за 12 місяців до березня 2019 року включно сягнув $3,7 млрд.

Після розміщення частка менеджменту в капіталі Uber скоротилася з 33,9% до 26,4%, частка SoftBank — з 16,3% до 12,8%, частка Benchmark Capital Holdings — з 11% до 8,5%, частка Public Investment Fund — з 5,3% до 4,3%, а частка Alphabet — з 5,2% до 4,2%.

Читайте також: Понад 35% за місяць: завдяки яким компаніям «заробив» найкращий інвестор «Мінфіну»

Через десять місяців після IPO ціна акцій впала до $13,71, а ще через 11 — підвищилася до $60. Станом на 5 листопада 2021 року папери торгувалися близько $47, що приблизно на 4,5% вище за ціну розміщення.

Коментарі - 3