Нещодавнє дослідження JP Morgan AM показало, що середньостатистичний інвестор у США за останні 20 років заробляв не більше 2,9% річних. БКС Експрес розбиралося в причинах таких скромних результатів і вивчало можливості заробити більше. «Мінфін» обрав головне.

Скільки можна заробити на фондовому ринку США і як поліпшити результат

Трохи вище за інфляцію

Згідно з висновками експертів, середній інвестор у США насилу зміг перевершити показник інфляції. На ринку при цьому було достатньо можливостей, щоб домогтися кращого результату, навіть для новачків. Найдохіднішими за останні 20 років стали вкладення у REIT's, ринки, що розвиваються, і акції малої капіталізації. Найгірше показали себе товарні ринки (-0,5%).

Читайте також: Інфляція розганяється: які активи принесуть кращий дохід

5 «гріхів» інвесторів

Причини такого слабкого результату давно відомі, але, схоже, за останні 20 років нічого не змінилося. Завищені очікування, переоцінка своїх сил, недооцінка ризиків, жадібність, відсутність стратегії і самодисципліни — ось що призводить до плачевного результату. Докази того, що середньостатистичні інвестори в більшості своїй приймають помилкові рішення в спробі спекулювати, є не тільки на ринку акцій і не тільки останні 20 років.

Для наочності проаналізуємо те, як поводили себе спекулянти-фізособи (Small Spec) на ринках ф'ючерсних контрактів — графічне відображення результативності їх дій буде досить показовим. Для прикладу візьмемо ф'ючерс на британський фунт і подивимося, як діяли спекулянти. Проаналізувавши період, аж до 2003 року, виявимо, що і тоді ситуація була аналогічною. Ринок розвертався в той момент, коли Small Spec із завзятістю нарощували або скорочували до мінімуму свої позиції.

Читайте також: Сім головних «не можна» для будь-якого інвестора

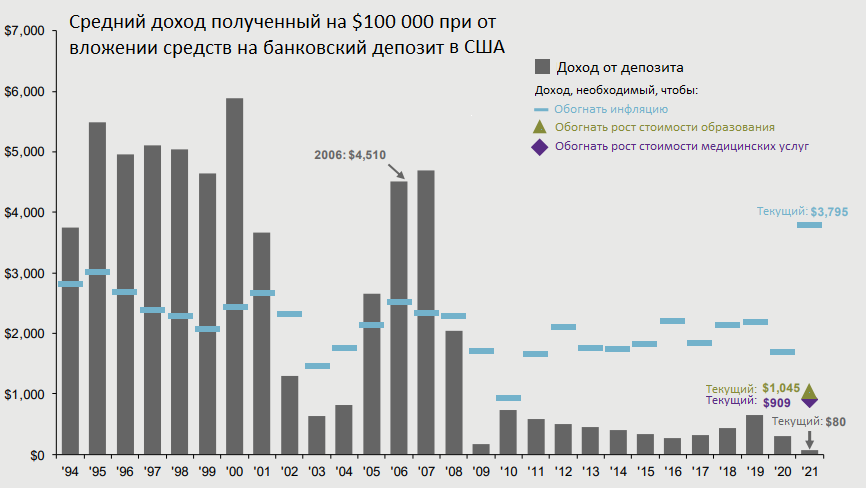

Поточна економічна ситуація і низькі ставки за депозитами як у США, так і в Україні вимагають вчитися приймати розумні інвестиційні рішення. Інакше накопичень, отриманих на банківському депозиті, не вистачить, щоб обійти стрімко зростаючий останнім часом «інфляційний податок».

Загальні правила давно відомі: спочатку навчитися ставити інвестиційні цілі, складати план їх досягнення, реалізовувати його за допомогою перевірених інструментів. І пам'ятати, що ринки не завжди зростають.

Читайте також: Про що шкодують найвідоміші інвестори

Найбільш (не)простий спосіб

Для тих, хто зробив перший важкий крок і усвідомив необхідність розумного інвестування, є простий спосіб вирватися із натовпу «невдачливих».

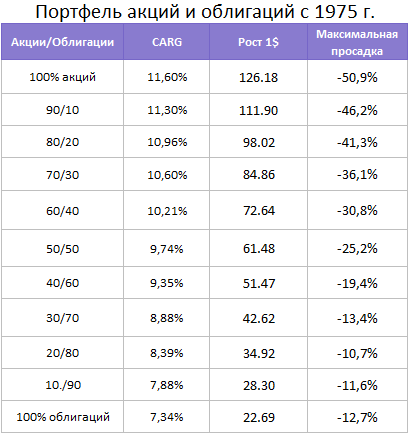

Провівши дослідження, ми можемо побачити, що довгостроковий портфель із акцій та облігацій, складений у будь-якій пропорції, зміг би допомогти пересічному інвесторові як мінімум в два-три рази обійти за дохідністю результати, розраховані JP Morgan AM.

Кожен може вирішити для себе, на який потенційний ризик готовий піти і скласти портфель із певною часткою акцій і облігацій. На ринку США найраціональнішим з точки зору ризику/дохідності виглядає співвідношення 30/70, з перевагою облігацій.

Інвесторам, які були сконцентровані виключно на облігаціях, варто звернути увагу, що додавання в портфель 10−20% акцій не тільки збільшувало дохідність, але й знижувало максимальне просідання. А інвесторам, які ігнорують облігації, необхідно усвідомити, що покупка тільки акцій веде до непропорційного зростання ризику у відношенню до потенційної дохідності.

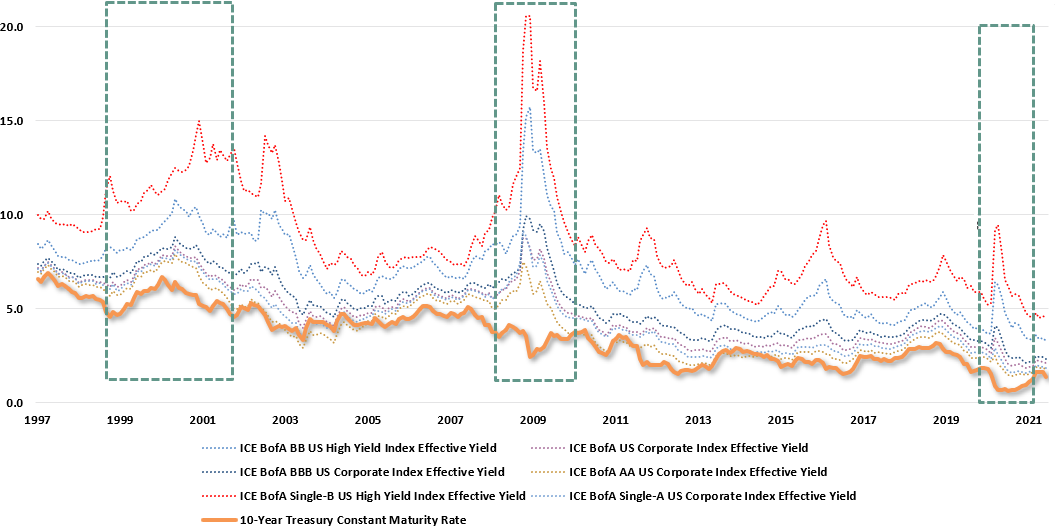

Помилка багатьох інвесторів за останні 20 років — недооцінювати перевагу володіння облігаціями. Те, наскільки важливе додавання бондів у портфель, демонструє графік співвідношення різних індексів облігацій і зміна їх дохідності у кризові періоди.

Читайте також: 7 акцій, що обігнали за 5 років дохідність Apple

Вихід для інвесторів

Якщо торгівля на фондовому ринку не є вашою професією і немає часу та кваліфікації приділяти всю увагу дослідженням і аналізу, то використання моделі 30/70 для базового формування стратегії може стати одним із кращих рішень.

Складання портфеля з акцій і облігацій — це лише початок побудови надійного портфеля. Як ми з'ясували раніше, і покупка «нудних» акцій може принести інвесторові хороший дохід при менших ризиках.

Не обійтися без включення альтернативних класів активів: нерухомість, сировина або золото. Додаючи до портфелю активи, що мають негативну кореляцію, при тому ж рівні ризику можна отримати вищу дохідність. Найбільшу цінність мають стратегії, здатні обмежити ризики і зберегти капітал під час кризи. А на зростаючому ринку можуть заробити багато хто.

Складання портфеля можна здійснювати самому, або взяти за основу поради легендарних інвесторів, але більш раціональним рішенням було б звернутися до професіоналів.

.png)

Коментарі - 8