Цього року ми спостерігали суттєву зміну монетарної політики Нацбанку. І річ не лише у зниженні облікової ставки, а й у зменшенні її ваги для фінансової системи. Чому так відбувається, та як НБУ реагує на виклики, розповів Forbes начальник аналітичного відділу Sense Bank Олексій Блінов. «Мінфін» публікує скорочену версію статті.

Переходу до гнучкості обмінного курсу ще не було: коли на нього чекати

Виклики на початку року

Грошово-кредитна політика увійшла в 2023 рік під гаслом стабільності, оточеної нестабільними обставинами. З одного боку, встановлені Нацбанком влітку 2022 року висока облікова ставка та фіксований курс гривні разом із масивною стіною валютних обмежень виглядали такими, що не підлягатимуть зміні упродовж тривалого часу.

Активізація зовнішньої допомоги та зумовлене цим скасування потреби в емісійному фінансуванні державного бюджету задавали основи для утримання статус-кво в осяжній перспективі.

З іншого боку, це статус-кво стикнулося з низкою викликів. У 2022 році головною метою монетарної політики було заявлено посилення привабливості активів у національній валюті в умовах воєнної невизначеності.

У перекладі на просту мову, це підтримка національної валюти. Окрім «пряника», у вигляді облікової ставки 25% річних, для цього було створено атмосферу безстрокової фіксації обмінного курсу та рамки жорстких валютних обмежень. Це спрацювало, але трохи не так, як очікувалося.

НБУ сподівався на органічний приріст банківських вкладів через стимул високими ставками. Але комбінація шаленого бюджетного стимулу (дефіцит державних фінансів без урахування закордонних грантів у доходах 2022 року сягнув 25,5% ВВП) та фіксованого курсу призвела до лавиноподібного накопичення коштів на клієнтських рахунках.

При цьому відсоткові ставки за депозитами у банках не квапилися зростати — і через структурні особливості банківської системи, і через сам наплив великої маси клієнтських коштів, що не могли в умовах ризиків воєнного стану знайти вихід у кредитуванні економіки.

Під кінець 2022 року обсяг коштів банків у НБУ перевищив 500 млрд грн.

Як змінювалася концепція

У кінці 2022 року стало зрозуміло, що монетарний механізм не працює повноцінно, проте загрожує формуванням та консервацією значної банківської ренти на фоні економічних проблем.

З іншого боку, заявлену ціль зростання відсоткових ставок за депозитами було принципово збережено (хоча на фоні й без того активного припливу коштів від клієнтів та низького ринкового попиту на гроші банки практично припинили і без того мляве підвищення депозитних ставок).

Відповідь було знайдено у імпровізаційних змінах монетарної політики в першій половині 2023 року. Банкам значно посилили вимоги до обов’язкових резервів, що також розміщуються у НБУ, але без отримання доходу. Водночас, ці резерви дозволили частково формувати у формі ОВДП, забезпечивши таким чином Мінфіну сталий додатковий попит на державні запозичення.

Пізніше операційний дизайн монетарної політики було доповнено інноваційною надбудовою у вигляді спеціальних тримісячних депозитних сертифікатів, що стимулювали би довгі гривневі депозити та ставки за ними. Адже НБУ досі зберігав надію на реалізацію трансмісії відсоткових ставок, яка буксувала на той момент вже дев’ять місяців.

Наслідком цих імпровізацій стала втрата чіткого напряму монетарної політики. Хоча, канонічно, підвищення резервних вимог до банків означає пожорсткішання грошово-кредитних заходів, в умовах змін операційного дизайну воно перетворилося на зниження відсоткових ставок. Якщо у перший тиждень 2023 року банки отримували за коштами НБУ пікову ефективну ставку 22%, то вже у квітні вона скоротилася до 14%. Як видно з графіку 2, зараз вона становить близько 12%.

Саме весною почалося нівелювання значення облікової ставки, як ключової ставки монетарної політики. Як видно з графіка 2, до березня 2023 року облікова ставка була абсолютно тотожною ставці абсорбування надлишкової ліквідності.

За цим послідувала низка рішень, через які ці два поняття сильно розійшлися. А останнє рішення НБУ рухати тільки облікову ставку, не змінюючи інші, тільки зафіксувало цю нову реальність. Тепер ключовим монетарним бенчмарком є ефективна ставка за депозитними сертифікатами банків (синя лінія на графіку 2).

Отже, де-факто зниження відсоткових ставок НБУ розпочалося ще у І кварталі 2023 року. За цих умов давній діалог із ринком про потребу збільшення депозитних ставок ставав все менш переконливим.

Не допомагали і прогнози незмінної облікової ставки на рівні 25%, принаймні, аж до весни 2024 року. З кожним місяцем сповільнення інфляції було значно швидшим за офіційний прогноз, віра ринку у збереження статус-кво тільки послаблювалася.

Питання прогнозів тут є дуже важливим, адже воно, значною мірою, пояснює імпровізації та суперечності у монетарній політиці 2023 року.

Реакція на зміну інфляції

Безумовно, події та реакцію на них у формі рішень потрібно розглядати у комплексі. Особливості монетарної еквілібристики початку 2023 року були великою мірою зумовлені песимістичним макроекономічним прогнозом у той момент.

У січні НБУ, як і багато інших авторитетних аналітиків, дотримувався дуже песимістичного погляду на перспективи української економіки в прийдешньому році.

На жаль, відсутність оперативної офіційної економічної статистики створювала у багатьох аналітиків занадто пригнічений погляд на ситуацію, що є притаманним для реалій воєнного стану. Особливо під час постійних відключень електроенергії минулої зими.

МВФ та багато інших на початку 2023 року пророкували продовження економічного спаду в Україні. Консервативним був і січневий прогноз НБУ, де передбачалася зміна реального ВВП лише на 0,3% у 2023 році.

Але для монетарної політики найважливішим є, передусім, прогноз споживчої інфляції, який тоді передбачав середньорічну інфляцію 20,3% у 2023 році, тобто таку ж, яку було зафіксовано у 2022 році (20,2%). Цей прогноз тоді не дуже сильно відрізнявся від консенсусних, і саме він став основою для впевненого тривалого утримання облікової ставки на високому рівні, хоча інші монетарні рішення вже певним чином суперечили цьому.

Як ми вже знаємо, інфляція дуже швидко сповільнилася, й її середньорічний розмір у 2023 році очікується близьким до 13%, а не 20%. До того ж, сповільнення тривало до ІV кварталу, і нинішній рівень інфляції на останні місяці року оцінюється в 6% чи навіть нижче.

Читайте також: Рада ухвалила оподаткування надприбутків банків

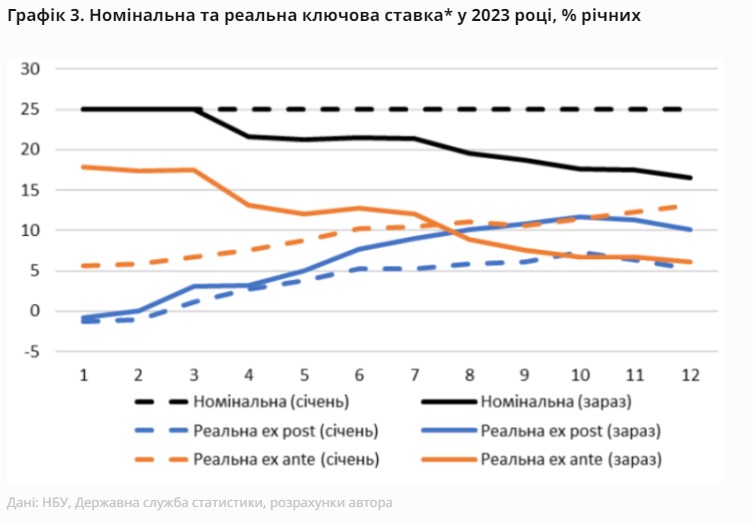

Але на початку року НБУ мав зовсім інше бачення ситуації. Відмінність можна позначити у баченні реальної відсоткової ставки спочатку очима НБУ в січні 2023 року (пунктирні лінії на графіку 3), а потім очима НБУ в жовтні 2023 року, який вже переглянув і макроекономічні прогнози, і своє бачення відсоткової ставки у 2023 році (безперервні лінії на графіку 3).

У новому світогляді роль ключової ставки вже відіграє ефективна ставка за депозитними сертифікатами, зниження якої почалося ще у квітні, — тоді як облікову ставку почали знижувати тільки наприкінці липня.

Як бачимо на графіку 3, НБУ на початку 2023 року бачив, що його монетарна політика буде автоматично з плином часу поступово жорсткішати (реальні ставки зростають за сталої номінальної ставки), що формувало би пасивний підхід до монетарної політики та можливість, у разі потреби «в лінивому режимі», підключатися зі зниженням ставки, якщо події будуть кращими за очікування. Утім, вже у ІІ кварталі стало очевидно, що дезінфляційні тенденції є неочікувано швидкими, і облікова ставка стає занадто високою.

Але й вихідні оцінки початку 2023 року, і поточні переоцінки з урахуванням всіх вимог спрямовані на досягнення того самого ефекту — доволі високої реальної відсоткової ставки.

Як видно з графіку 3, внаслідок останніх рішень НБУ криві реальної ключової ставки знов ж таки стабілізуються у діапазоні 5−10%, що відображає приблизно ту саму жорстку модель, що і на початку 2023 року, до радикального переформатування операційного дизайну. Суть цього підходу та ж сама, що й раніше. Це підтримка національної валюти.

Коли чекати на гнучкість обмінного курсу

Отже, з жовтня 2023 року облікова ставка посунута на дальню вітрину монетарної політики. За вчорашніми лекалами вона не означає нічого. Якщо раніше частина операцій банків здійснювалася за обліковою ставкою, тепер вона знаходиться під усіма робочими ставками і не відображає ціну грошей, як таку.

Водночас, звернемо увагу на захисну конфігурацію відсоткових ставок у монетарній політиці. Ніколи ще у сучасній монетарній історії України спред між обліковою ставкою та ставкою рефінансування (6 в.п.) не був таким високим.

Також дуже високим підтримується і спред між фактичними ставками залучення коштів та ставками рефінансування. Така захисна архітектура завжди супроводжує потреби підтримки обмінного курсу національної валюти.

Наразі абсолютно зрозуміло, що переходу до більшої гнучкості обмінного курсу, який було достроково оголошено у жовтні, ще не відбулося. Він відбудеться згодом, коли регулятор дійсно обмежить рівень задоволення чистого попиту на ринку.

А поточна побудова монетарної політики нагадує нам, що справжнє посилення гнучкості обмінного курсу ще попереду, і де-факто досі високі реальні ставки регулятора ще мають забезпечити менші суспільні втрати цього переходу.

Читайте також: ОВДП та військові облігації: «Мінфін» порівняв їх фактичну дохідність

Отже, у 2024 році ми будемо свідками фактичної реалізації підпорядкування монетарної політики потребам управління валютними ризиками держави (разом із вибірковим управлінням потужною системою адміністративних валютних обмежень).

Повернення до довоєнних підходів інфляційного таргетування та більш-менш вільного плавання курсу залишається віддаленою перспективою.

Коментарі - 2