День Незалежності, 24 серпня, завжди був величезним святом для України. Але за останні півтора роки великої війни він став ще важливішим. Не лише для громадян, а й для нашої банківської системи та фінансових ринків загалом. Вони пережили не одну кризу, декілька хвиль девальвації гривні та скандалів різного роду. Але найскладнішими часами для більшості опитаних фінансистів стали останні два роки. «Мінфін» разом із експертами згадував етапи становлення фінансової незалежності України та сформулював головні ризики для неї зараз.

Як будувалася фінансова незалежність: про що згадують банкіри під запис і без

Власна валюта та система гарантування вкладів: із чого починалися українські фінанси

Формування наших фінансів розпочалося майже відразу після набуття Україною незалежності (24 серпня 1991 року) — зі створення Національного банку на базі Української республіканської контори Держбанку СРСР. Правову основу було закладено Законом «Про банки та банківську діяльність», ухваленим Верховною Радою 20 березня 1991 року, який передбачав створення дворівневої банківської системи ринкового типу: перший рівень — Нацбанк, другий — інші банки.

Нацкомісія з цінних паперів та фондового ринку (раніше Держкомісія) та ліквідована три роки тому Нацкомфінпослуг створювалися пізніше — у 1995 та 2011 роках відповідно.

Досить швидко, вже у грудні 1991 року, Президія Верховної Ради затвердила назву української грошової одиниці — гривня, яка пізніше стала єдиним законним платіжним засобом України. Етимологи вважають, що слово «гривня» походить від старослов'янської назви намиста/браслету. Вважають, що до Київської Русі існувала «шийна гривня» — золотий обруч із коштовним камінням, а ще «гривнями» називали медальйони.

Спочатку запуск гривні у грошовий обіг було заплановано на 1992 рік, тоді ж за кордоном дві компанії з Канади (Canadian Bank Note Company Limited) та Великої Британії (Thomas De La Rue Company Limited) почали проєктувати/друкувати банкноти. Проте, їхній випуск в обіг було відкладено на 1996 рік: через гіперінфляцію спочатку в нашій країні запровадили купонокарбованець.

Власну Банкнотну фабрику Україна відкриє лише у березні 1994 року (штаб-квартира у Києві, на вул. Пухівській, 7), а Монетний двір — у квітні 1998-го.

Дмитро Чурін

Директор аналітичного департаменту інвестиційної компанії Eavex Capital

Найголовніші віхи українських фінансів

«Мінфін» опитав інвестиційних експертів, банкірів та спеціалістів ринку небанківських фінустанов, які виділили такі етапи становлення українських фінансів:

💰 Грошова реформа 1996 року

Запровадження гривні дало Україні велику валютну незалежність та можливість керуватися власною грошовою політикою.

🧾 Створення СЕП

Система електронних платежів Нацбанку була заснована у 1993 році, перші платежі пройшли 5 січня, а вже через рік було повністю скасовано паперові та телеграфні авізо у міжбанківських розрахунках. Наразі СЕП є автоматизованою та працює в режимі реального часу.

💯 Система гарантування вкладів

У 1998 році було сформовано Фонд гарантування вкладів фізосіб, який виплачував людям відшкодування у разі закриття банків.

Перший розмір компенсацій 25 років тому становив 500 грн, у 2001-му його було підвищено до 1 200 грн, а у 2012 році він досяг 200 тис. грн. Наразі (під час воєнного стану + 3 місяці після його завершення) в Україні гарантується 100% банківських вкладів фізосіб.

💸 Лібералізація ринку капіталу

Відмова від обмежень на рух капіталу, що розпочався з 2000-х років, сприяла залученню іноземних інвестицій та розвитку фінансових ринків, стимулюючи розвиток конкурентоспроможної економіки.

👴 👵 Закони про пенсійну реформу

Ухвалення у 2003 році двох законів про пенсійну реформу — «Про обов'язкове державне пенсійне страхування» та «Про недержавне пенсійне забезпечення».

Обидва визначають солідарну та обов'язкову накопичувальну систему, а також передбачають розвиток недержавних пенсійних фондів. Проте, реформи не були реалізовані повною мірою.

🏃 🏦 Банкопад 2014−2016 років

Закриття понад 90 банків, частина з яких брали участь у різноманітних «сірих«/»чорних» схемах, порушували економічні нормативи, не розкривали реальних акціонерів або зазнавали фінансових труднощів після триразової девальвації гривні (не могли сформувати резерви, провести додаткову капіталізацію).

📈 📉 Перехід до таргетування інфляції та плаваючого курсу гривні

Однак, після початку повномасштабного вторгнення 24 лютого 2022 року офіційний курс гривні було вимушено зафіксовано Нацбанком (зараз становить 36,6 грн/$) на період дії військового стану, одночасно зі запровадженням низки військових обмежень.

💶 Угода про асоціацію з ЄС

Підписання Угоди про асоціацію України з Євросоюзом у 2014 році, та впровадження європейських практик у регулюванні та нагляді за фінансовим сектором.

🏛️ Закон «Про спліт»

Ухвалення Закону «Про спліт» передбачало переведення з липня 2020 року небанківських фінустанов від Нацкомфінпослуг (ліквідована) під нагляд Національного банку.

💳 Безготівкова економіка

Затвердження Закону «Про платіжні системи та переказ коштів в Україні», імплементація вимог PSD2 — платіжної директиви Євросоюзу (Payment Services Directive 2). Запроваджує принципи відкритого банкінгу, нові технічні стандарти аутентифікації для прийому онлайн-платежів SCA (Strong Customer Authentication).

🛒 Закон про електронну комерцію

Ухвалення у 2022 році Закону «Про електронну комерцію» (№ 2529-IX), який забезпечує укладання електронних угод, що стало поштовхом до еволюції фінансового сектора.

🧐 Віддалена ідентифікація

Запровадження в Україні віддаленої ідентифікації. Сервіс BankID відкрив нову еру фінансових послуг — digital: якісних, швидких та зручних для споживачів.

Сергій Черненко

Голова правління ПУМБ

При цьому експерти відзначали позитивні сторони інтеграційних процесів, які робили наш фінансовий ринок кращим.

Сергій Панов

Голова правління Банку Кредит Дніпро

Представники небанківських фінустанов наголошують і на важливості розвитку банківських технологій.

Алла Сав'юк

Президент Всеукраїнської Асоціації фінансових компаній

Як банки припинили бути «кишенями» ФПГ

Розуміння того, що банк — самостійний бізнес, що потребує капіталу, людей, технологій, прийшло не відразу. Довгий час багато хто вважав його «кишенею» фінансово-промислових груп, обслуговування яких було пріоритетом.

Іван Світек

Голова правління Юнекс Банку

Хоча, коли у 2005 році відбулася перша велика покупка, її називали великим проривом: австрійська група Raiffeisen Bank International придбала АППБ «Аваль» за рекордною на той момент ціною в $1,028 млрд. Трохи раніше (восени 2004-го) відбулася угода з продажу невеликого банку «Ажіо» шведській групі SEB за $27,5 млн, але її не можна порівняти з авалівською.

З усіх виходів іноземців в Україну з 2005 до 2008 року зараз виділяють появу австрійського Райффайзен Банку, німецького Commerzbank, а також французьких Креді Агріколь Банку та BNP Paribas.

«Однак, глобальна фінансова криза 2008—2009 років сильно загальмувала подальшу експансію міжнародних фінансових інститутів в Україні, так само, як і приплив прямих іноземних інвестицій», — зауважив Дмитро Чурін.

Україна неодноразово стикалася з фінансовими кризами, але експерти вважають, що вони робили наш ринок сильнішим.

«Кризи останніх років, безперечно, були важливими подіями. Ці кризи зробили банківську систему міцнішою, а ми робили висновки та вчилися на власних помилках. Нині чергову кризу ми проходимо без великих банкрутств. Це, безумовно, завдяки досвіду 2014−2016 років», — вважає Сергій Черненко.

Потрясіння били не лише по банківській системі, а й по валютному ринку. Так було і на початку нашої незалежності, і зараз — під час повномасштабної війни з рф.

«У минулому українська економіка мала занадто тісні зв'язки з економікою росії. Дуже показовим був момент у 1998 році, коли дефолт у росії призвів до відверто негативних наслідків і для України. Того року курс долара підскочив на 70% — від 2,5 до 4,2 грн за долар. Тоді довелося звертатися до МВФ для отримання фінансування під поповнення валютних резервів», — нагадав Дмитро Чурін.

Що заважало розвитку фінансового ринку

Серед перешкод, які гальмували розвиток українського фінансового ринку, експерти виділили такі:

😱 📉Економічна нестабільність

Після здобуття незалежності Україна пережила непростий перехідний період, переведення на ринкові рейки, гіперінфляцію, що виливалося у потрясіння у фінансовій системі та банківському секторі. Це ускладнювало розвиток фінансових установ та негативно позначалося на довірі клієнтів.

⚖️ Недостатня регуляція та контроль

На початку незалежності Україні не вистачало ефективної регулятивної та наглядової інфраструктури для банківського сектору.

📚 Відсутність фінансової грамотності серед населення та підприємців

🤦 Податковий тиск із боку фіскальних органів

Безпідставні донарахування податків та штрафів та відсутність відповідальності за такі неправомірні дії.

🦳 Відстрочка запуску накопичувальної пенсійної системи

Це залишило громадян та державу без накопичень та довгострокового ресурсу.

🛡️ Відсутність ефективного захисту інвесторів

Григорій Овчаренко

Директор з управління активами групи ICU

Серед факторів, які працюють проти фінансової незалежності України, заступник голови правління з роздрібного бізнесу Ukrsibbank BNP Paribas Group Андрій Кашперук виокремив такі:

• Економічна залежність. Наприклад, обмежений пул партнерів у торгівлі, велика залежність від одного чи декількох партнерів.

• Нестабільна політична ситуація. Політичні кризи, зміни уряду. Нестабільність на політичній арені може призвести до негативного впливу на фінансову систему та обмежити здатність приймати незалежні фінансові рішення.

• Глобальні економічні та фінансові ризики. Зокрема, світові фінансові кризи. Глобальні події можуть вплинути на внутрішній фінансовий стан країни і обмежити її незалежність.

• Корупція та недостатня прозорість. Приклад: недостатня контрольованість бюджетних коштів. Слабка боротьба з корупцією та недостатня прозорість можуть підірвати довіру до фінансової системи та обмежувати її незалежність.

«Перешкоджає розвитку українського фінансового ринку відсутність дієвих механізмів захисту прав кредиторів. Суспільству потрібні електронні суди, швидка процедура ухвалення до виконання рішень судів загальної юрисдикції, альтернативні засоби захисту прав кредиторів — виконавчі написи, дієві третейські суди тощо», — доповнила Алла Сав'юк.

Проблем безліч, і на їхнє рішення напевно підуть не роки, а десятиліття.

Про що розповідають фінансисти «не під запис»

Примітно, що багато експертів під час опитування, серед курйозних історій у роботі українського фінансового ринку, виділили націоналізацію двох українських банків — Приватбанку у 2016-му та Сенс Банку — у 2023-му. Про це ж згадав у своїй офіційній відповіді «Мінфіну» і Національний банк.

Втім, для ринку це більше даність, у якій вбачають мало кумедного та незвичайного. Серед дивних та безглуздих ситуацій виділяють дві.

1. Як з'явилася «двохсотка»

Першу байку понад 15 років тому журналістам розповідали в Міністерстві фінансів, коли глузували з колег у Нацбанку. Це історія про запровадження в Україні банкноти номіналом 200 гривень з портретом Лесі Українки на аверсі. Її було запущено в обіг не у 1996 році, а лише через п'ять років — у 2001-му (22 серпня). Виготовленням займалася британська фірма De La Rue. На той момент це був максимальний номінал — п'ятисоток та тисячної купюри ще не було.

Унікальність цього номіналу не лише в тому, що це єдина банкнота з героїнею-жінкою: на решті зображені чоловічі особи — від Володимира Великого та Богдана Хмельницького до Михайла Грушевського та Тараса Шевченка. Але ще й у тому, що на цій банкноті не було дати друку, як на решті.

Посадовцям подобається байка про те, що 200-ки мали б випустити в грошовий обіг разом із іншими першими банкнотами у 1996 році. Чого, як вони запевняють, не відбулося через банальну помилку — кажуть, що цей номінал просто забули внести до відповідного Указу Президента (Леоніда Кучми). А голова Нацбанку Віктор Ющенко, перевіряючи цей документ, не помітив помилки, оскільки був залучений до святкування знаменної події в історії незалежної України (запровадження гривні).

Коли упущення помітили, то вирішили почекати із запуском максимального номіналу та перенесли його на 5 років, приурочивши до ювілею української національної валюти у 2001-му — саме напередодні Дня Незалежності України.

Опосередковано ця історія підтверджується ще й тим, що перші 200 гривень було підписано Вадимом Гетьманом, який керував Нацбанком із березня 1992 року до січня 1993 року (після Володимира Матвієнка). Його змінив на цій посаді Віктор Ющенко. 200-ку проєктували разом із іншими дрібнішими номіналами у 1992-му. А вийшла вона в обіг вже після трагічної смерті Гетьмана, якого було застрелено у ліфті свого будинку в Києві 23 квітня 1998 року.

2. Як Нацбанк боровся с обвалом гривні

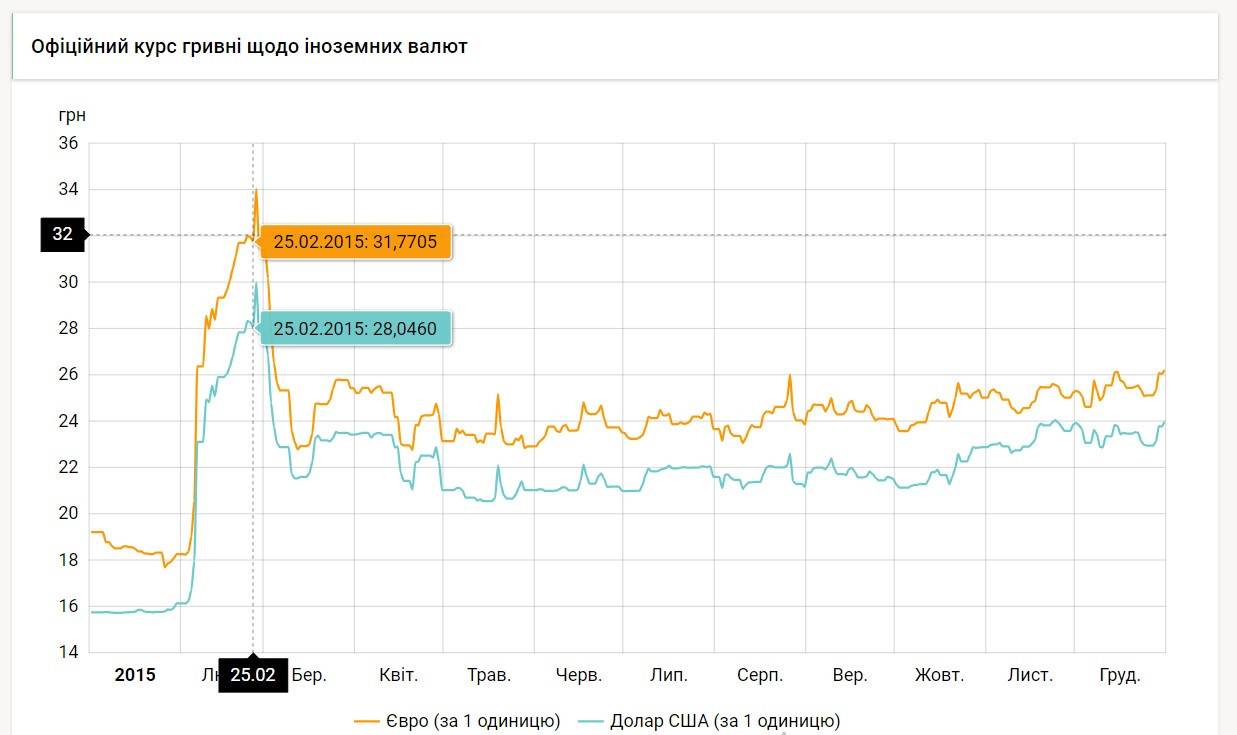

Другу байку розповідають скарбники, на очах яких відбувався один із етапів девальвації гривні. Йдеться про події, що розгорнулися у лютому 2015 року. Тоді з обвалом гривні боролася тодішня голова НБУ Валерія Гонтарєва. До 2014 року курс гривні довго тримався біля позначки 8 грн/$, а 2015 рік Україна розпочала вже з офіційним курсом 15,8 грн/$.

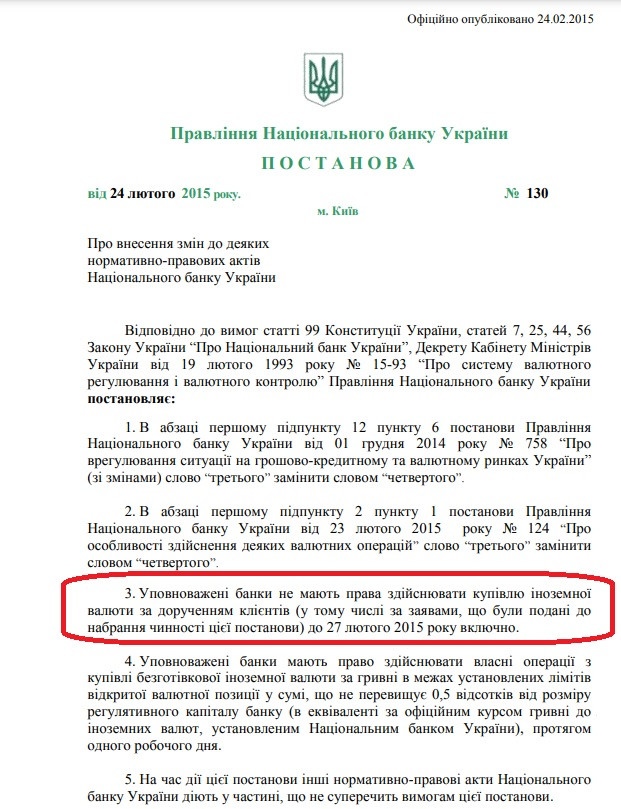

У лютому 2015 року ситуація на валютному ринку загострилася до краю, тому Національний банк пішов на радикальний крок. Постановою № 130, яка з'явилася пізно увечері 24 лютого 2015 року, міжбанк було закрито на купівлю долара на 3 дні — з 25 до 27 лютого включно.

Це рішення створило проблему експортерам, які на той момент мали продавати 75% валютної виручки. Єдиним покупцем долара міг бути лише Нацбанк, монопольним покупцем, на курс якого доведеться беззаперечно погодитись, щоб не допустити порушення правил валютного контролю. Побоювання експортерів підтвердились.

25 лютого Нацбанк вийшов викуповувати долар у добровільно-примусовому порядку за єдиним курсом — 21,7 грн/$. Такий середній курс влада затвердила на той рік. Але він точно був заниженим, неринковим на момент викупу регулятором, адже 24 лютого міжбанк закрився 32,0−33,50 грн/$ (на чорному ринку долар на панічних настроях сягав 40 грн/$). Такий цінник НБУ, звичайно ж, викликав хвилю невдоволення з боку бізнесу, і власники компаній почали скаржитися на те, що відбувається, в Адміністрацію Президента (головою держави на той момент був Петро Порошенко) та в Кабмін (із прем'єр-міністром Арсенієм Яценюком).

Як згодом розповідали скарбники деяких банків, уся ця біганина та скарги експортерів завершилися безпрецедентним кроком із боку Нацбанку — доплатою в середньому по 6 грн на одному доларі (з дотягуванням курсу викупу до 28 грн/$). А найцікавіше, що йшлося про доплату за вже здійсненими (закритими) на міжбанку угодами, що, в принципі, виглядає нереальним. За всіма купленими регулятором доларами відбулася доплата або лише за окремими угодами — не уточнювалося. Нацбанк, в принципі, офіційно не підтверджував цієї інформації, і вона гуляла лише на рівні чуток.

Опосередковано ця плітка підтверджується лише підсумковим офіційним курсом гривня/долар, встановленим Національним банком. 25 лютого 2015 він склав 28,05 грн/$, а 26-го підвищився до 30 грн/$ — це був максимум того року, і зафіксований в архіві на сайті регулятора. Без доплат складно пояснити цей офіціал при первинній монопольній пропозиції НБУ на викупі в районі 21,7 грн/$.

Просто неймовірна історія, і точно увійде до підручників із фінансів та банківської справи, якщо колись буде підтверджена офіційно в чиїхось мемуарах/розповідях.

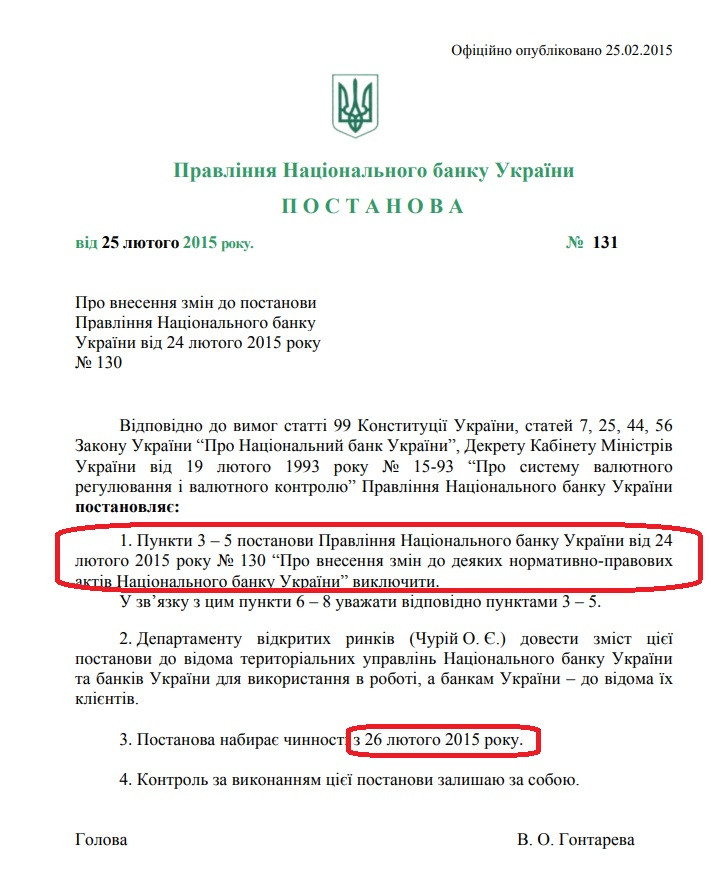

До речі, Національний банк тоді не довів свого плану до кінця, міжбанк не був закритий на купівлю долара імпортерами 3 дні, як передбачалося спочатку. Після істерик експортерів НБУ швидко прийняв Постанову № 131, якою скасував свою ж заборону, і повернув валютну покупку імпортерам із 26 лютого.

Проте, регулятор зміг заспокоїти ситуацію на валютному ринку. 2 березня 2015 року офіційний курс відійшов на 26,9 грн/$. А потім плавно йшов донизу: у середині березня взагалі відкочувався до 21,6 грн/$, а за підсумками 2015-го (на 31 грудня) НБУ встановив його на рівні 24 грн/$. Звичайно, допомогло не лише закриття міжбанку, а й численні валютні обмеження та заходи регулятора.

Як оцінюють шлях до фінансової незалежності в НБУ

Відповідь Національного банку на запит «Мінфіну» про головні події у формуванні фінансової системи України.

Позитивні для фінансової системи події:

- Запровадження гривні.

- Створення СЕП.

- Реформи системи регулювання та нагляду, посилення мандату НБУ.

- Застосування режиму інфляційного таргетування з плаваючим курсоутворенням із 2015 року до 24 лютого 2022 року.

- Очищення від «сірих» трансакцій.

- Виведення російського капіталу з ринку.

Що послаблювало фінансову систему:

- Невирішені проблеми в регулюванні та нагляді за банківським ринком після кризи 2008−2009 років, що проявилися у 2014—2016 роках.

- Тривале застосування фіксованого обмінного курсу до реформи у 2015 році та застаріле валютне законодавство до 2018 року.

- Терпимість до російського капіталу.

- Війна та її наслідки.

Серед цікавих та курйозних історій щодо розвитку українських банків/фінансів, які стали знаковими для України, можна виділити:

- Націоналізація Приватбанку та все, що навколо цього й досі відбувається.

- Націоналізація Сенс Банку: все, що передувало цьому рішенню та очікувані події.

Перешкоджало розвитку та незалежному функціонуванню українського банківського ринку та фінансів загалом:

- Війна та три фінансові кризи за 32 роки незалежності.

- Низький рівень захисту прав кредиторів/інвесторів, у тому числі недосконалий судовий захист.

- Зволікання з реформами регулювання та нагляду до 2015 року та їх нерівномірна динаміка наступними роками.

- Недосконала монетарна та валютна політика, включаючи тривале застосування фіксованого валютного курсу до реформи у 2015 році.

- Відставання реформ у суміжних галузях, поганий трек-рекорд відносин із МВФ щодо виконання реформ.

Допомагало розвитку та незалежному функціонуванню українського ринку:

- Підтримка незалежності НБУ та інших регуляторів із боку міжнародних партнерів та, як результат, законодавче закріплення основних мандатів.

- Хороша інституційна спроможність Національного банку, прозорість та діалог із сектором.

- Здатність українських банків і фінустанов адаптуватися в умовах інноваційного розвитку, що змінюються.

Думки экспертів

Сергій Черненко, голова правління ПУМБ, про те, як і чому змінилася роль банків:

Банки довго розглядалися, як частина олігархічного бізнесу. Як майданчик чи джерело грошей для фінансування фінансово-промислових груп. Спочатку це сприяло бурхливому зростанню, а потім це спричинило загибель банків. Така зв'язка дуже гальмувала розуміння того, що банк — це окремий бізнес, побудований на взаєминах із клієнтом та для користі клієнта, із відокремленою від власника системою управління.

Можемо висловити велику подяку Міжнародному валютному фонду, який був дуже наполегливим щодо впровадження стандартів корпоративного управління, методик нагляду, стрес-тестування, інституційної зрілості Національного банку. І це зробило українську банківську систему зрілою та готовою до можливих криз та викликів.

Іван Світек, голова правління Юнекс Банку, про збільшення частки держави у банківській системі:

Дуже багато питань залишається і, мабуть, ще довгий час залишатиметься, до захисту прав кредиторів. Не може викликати гарячого схвалення й подальше збільшення частки держави у банківській системі. Це деформує конкуренцію, хоча й абсолютно зрозуміло, які події призвели до такої ситуації. Окремо, у відриві від контексту, можливо в цьому і не було б нічого страшного, але варто визнати, що незалежність управління держбанками, м'яко кажучи, не є абсолютною. Це можна побачити хоча б за участю різних банків у різноманітних програмах пільгового кредитування — у лідерах традиційно держбанки. Приватні фінустанови зовсім не проти дешевих кредитів, але ж справа не тільки в ставках, а ще й в оцінці ризиків.

Та й самі держпрограми, при всій їхній важливості та потребі, особливо зараз, в умовах війни та дорогих ресурсів, теж є частиною процесу монополізації фінансового сектора державою. Хочу, щоб мене зрозуміли правильно: пільгова іпотека потрібна, а програма «5−7−9%» стала порятунком для багатьох бізнесів у дуже складний час. Рішення про націоналізацію у багатьох випадках були очевидними. Але якщо дивитися на банківську систему не з минулого, а з майбутнього, ці питання потребують вирішення.

Ринку потрібна здорова конкуренція, зрозумілі правила гри. Без надмірних заборон і перекосів, на кшталт недопуску до тендерів претендентів із гарантіями від невеликих банків. Від цього виграє, насамперед, споживач у найширшому сенсі.

Сергій Панов, голова правління Банку Кредит Дніпро, про те, що поставило нас на одну сходинку з провідними фінансовими системами світу:

Дуже важливою подією, яка докорінно змінила функціонування фінансової системи, стало те, що Національний банк почав дотримуватись політики інформаційного таргетування. Регулятор став прозоро комунікувати на ринку мету своїх заходів щодо грошово-кредитної політики. Стала прозорою, чіткою, зрозумілою позиція щодо зміни облікової ставки, зміни ставки рефінансування, депозитних сертифікатів. Що зробило монетарну політику НБУ набагато прозорішою, банкам тепер набагато легше прогнозувати свої подальші кроки, робити подальші дії.

Це поставило нас на одну сходинку з провідними фінансовими системами світу. Доки цього не було, мало хто звертав увагу на зміну облікової ставки. Тепер же в Україні всі чекають на засідання монетарного комітету, як у США та Євросоюзі.

Нашій фінансовій системі дуже допомогла співпраця з міжнародними фінансовими інститутами, такими як МВФ, Світовий банк, які надають різну допомогу — як методологічну, коли розкривалися найкращі практики, так і безпосередню фінансову. Їхня допомога та співпраця стали ще важливішими зараз, після повномасштабного вторгнення.

Коментарі - 4