5 жовтня 2011

Последний раз был на сайте:

18 лютого 2026 о 18:51

-

ruslanromayev

56 років, Днепр

-

duke34

56 років, Киев

-

Mikhail6759

56 років

-

DiGek

Киев

-

Kyleta 12

Полтава

-

Romancho

42 року

- 15 травня 2020, 15:29

Пост-вирусная экономика: что ждет Украину?

Вирусный кризис, так или иначе, закончится, но уже сейчас можно сказать, что он внес значительные коррективы в сценарий развития мировой экономики. Во всяком случае, центральным банкам-эмитентам резервных валют пришлось оперативно менять свои планы. Международный валютный фонд, Европейский центральный банк, Банк Англии и Федеральная резервная система США успокаивают рынки значительными программами смягчения.

В Украине завистливо наблюдают за тем, как триллионы стимулирующих долларов, евро, фунтов и юаней идут в экономики стран-эмитентов резервных валют. И вот у людей, склонных к стратегическому мышлению, и горизонт прогнозирования у которых выходит за традиционные 12 месяцев, возникает вопрос, что будет дальше: после 2020 или даже лета 2021 года? И это правильный вопрос, ибо 2020 год уже испорчен вирусом. МВФ в апреле огласил свой приговор, спрогнозировав снижение мировой экономики в 2020 году на 3%.

Ключ к пониманию пост-кризисного экономического ландшафта заключается именно в том, чтобы представить, какую роль в мировой экономике будет играть та ликвидность, которая сейчас так активно выпускается Центральными банками-эмитентами резервных валют и частично МВФ. Ответ на этот вопрос лежит сейчас не столько в тонкостях монетарной политики крупных центральных банков, сколько в плоскости решительности их действий после того, как выпущенная ими ликвидность глобальной экономике станет не нужна.

Монетарные настроения эмитентов резервных валют

На сегодняшний день МВФ признал резервными шесть валют: доллар США, евро, фунт стерлингов, японская иена, швейцарский франк и китайский юань. Однако каждый из центральных банков (ЦБ) эмитентов резервных валют ведет себя по-разному. Банк Японии c 2016 года поддерживает отрицательную процентную ставку на уровне -0,1%, Швейцарский национальный банк поступательно борется с дефляцией и с 2015 года поддерживает ставку на уровне -0,75%. В Народном банке Китая (НБК) активно опускали процентную ставку: с февраля 2015 года по апрель 2020 года ставка снизилась с 5,35% до 3,85%. НБК не так давно вошел в клуб центральных банков-эмитентов резервных валют, и поэтому уровень ставок, характер экономики Китая, а также проблемы, с которыми сталкивался НБК, выделяют его из этого клуба в отдельную особую категорию.

В отдельную категорию попадает и Европейский центральный банк (ЕЦБ). С марта 2016 года ЕЦБ удерживает ставку на уровне 0%, однако регулирует ставку по депозитам на уровне минус 0,4%- минус 0,5%. По моему мнению, ЕЦБ последние годы увлекся финансовой дипломатией, а поскольку страны, входящие в зону евро, имели разный экономический потенциал и разные потребности в стимулировании экономического роста, то компромисс был найден в инфляционном таргетировании. Думаю, что именно интеграционный характер евро-зоны в период последних нескольких кризисов оказывал преобладающее влияние на политику ЕЦБ.

А вот у Банка Англии и ФРС движение ставок было похожим. С 2017 года Банк Англии поднял ставку с 0,25% и вплоть до марта 2020 года удерживал ее на уровне 0,75%, а в марте опустил ставку, реагируя на риск глобальной рецессии, сначала до 0,25% а потом и до 0,1%. В ФРС двигали ставку вверх более активно. Большую часть 2016 года ставку удерживали на уровне 0,5%, к концу 2018 года нарастив ее до 2,5% и удерживая вплоть до середины 2019 года. Наибольшее снижение ставки ФРС состоялось в марте 2020 года: с 1,25% до 0,25%.

Итак, если упростить подход к классификации, среди Центральных банков-эмитентов резервных валют мы имеем:

— 2 банка (Банк Японии и ШНБ), которые как бы зациклены на борьбе с дефляцией и уже давно практикуют отрицательные ставки;

— 2 банка с особым статусом, который связан со спецификой обслуживаемой ими экономики, – ЕЦБ и НБК. НБК вообще заслуживает отдельного внимания, так как ему приходилось очень нелегко: с одной стороны он засыпал рынок ликвидностью для стимулирования экономического роста, с другой – вводил ограничения на валютном рынке, чтобы не растерять выпущенную ликвидность, а еще и успевал поиграть на рынке «юань-доллар» в разгар с торговой войны между США и Китаем.

— 2 банка (Банк Англии и ФРС), которые в 2017-2016 гг. пытались поднять свои ставки и удерживали их вплоть до начала вирусного кризиса. Думаю, что в совокупности именно влияние этих двух центральных банков на глобальную экономику было самым большим.

Если мы посмотрим на политику ЕЦБ, НБК, ШНБ и Банка Японии, то их ставки после начала вирусной пандемии существенно не изменились, чего не скажешь о ФРС и Банке Англии. С практической точки зрения для рынков важно не то, на сколько процентных пунктов снижаются ставки, а во сколько раз. Т.е. важно соизмерять не абсолютное, а относительное снижение процентных ставок. Попробую пояснить это на пальцах. Если Джон взял кредит в размере 100 000 долл. США на автомобиль под ставку 2,5%, а через год уровень ставок опустился до 0,5%. То при ставке в 2,5% Джон платил 2500 долларов процентов, а при новой ставке – только 500 долларов процентов в год. Казалось бы, экономия в 2000 долларов на процентах небольшая. Однако на практике процентные платежи Джона были снижены в 5 раз. И если доходы каждого второго такого Джона не изменились, то он может взять в кредит еще 4-5 подобных машин. Т.е. падение процентных платежей в разы ведет к взрывному росту кредитования и потребления. Так вот, существенное падение ставок (в разы) из центральных банков-эмитентов резервных валют обеспечили своим рынкам только ФРС и Банк Англии.

«Скромные» потребности развивающихся рынков

На начало 2020 года доля доллара США в общем объеме резервов всех центральных банков мира, по данным МВФ, составляла 61%, доля евро – около 20,53%, доля фунта – всего 4,6%. Так что на практике тон монетарной составляющей в глобальной экономике задавала Федеральная резервная система США. Поэтому на развивающихся рынках с явным беспокойством следили за тем, как ФРС с конца 2016 года ступенька за ступенькой поднимала процентную ставку с 0,5% до 2,5%. Рост ставки ФРС для развивающихся рынков означал рост стоимости займов, в т.ч. правительственных.

Кроме роста стоимости, рост ставки ФРС обычно ассоциировался с оттоком спекулятивного капитала с развивающихся рынков. 2019 год вообще был не очень благоприятным именно для КНР как для флагмана развивающихся рынков. Высокий уровень ставок в США сопровождался довольно агрессивными торговыми переговорами, в которых Китай не стал победителем. Западный мир со всех сторон «давил» на КНР и большинство развивающихся рынков. Кроме торговой войны, Китай столкнулся с удорожанием займов в иностранной валюте, но как только власти КНР пытались ослаблять юань, их тут же обвиняли в «манипуляциях на валютном рынке».

Безусловно, если вы самый заметный нетто-экспортер в страну с очень развитым рынком и у вас нет возможности играться с курсом национальной валюты, то потребление вашего экспорта привязывается к состоянию внутреннего рынка в этой стране, а уровень потребления на этом рынке зависим от уровня ставок, в т.ч. из-за большого объема покупок в кредит. Другими словами, чем больше ликвидности впрыскивала бы в свой рынок ФРС, тем больше бы рос (при прочих равных условиях) спрос на китайский экспорт. Поэтому рост ставки ФРС с 0,5% до 2,5% серьезно охлаждал потребление, что не могло не сказываться на китайском экспорте в США. По сути, рост ставок в США для КНР стал двойным ударом: первый негативный аспект – рост стоимости долларовых займов для правительств и корпораций с развивающихся рынков, а второй – падение темпов роста потребления в США.

Попутный вирус?

В этой тупиковой ситуации НБК в принципе мог бы пойти на существенное ослабление курса юаня к доллару с тем, чтобы сделать китайский экспорт в США чуть дешевле, однако на практике этого сделать было нельзя. Кроме обвинений в «валютных манипуляциях» колебания курса доллара не могли не замечать внутри КНР, где валютный рынок оказался в жестких тисках начиная с 2015 года. Сейчас Государственное управление валютного контроля КНР (SAFE) разрешает каждому гражданину страны обменивать до 50 000 долларов США (или другой иностранной валюты в эквиваленте) в год, либо суммой целиком, либо частями. После введения такого ограничения в КНР хаотично создался рынок торговли этими квотами, когда те граждане, которые не могли купить валюту, пытались продавать это право более богатым соотечественникам. Позже был усилен контроль за валютными операциями в виде проверок и отчетов, отображающих информацию о том, как и когда иностранная валюта будет потрачена. Снижен был и порог финмониторинга за валютными операциями: с 5000 долларов США до 3000 долларов США.

В целом, система контроля, построенная на валютном рынке КНР, довольно жесткая и с SAFE действительно шутки плохи. Летом 2019 года рынки шокировала новость, когда гражданин КНР был оштрафован на 3,6 млн. долларов США за покупку 45,2 млн долларов США за юани для приобретения недвижимости за рубежом в период с февраля 2011 года по октябрь 2015 года. И таких суровых историй много. SAFE всеми силами пытается остановить отток валюты за пределы КНР. Существенное ослабление юаня к доллару скорее всего увеличило бы отток иностранной валюты за рубеж и повысило на нее спрос, что было прямо противоположно задачам SAFE.

Выскажу свое частное мнение, что скорее всего такое положение дел на валютном рынке КНР связано с систематическим пичканьем экономики КНР инъекциями с ликвидностью от НБК. С 2017 года наличные и безналичные юани в обращении (денежный агрегат М1) в КНР выросли всего на 11%: с 51 трлн юаней до 57 трлн юаней. Но эти 11% составляют целых 6 трлн юаней (около 1 трлн долларов США). В рамках таких тенденций одним из безболезненных выходов для китайской экономики в долгосрочной перспективе стало бы смягчение монетарной политики остальных центральных банков-эмитентов резервных валют и, прежде всего, ФРС США. Выплеснутая на рынок ликвидность со временем дойдет и до китайского экспорта, и до сырьевых рынков, и придаст экономике КНР новую динамику роста. Поэтому в какой-то степени вирусный кризис, заставивший ФРС, ЕЦБ и другие центральные банки выпустить больше стимулирующих триллионов, создаст для экономики Китая эффект «попутного ветра».

При этом, я исключаю, что КНР специально запустили вирус ради экономических выгод. Во-первых, соотношение экспорта к ВВП КНР в 2019 году составляло меньше 20%. Во-вторых, технология влияния вирусом на глобальную экономику настолько неточна, насколько непредсказуемы действия политиков. Одни вводят карантин, другие не вводят, третьи вводят после начала реальной пандемии, а длительный глобальный кризис КНР тоже не нужен. И все же вирусный кризис рано или поздно закончится, а ликвидность, выпущенная на рынок ФРС, ЕЦБ и другими центральными банками, останется. Абсорбировать эту ликвидность быстро при восстановлении экономик в 2021-2022 году не получится, и это отличная новость для развивающихся рынков.

Куда пойдут стимулирующие триллионы

Перечень программ стимулирования от государств и центральных банков, которые признаны эмитентами резервных валют, приведен в таблице 1. По самым скромным оценкам, шесть банков выпустят на рынок около 5 трлн долларов, плюс к ним добавятся налоговые льготы. И тут нужно сделать поправку, что речь идет не обо всей глобальной экономике, а только об антикризисных мерах пяти стран плюс ЕС. Анализ денежного оборота – это очень специфическая вещь. «Напечатанные», а в нашем случае правильнее лучше сказать выпущенные, деньги пойдут в оборот. Безработный в США, получивший чек, потратит эти средства на покупку китайского импорта, заправит свой автомобиль импортным топливом, купит, например, барбекю сделанную в США, а ее производитель рассчитается с поставщиком за металл, привезенный из Украины и т.д.

Наш чисто условный пример показывает, что в момент инъекции ликвидности, контролировать ее на уровне затрат проблематично. Когда же придет время восстановления экономик после вирусного кризиса, то по идее, центральные банки должны будут поднимать ставки и использовать другие инструменты денежно-кредитной политики, чтобы сократить денежную массу. Но в теории для этого шага должны: а) оставаться низкой безработица (именно на уровень занятости более всего в своих решениях ориентируется ФРС) б) вырасти риск инфляции. На практике же в пост-кризисный период Центральные банки-эмитенты резервных валют никогда не спешат с повышением ставок. Боязнь навредить восстановлению и «получить по шее» от политических властей, выборы, в момент которых политики ожидают «быстрого восстановления» или «феноменального роста», конкуренция роста внутри развитых рынков и еще ряд других факторов будут останавливать центральные банки на пути к абсорбции ликвидности. Могу, конечно, ошибаться, но именно такой была их тактика в 1998-1999 и 2008-2009 гг.

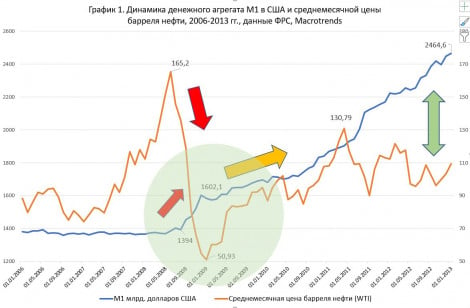

Давайте посмотрим, как соотносилась динамика М1 США с ценами на такое сырье как нефть в 2008-2009 – График 1. Здесь мы видим три четкие фазы:

1. Обвал цены на нефть в три раза после разогревания рынка. Большая часть обвала приходится именно на кризисный период. Именно в кризисный период (сентябрь 2008 – январь 2009 года) мы видим резкий рост М1 в США с 1,394 до 1,602 трлн долларов США.

2. Стабилизация роста М1 в США и возвращение нефти с ценовых минимумов до отметки выше 90 долларов за баррель (на это ушел практически весь 2010 год)

3. «Отрабатывание» выпущенной ликвидности на сырьевых рынках: нефть достигает новых ценовых максимумов (130 долларов за баррель), после чего ликвидность и сырьевые рынки расходятся и реагируют уже на другие факторы – после мая 2011 года.

Понятно, что я несколько упростил связь ликвидности отдельного (но самого крупного) рынка с ценами на нефть, как самого динамичного сырья, поскольку цена нефти зависит не только от ликвидности, но и от объема добычи и потребления, от оценок трейдеров, от их реакции на военные конфликты, эмбарго и т.д. Но вот объемы потребления энергоресурсов уж точно образуют зависимость с динамикой (как минимум) М1 (наличных и безналичных в обращении).

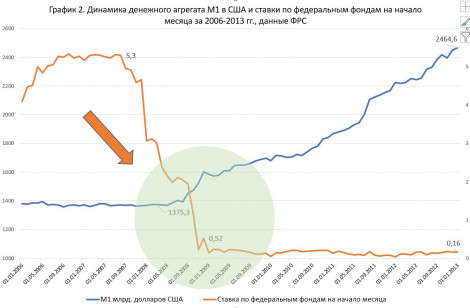

Если поднять старую статистику США по ставкам и динамике М1 за 2006-2013 гг., то можно увидеть и некоторую зависимость между снижением уровня ставки и скоростью роста М1 (График 2). Также тут можно увидеть эффект от реакции процентной политики ФРС на кризис сентября 2008 года – резкое снижение ставки до 0,5% и удержание ставки на уровне ниже 1% даже в 2013 году. Совместив 2 графика (1 и 2) можно говорить, что цены на ресурсных рынках (во всяком случае энергоресурсных) могут в какой-то степени зависеть от движения ставок.

Кризис 2020 года оказался глубже чем в 2008. Это чувствуется и по проседанию фьючерсов на нефть до отрицательных значений и по безоговорочной реакции ФРС и Банка Англии, которые довольно быстро опустили ставки. Само собой, что и объем стимулирующих мер в 2020 году будет более масштабным, а значит через 12-18 месяцев (по аналогии с кризисом 2008 года) мы можем снова ожидать ценовых максимумов на сырьевых рынках, в т.ч. на нефть. Конечно, точные сроки ценовых максимумов на сырье будут зависеть от того, насколько быстро будет восстанавливаться транспорт, например, автотранспорт и авиасообщение.

Если очень упростить результаты анализа, то в 2021-2022 гг. ситуация на сырьевых рынках может измениться и достигнуть ценовых максимумов, поскольку объемы необходимого сырья останутся теми же, что и до кризиса, а вот «напечатанная» под кризис ликвидность, которая окажется на руках у населения и бизнеса, изъята центральными банками в полном объеме не будет.

Чего ждать развивающимся рынкам?

Для Украины очередной ценовой бум на сырьевых рынках – это хороший сценарий. Мы вполне можем поймать волну «инвестиционной привлекательности». Немаловажным для Украины есть и быстрое восстановление экономики КНР, что уже почти стало синонимом роста цен на сталь и железную руду. Восстановление 2021-2022 годов может принести свои определенные неожиданные сюрпризы. К примеру, на развивающихся рынках может подорожать недвижимость в долларовом эквиваленте. Могут существенно подрасти цены на товары и услуги в долларовом эквиваленте именно на внутренних рынках развивающихся стран. Эти тенденции всегда привлекают иностранных инвесторов, т.к. дают им возможность заработать на росте цен. Однако есть и риски пост-кризисного периода.

1. Для меня уже сейчас очевидно, что цены на нефть в 2021-2022 гг. могут надолго задержаться за отметкой 100 долларов. Нефть всегда быстрее реагировала на избыток ликвидности. Если агроэкспорт зависим от урожая в регионе, а металлы реагируют на спрос месяцами, то реакция цен на нефть на те или иные события бывает гиперболизированной. Для Украины это не совсем хорошо, т.к. быстрый рост цен на нефть может усилить экономику нашего беспокойного Восточного соседа, а ввиду напряженных отношений этот сценарий для Украины не желателен и его нужно было бы предусмотреть как минимум СНБО.

2. Украинским политикам пора перестать заниматься популизмом и пытаться в очередной раз подоить НАК Нефтегаз, а пойти все же на формирование государственного резерва основного сырьевого импорта Украины – нефти и газа. Резерв, сформированный на ценовых минимумах, может очень сильно укрепить наш торговый баланс и усилить рост в 2021-2022 гг. Разница между ценовыми максимумами на нефть и на сталь, по моим оценкам составляет примерно 6-9 месяцев, поэтому создав постоянный (несезонный) резерв как минимум полугодичного потребления импортного газа и нефти, Украина может обойти риски восстановления и роста сырьевых рынков, которые сейчас есть.

3. Окно возможностей – это не такое частое явление для сырьевых рынков и к нему Украине нужно готовиться, чтобы использовать его по максимуму. Рост цен на сырье всегда привлекает внимание иностранцев в лице крупных корпораций, которые не скупятся на инвестиции в профильные (сырьевые) активы и инфраструктуру, их обслуживающую. Как только начнется процесс покупок активов в реальном секторе, на страну обратят внимание игроки рынка недвижимости и спекулянты финансового сектора. Основная задача правительства – обеспечить, чтобы было что покупать. Я имею в виду качественную и открытую приватизацию, а также обилие инвестиционных проектов как от бизнеса, так и от госкомпаний. Само собой, никто не отменял улучшение инвестиционного климата.

4. Нужно уже сейчас провести ревизию экономических отношений с Китаем, так как, скорее всего, при восстановлении глобальной экономики на фоне излишка ликвидности именно экономика КНР будет расти быстрее всего. Точками роста тут могут быть, например, совместные проекты в агробизнесе и машиностроении. Китай остаётся нетто-экспортером для большинства юрисдикций, поэтому, когда в ЕС и США только появится «обнадеживающая» статистика по занятости, в КНР это уже будет отчет о росте ВВП.

5. Безусловно, до периода восстановления экономики и бума на сырьевых рынках Украине нужно еще дожить. Минус 7,7% ВВП в 2020 году — это значительный шок, который не пройдет даром. Искать резервы для выживания под действием шока должны все. Если с системой госфинансов у нас все более-менее понятно (основной расчет идет на помощь наших западных партнеров и МВФ, а также на внутренние резервы банковского сектора), то в бизнесе не все так однозначно. Я бы не советовал спешить с закрытием проектов тем, кто над этим думает, пауза и временная консервация могут стать куда более лучшим бизнес-решением.

6. Глядя на то, что происходит в Италии, Великобритании и США можно сказать, что часть успеха в противостоянии вирусному кризису лежит за рамками экономической науки. Важно правильно подобрать правильную корзину стимулирующих экономических мер в сочетании с запретами, которые должны разрабатывать и вводить медики. Преждевременное ослабление карантина запросто может ухудшить экономическую ситуацию. Сейчас очень много агитаторов за отмену карантинных ограничений, которые упускают тот факт, что статистика заражений в странах, где не было ограничений, показывала динамику по экспоненте, т.е. имела ускорение. Украине важно не остаться в регионе «белой» вороной, когда большинство стран забудут о вирусе, а мы будем все еще преодолевать последствия преждевременного ослабления карантина.

Виталий Шапран

Член Совета НБУ

|

|

90

|

- 09:00 Пенсії не вистачить? Все про індексацію 2026 та пенсійну реформу (відео)

- 26.02.2026

- 20:00 Головне за четвер: рейтинг стійкості, прогноз ЄББР та в Україну зайде польський банк

- 19:44 Deutsche Bank запустив стейблкоїн із прив'язкою до швейцарського франка

- 19:26 Не переплачувати за бренд: в е-рецепті з’являться дешевші аналоги ліків

- 18:16 НБУ готує до випуску оновлену купюру номіналом в 100 гривень

- 18:16 Податок на квадратні метри: у яких регіонах сплатили найбільше

- 17:45 Ford додає плату за багажник у Ford Mustang Mach‑E 2026

- 17:40 Долар та євро подешевшали на міжбанку

- 17:16 Українці принесли Польщі у 8 разів більше, ніж вона витратила на допомогу

- 16:48 Продають валюту заради ОВДП? Що відбувається на ринку (відео)

Коментарі - 34