5 жовтня 2011

Останній раз був на сайті:

18 лютого 2026 о 18:51

-

ruslanromayev

56 років, Днепр

-

duke34

56 років, Киев

-

Mikhail6759

56 років

-

DiGek

Киев

-

Kyleta 12

Полтава

-

Romancho

42 року

- 8 жовтня 2019, 21:42

Чи буде криза на валютному ринку?

Якщо у економістів запитують, коли буде криза, вони, навіть не замислюючись, відповідають: «так, буде», – але не уточнюють, коли саме. Дійсно, більшість прогнозів експертного середовища по осінній девальвації не виправдались, як і очікування населення та бізнесу. Аномальна ситуація, викликана одночасно привабливою для нерезидентів дохідністю облігацій внутрішньої державної позики та сприятливою для України кон’юнктурою Світового ринку, призвела до укріплення гривні. З початку року долар США подешевшав майже на 10%. У виграші зараз є власники гривневих депозитів та ті, хто на початку року вкладав у облігації внутрішньої державної позики (ОВДП), номіновані в національній валюті. Прихильникам друкованої продукції Федеральної резервної системи США в Україні потрібно визнати, що бути власником доларових активів час від часу стає дуже невигідним. Втім, зараз всіх цікавить не стільки аналіз того, що було, скільки роздуми про те, що буде. Але не покопавшись у минулому неможливо спрогнозувати майбутнє.

Непоказовий фундамент

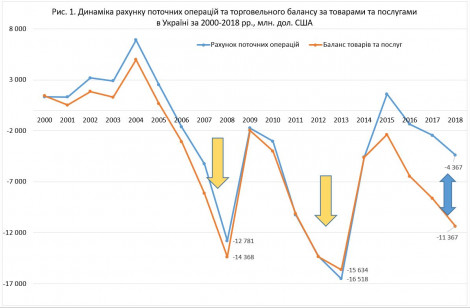

Якщо аналізувати фундаментальні фактори окремо від спекулятивного руху капіталу, то для гривні тут добрих новин дуже мало (рис. 1). Показовий провал рахунку поточних операцій та сальдо торговельного балансу за товарами та послугами в історії сучасної України відбувався двічі: у 2008 та у 2013 рр. Чи може бути сильною гривня, якщо ми у 2013 році наторгували на –15,6 млрд доларів? Відповідь на це питання не така проста, як здається. Торговельний дефіцит у 2012 році знаходився на рівні 14,3 млрд. дол., у 2011 році – на рівні 10,1 млрд. дол., але і валютний ринок, і курс національної валюти тримались більше трьох років. Звісно, за цей час був накопичений певний дисбаланс не тільки у зовнішній торгівлі, але певного удару зазнав і наш експорт, а також банки, які за рахунок штучного зв’язування їх ліквідності підштовхувались до кредитування «поганих позичальників». По суті відбулось адміністративне втручання в роботу ринкових інституцій, і на вівтар фіксованого курсу поклали половину економіки і половину банківської системи.

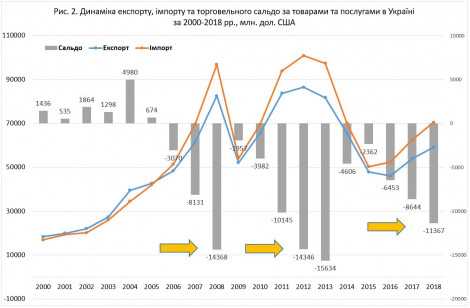

В кризові роки, коли гривня зазнавала девальвації, щоразу можна було спостерігати, як скорочувався розрив між експортом та імпортом. Потім, після стабілізації курсу, від’ємне сальдо торгівлі товарами та послугами наростало та починало тиснути на курс. У підсумку, серед експертів процеси девальвації в Україні отримали назву «ступінчаста девальвація». Тому, при виникненні значного від’ємного торговельного дефіциту, завжди виникає питання: а чи вдалось НБУ за 3-4 останні роки злізти з цих валютних сходинок?

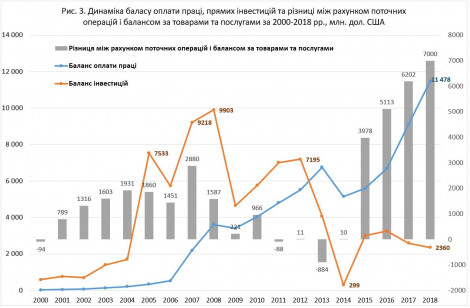

Не думаю, що нам це вдалось зробити остаточно, тим більше, що кризи на нашому валютному ринку прив’язані до: А) політичних циклів, Б) світових криз. Втім, мушу визнати, що у 2018 році ситуація була дещо іншою. Чи не вперше ми можемо спостерігати дію ринкових тенденцій, коли торговельний баланс та рахунок поточних операцій суттєво розійшлись у значеннях. Наторгували ми у 2018 році на мінус 11,367 млрд доларів, але рахунок поточних операцій склав мінус 4,367 млрд. доларів (рис. 2). Одна з причин того, що рахунок поточних операцій і торговельний дефіцит розійшлись – в нас досить сильно виросли надходження від заробітчан.

Так, за офіційними оцінками, в нас в 2018 році баланс по оплаті праці склав 11,478 млрд. доларів (рис.3). Відверто кажучи, частина цього потоку у 2018 році базується на оцінках НБУ, які, в свою чергу, спираються у т.ч. на оцінки іноземних урядів, наприклад, польської влади. На мою особисту експерту думку, цей показник є недооціненим, зокрема у частині доходів заробітчан, які працюють у країнах СНД. По-перше, це пов’язане з більшою популярністю у країнах СНД порівняно з ЄС зарплат «у конвертах». Другою причиною є те, що органи національної статистики країн СНД приділяють недостатньо уваги обліку закордонних робітників. В цілому, за останні кілька років ми пережили зростання міграційних потоків до ЄС, переважно до Польщі, і роль грошових потоків від трудових мігрантів при формуванні платіжного балансу підсилилась.

Добра кон’юнктура

Оскільки наш вітчизняний експорт переважно сировинний і добре диверсифікований лише в аграрній частині, то ми сильно залежимо від руху цін на Світових ринках. З моєї точки зору, 2019 рік для України був надзвичайно вигідним, оскільки:

- Ціни на залізорудну сировину за рік зросли на 33%, і зараз ЗРС торгується на рівні, близькому до 94 доларів за тонну при очікуваних рік тому 60-70 доларах за тону. Високий рівень цін на ЗРС підтягнув і ціни на сталевий прокат, що трохи зменшило попит на нього, але збільшило маржу вітчизняних металургів, які переважно самі себе забезпечують сировиною.

- Ціни на пшеницю за рік впали тільки на 5%, а на кукурудзу зросли на 6%. Чим більше спостерігаю за цінами на аграрну сировину на світових ринках, тим більше приходжу до висновків, що «продуктовий» аналіз тут втрачає будь-який сенс, оскільки ціни аграрної сировини рухаються різноспрямовано і, по великому рахунку, для експрес оцінки більш важливішим є обсяг врожаю, який в Україні зростає. Загальний прогноз врожаю зернових у 2019 році збільшено до 75 млн. тон. Прогноз довелось переглядати у бік підвищення через зростання врожайності із 37 ц/га до 42 ц/га.

- І нарешті, ціни на нафту за рік впали на 31,2%: зараз нафта марки брент торгується на рівні нижче 58 доларів за барель. Разом із нафтою посипались ціни і на весь наш традиційний енергетичний імпорт. І хоча від’ємне сальдо торговельного балансу залишається великим, воно має бути кращим за те, що очікувалось на початку року.

Рух спекулятивного капіталу

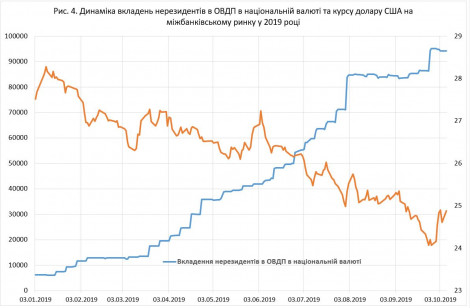

І все ж, своєму зміцненню гривня здебільшого зобов’язана припливу капіталу від нерезидентів на ринок гривневих ОВДП. За 2019 рік вкладення нерезидентів у гривневі ОВДП збільшились з 6,1 до 94 млрд. грн., тобто у 15 разів (рис. 4). Ще у січні 2019 року угоди з середньостроковими ОВДП укладались на вторинному ринку з дохідністю 24,22%, що було значно вище облікової ставки НБУ. Звісно, це привернуло увагу інвесторів до нашого ринку, оскільки в європейському регіоні таку дохідність знайти практично неможливо.

Попит на ОВДП з боку нерезидентів був відносно стабільним протягом всіх 9 місяців 2019 року. За період з 03.01.2019 по 07.10.2019 р. нерезиденти завели чистими на наш ринок приблизно 3,6 млрд. доларів США, приблизно ж така сума, за моїми оцінками, пройшла і через валютний ринок. Цікаво, що за той самий період НБУ чистими викупив з ринку 3,75 млрд. доларів США. Але в тому, що саме переважно інвестори-нерезиденти сприяли укріпленню курсу, сумніву немає. Про це свідчить аналіз історичних даних, які свідчать, що, як правило, курс долару до гривні знижувався за 1-3 дні до збільшення вкладень нерезидентів в гривневі ОВДП (рис. 5).

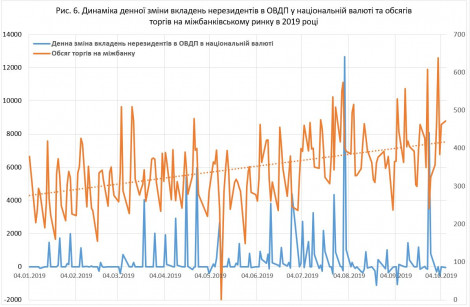

Особливо яскраво вплив ОВДП на курс проявився в момент пікових приходів іноземців на ринок: 01.08.2019 р. та 26.09.2019 р. Свій шматок торта під час такої навали нерезидентів чесно отримав і Мінфін. По-перше, в результаті укріплення гривні буде більш вигідно обслуговувати зовнішні зобов’язання уряду. По-друге, Мінфіну за 9 місяців вдалось знизити ставки дохідності первинного ринку ОВДП з новорічних максимумів на рівні 20-22% до 15-17%, на вторинному ринку угоди також укладались із скромнішою дохідністю. Додатково відзначу, що приплив спекулятивного капіталу вплинув і на обсяг міжбанківського валютного ринку. Якщо у січні середньоденний обсяг торгівлі складав 278 млн. доларів, то у вересні – вже 393 млн. доларів (рис. 6).

Погляд у майбутнє

Залежність від спекулятивного руху капіталу має свої вади. По-перше, мотив нерезидентів інвесторів в ОВДП – заробити валютну дохідність на рівні вище ринку. Звісно, ті, хто купував гривневі ОВДП з дохідністю 24% річних у січні, коли курс становив 28,27 грн. за долар, залюбки їх дотримав би до погашення у жовтні, купив би валюту за 24,88 грн. за долар і заробив би у валюті дохідність, вищу за ту, по якій купував ОВДП у січні. Але справа в тому, що ті, хто прогнозує миттєвий відтік нерезидентів з ринку ОВДП, не враховують, що нерезиденти заходили на ринок і в серпні, і навіть у вересні цього року – тобто саме тоді, коли «вітчизняні знавці» валютного ринку прогнозували повернення девальвації, при чому заходили вони по курсу 24-25 грн. за долар і купували середньострокові і довгострокові ОВДП. На цьому фоні покращення суверенних рейтингів України від S&P та Fitch тільки підсилило цікавість нерезидентів до інвестицій в ОВДП.

Інша справа, що цікавість нерезидентів до українських ОВДП формується не тільки Мінфіном або НБУ, попит на гривневі ОВДП дуже сильно залежить від руху ставок на ключових ринках, які задають ФРС, ЄЦБ, Банк Англії та Центральні банки наших країн-сусідів. Тенденція зміни ставок мов хвиля розповсюджується від розвинутих ринків до ринків, які розвиваються. Зниження або очікування зниження ключової ставки ФРС призводить до того, що центральним банкам інших країн вже не потрібно тримати високі ставки і вони знижують свої ставки слідом за ФРС.

Така хвиля вже прокотилась нашим регіоном і в серпні, і у вересні. Вона торкнулась і НБУ, який знижував облікову ставку, і Мінфіну, де змогли знизити дохідність ОВДП на первинному ринку. Звісно, якщо б НБУ опускав ставку більшими темпами, то був би нижчим попит на урядові зобов’язання у національній валюті і з боку нерезидентів, і відповідно вони б менше заводили іноземної валюти в Україну.

Середньорічний курс, за яким нерезиденти заводили капітал, зараз складає 26,3 грн. за долар, загальна заборгованість перед нерезидентами за гривневими ОВДП становить 3,784 млрд. доларів (за поточним курсом). Перевищення на ринку відмітки в 26,3 буде означати, що в середньому нерезиденти почнуть втрачати номінальну дохідність ОВДП, яка привернула їх увагу. При курсі 28,5-29 грн. за долар нерезиденти отримають за своїми гривневими ОВДП валютну дохідність приблизно 5% річних, що трохи нижче ніж за євробондами України, але цілком відповідає дохідності валютних ОВДП. Отже, для того щоб нерезиденти почали виводити капітал з ринку ОВДП, потрібні:

А) наявність у регіоні аналогічних пропозицій за відсотковими ставками;

Б) якась екстрена подія, на зразок банкрутства Lehman Brothers, яка змусить інвесторів повертати вкладення додому;

В) черга подій, через яку курс стрибне за рівень 29,0 і приверне увагу нерезидентів до проблеми валютної дохідності гривневих ОВДП;

Г) непорозуміння української влади з МВФ, наприклад, відсутність нової програми з Фондом.

Думаю, що прояв одного з 4-х факторів найближчим часом є можливим, але підкреслю, що негарантованим.

Нестійкою є ї кон’юнктура товарних ринків. Нафта може подорожчати на тлі конфлікту з Іраном, а у металургів вже вимальовуються проблеми з попитом на сталевий прокат. Зростання цін на фоні здороження ЗРС призвело до того, що споживачі почали скорочувати споживання сталевого прокату. Ті заводи, які не були забезпечені власною сировиною, один за одним стали на ремонт, інші просто знизили виробництво. За підсумками 9 місяців у гірничо-металургійному комплексі ще є зростання, але останні 2 місяці для металургів вже були непростими. Тому на товарних ринках вся надія на добрий врожай і відносно непогану диверсифікацію аграрного експорту.

На дуже часте запитання у кулуарах конференцій і круглих столів: «Чи є поганий сценарій для української гривні?», — відповім: «Поганий сценарій є». Прив’язка до нерезидентів-інвесторів у ОВДП та по факту до спекулятивного капіталу, на фоні зростання від’ємного сальдо торговельного балансу можуть дати негативні результати, але такий сценарій є не обов’язковим і, на мою експертну думку, без наявності політичних мотивів його реалізація в Україні малоймовірна. Поки що владі вдається проводити економіку складним фарватером пікових боргових виплат без дефолту, з відносно значним обсягом золотовалютних резервів та без потрясінь на валютному ринку.

Віталій Шапран

Головний експерт Ради НБУ

|

|

133

|

- 20:00 Головне за четвер: рейтинг стійкості, прогноз ЄББР та в Україну зайде польський банк

- 19:44 Deutsche Bank запустив стейблкоїн із прив'язкою до швейцарського франка

- 19:26 Не переплачувати за бренд: в е-рецепті з’являться дешевші аналоги ліків

- 18:16 НБУ готує до випуску оновлену купюру номіналом в 100 гривень

- 18:16 Податок на квадратні метри: у яких регіонах сплатили найбільше

- 17:45 Ford додає плату за багажник у Ford Mustang Mach‑E 2026

- 17:40 Долар та євро подешевшали на міжбанку

- 17:16 Українці принесли Польщі у 8 разів більше, ніж вона витратила на допомогу

- 16:48 Продають валюту заради ОВДП? Що відбувається на ринку (відео)

- 16:11 НБУ визначив, яким буде курс долара та євро у п'ятницю

Коментарі - 20