8 грудня 2013

Останній раз був на сайті:

18 серпня 2022 о 17:26

-

Caocha François

43 року, Kievr

-

viktory2001

20 років

-

Anrey12

26 років

-

Stich626

Найкращий

-

ky4ep

Украина

- 7 січня 2020, 10:53

О необходимости возврата золотого стандарта как механизма перезапуска экономик.

Основной причиной роста цены на золото является, по мнению аналитиков, желание инвесторов перевести активы в «надежную гавань» на фоне эскалации торговой войны между США и Китаем. Это абсолютно верно, но есть и еще одна причина: золото вновь начало выполнять роль денег, а не биржевого товара.

Чтобы объяснить, что именно происходит сейчас с золотом, следует вернуться к понятию Золотого стандарта — денежной системе, в которой основной единицей расчетов является некоторое стандартизированное количество золота. В экономике, построенной на основе золотого стандарта, гарантируется, что каждая выпущенная денежная единица может по первому требованию быть обменена на соответствующее количество золота. При расчетах между государствами, использующими золотой стандарт, устанавливают фиксированный обменный курс валют на основе соотношения этих валют к единице массы золота.

Впервые золотой стандарт был введен в 1821 году в Великобритании, благодаря чему фунт оставался главной мировой резервной валютой до 1914 года.

В 1944 году в рамках Бреттон-Вудского соглашения была установлена обменная стоимость для всех валют в пересчете на золото. Каждая валюта имела фиксированный паритет по отношению к доллару, который привязан и может быть обменен на золото по 35 долларов за унцию. Именно тогда доллар превратился в мировую резервную валюту.

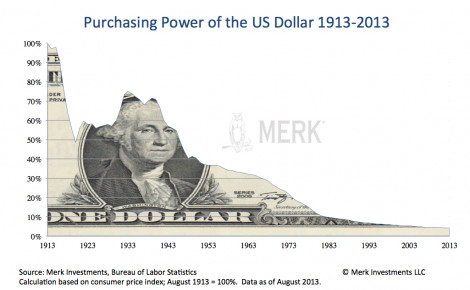

С 1934 по 1971 год, официальная цена на золото в США поддерживалась правительством страны на уровне 35 долларов за одну тройскую унцию. Из-за такой упорной политики ограничения роста цены золота, золотые запасы самой крупной экономики в мире с 1951 по 1971 год уменьшились на 11256 тонн. Если в начале 1951 году национальные золотые запасы США составляли 20326 тонн чистого золота, то уже в середине 1971 года всего 9070 тонн. Увеличение объёма долларовой денежной массы в несколько раз, после Второй Мировой войны, привело к необходимости отмены золотого обеспечения доллара США. В 1971 году, 15 августа, президент Ричард Никсон отдает распоряжение о прекращении конвертации долларов США в золото. К началу 70-х годов США уже были не в состоянии выполнять свои обязательства по обмену валюты на золото, и в 1976 году правительство США полностью отделило стоимость доллара от драгоценного металла. Отмена фиксированной цены на золото на уровне 35 долларов за унцию, привела к резкой инфляции доллара США и к нефтяному кризису 1973 года. Среднегодовая цена на золото за 9 лет выросла в 17 раз, с 36 до 612 долларов за унцию. Самая рекордная цена за этот период была зафиксирована 21 января 1980 года, на уровне 850 долларов за одну тройскую унцию.

После кратковременного спекулятивного пика на уровне 850 долларов, уже в конце 1982 года, цена на золото упала до отметки 450 долларов за унцию. С 1983 по 2000 год, цена на золото продолжала неуклонно снижаться. В основном, это медленной падение стоимости желтого драгметалла было связано: с укреплением курса доллара, увеличением добычи жёлтого металла и распадом СССР. В декабре 2000 года одна унция золота стоила всего 271 доллар.

После серии терактов, 11 сентября 2001 года престиж доллара США во всем мире сильно пошатнулся. Начиная с конца 2001 года, наблюдался непрерывный рост стоимости золота. Самая высокая цена на этот актив была зафиксирована 6 сентября 2011 года, на отметке 1920 долларов за одну тройскую унцию. В рекордном 2011 году, в конце декабря, торги по золоту завершились на отметке — 1564 доллара. С 2012 года по сегодня, мировая цена на золото — снижается. В конце 2012 года, одна тройская унция стоила — 1662 доллара. В последний торговый день 2013 года — 1212 долларов за тройскую унцию. 2014 год завершился ценой золота — 1187 долларов, а 2015 год — 1062 долларов за унцию. Сильную поддержку золоту оказывает высокий спрос со стороны развивающихся рынков Индии, Китая и России. Центробанки всего мира продолжают покупать золото для замены обесценивающегося доллара в своих золотовалютных резервах. С 2016 году начался очередной рост цен на золото, который прервался только в 2018 году. В 2019 году котировки золота выросли почти на19%. Максимальная стоимость золота в 2019 году составила — 1555 долларов за унцию.

Не всем это известно, но неформальным центром управления мировой банковской системой является Банк международных расчетов (БМР) в Базеле. Это своеобразный клуб центральных банков при котором имеется Комитет по банковскому надзору (КБН) – организация, разрабатывающая единые стандарты и методики регулирования банковской деятельности. По правилам КБН капитал банков делится на три категории. Высшей категорией всегда были деньги (валюта) в наличной и безналичной формах. Далее казначейские бумаги с высшими рейтинговыми оценками (в первую очередь казначейские облигации США). А в составе третьей, низшей категории находилось золото, которое рассматривалось как подобие денег. И расчет собственного капитала банками осуществлялся исходя из оценки имеющегося у банка золота в размере 50% его рыночной стоимости. Естественно, что при такой дискриминации золота у банков не было особого желания накапливать драгоценный металл.Тем не менее, банки не торопились расставаться с золотым запасом, и не зря. Во время финансового кризиса 2008 года, когда золото использовалось в международных расчетах в качестве актива с нулевым риском, в финансовой системе осознали ошибочность подхода и в 2010 году был одобрен документ «Базель-III», повышающий требования к достаточности собственного капитала банков и определяющий, что считать собственным капиталом и как его оценивать.

С 29 марта 2019 года банкам разрешено учитывать золото в составе собственного капитала по 100-процентной цене. Золото перешло из третьей в первую категорию — другими словами, золото опять становится полноценными деньгами, как доллар, евро или британский фунт.

Нет ничего удивительного в том, что сразу после принятия «Базеля-III» центральные банки начали активно покупать золото. В 2018 году, согласно отчету «Динамика спроса на золото» (Gold Demand Trends) Всемирного совета по золоту, Центробанки всего мира нарастили свои официальные запасы золота на 651,5 тонн, что является наиболее высоким показателем с 1971 года, когда был отменен золотой стандарт. И это на 74 процента больше, чем в 2017 году (374,8 тонн). Банк России, к примеру, с огромным отрывом стал крупнейшим покупателем золота в 2018 году. Его золотой запас увеличился на рекордные 274,3 тонны, это 42 процента всех прошлогодних закупок золота центробанками. На втором месте по закупкам золота – Центробанк Турции (+51,5 тонны), на третьем – Центробанк Казахстана (+50,6). Среди ведущих покупателей по итогам прошлого года числятся Индия (+40,5 тонны), Польша (+25,7) и Монголия (+22). Центробанк Венгрии, который не покупал золото с 1986 года, а в октябре прошлого года неожиданно увеличил свой золотой запас в десять раз – с 3,1 до 31,5 тонны.

В последние годы крупнейшим покупателем золота на мировом рынке среди центробанков наряду с Банком России является Народный банк Китая (НБК). Однако данные о наращивании китайским ЦБ золотого резерва скрыты. Вполне понятно, что наиболее активно скупают желтый металл страны, конфликтующие с США и потому опасающиеся блокирования своих активов в системе международных банковских платежей SWIFT.

Мало кто сомневается в том, что после «Базеля-III» другие финансовые инструменты на фоне золота будут выглядеть ненадежными. Центральные банки сегодня должны принять решение: держать ли твердую валюту, которая не приносит практически никаких доходов, или перейти на золото, которое может принести существенный инвестиционный доход. По моим подсчётам, подводя итоги колебаний стоимости металла за последние 49 лет в усреднённом значении год на год, можно констатировать рост котировок жёлтого металла на уровне 8% годовых. С моей точки зрения, на сегодняшний день и с минимальными рисками для любого инвестора, такая рентабельность выглядит очень и очень привлекательной.

После референдума по вопросу выхода Великобритании из Евросоюза, Алан Гринспен, в своем интервью для CNBC сделал шокирующее заявление. По его словам, он никогда не видел столь плохого положения дел: «Это худший период на моей памяти, с того момента как я поступил на государственную службу. Ничего подобного не было даже в период кризиса 1987 года, когда 19 октября индекс Dow упал на рекордные 23%. Тогда я думал, что это было дно для всех потенциальных проблем. Но разлагающий эффект никуда не денется. Я бы очень хотел сказать хоть что-то позитивное» и «Если бы мы вернулись к золотому стандарту, все пришло бы в порядок. Вспомните период с 1870 по 1913 год, который был одним из самых бурных экономических периодов в истории США. То было время золотого стандарта. Можете над мной посмеяться, но ответьте на простой вопрос: почему сейчас владеют золотом в основном Центробанки?»

|

|

26

|

- 13:08 У лютому на готівковому валютному ринку середьодобовий дефіцит обвалився на 25%: чому населення почало активно продавати ВКВ

- 28.02.2026

- 12:04 Крипторинок обвалився після удару Ізраїлю по Ірану: $100 млн ліквідацій за 15 хвилин

- 09:01 НБУ витратив понад $800 млн за тиждень на підтримку гривні

- 27.02.2026

- 19:17 Податкова Південної Кореї випадково злила пароль від конфіскованої крипти й втратила $4,8 млн

- 18:50 Світові корпорації заморозили сотні мільярдів доларів готівкою: хто найбільше тримає грошей «під матрацом»

- 18:24 НБУ дав виробникам агротехніки більше часу на повернення валютної виручки

- 17:52 Курс валют: міжбанк, НБУ, обмінники

- 16:57 Tether заблокував понад $4 млрд у криптовалюті через незаконну діяльність власників активів

- 14:32 Долар США фіксує перше місячне зростання з жовтня 2025 року

- 10:13 Курс валют на п'ятницю: обмінники, банки, міжбанк

Коментарі - 6