23 травня 2011

Останній раз був на сайті:

7 лютого 2025 о 04:52

-

uainvestor

67 років, Дніпро

-

Ansalta

Днепропетровск

-

Андрей Михуткин

Тула

-

Tsibulino

Тхорівка

-

Lemon755

Буча

-

Юрий Фейгин

77 років, Керчь

- 26 червня 2013, 10:34

Прибыль есть! А деньги? Деньги где???!!!

Вы когда-нибудь задумывались: какая же конечная (или высшая) цель любого бизнеса? Вообще, для чего Вам надо заниматься бизнесом? Интересно то, что если на этот вопрос задать наемному менеджеру или специалисту, то подавляющее большинство ответят «Получать прибыль, это ведь очевидно!». Если же этот вопрос задать Собственнику (Акционеру) ответ будет: «Получать деньги, чтобы купить себе…дом, машину, яхту и т.д.». Казалось, такой простой вопрос скрывает в себе принципиально разные взгляды на жизнь, что естественно, отражается и на работе. Давайте разберемся:

Прибыль – это разница между доходами и затратами. Показатель, который отражается в самом низу Отчета о прибылях и убытках (ОПиУб или PL). Этот отчет составлен на листе формата А4 и подается Собственнику на стол – чтобы он посмотрел как классно, или не очень, сработал его бизнес, вернее — нанятые менеджеры. И тут происходит столкновение этих двух миров, двух принципиально разных взглядов на жизнь. Оно происходит тогда, когда собственник, взяв в руки этот лист А4 с отчетом ОПиУб, с нескрываемой наивностью спрашивает: «Хорошо, а где эта прибыль?» Этот вопрос зачастую берет менеджмент в полное оцепенение. Менеджерам приходится приложить титанические усилия, чтобы на пальцах попытаться объяснить Собственнику, что они в этом месяце погасили Кредиторку, отдали тело Кредита, увеличили запасы или Дебиторку. Для Собственника показатель «Прибыль» — второстепенен. Это показатель, который нарисованный на бумаги, и он не осязаемый! Другое дело — деньги! Деньги – они как ничто другое, очень даже осязаемые. Чего стоит только шершавый воротничок американского президента!

Именно Деньги и только Деньги являются той конечной (высшей) целью функционирования бизнеса. Если рассматривать бизнес как механизм или актив (не путать с активами в балансе) генерирования денежного потока, тогда все становится на свои места. Бизнес – это своего рода печатный станок денег. И чем больше он печатает (генерирует) и будет способен печатать (генерировать) в будущем, тем он дороже стоит. Таким образом, увеличивается стоимость бизнеса. И когда говорят, что главная цель руководителя предприятия – максимизировать стоимость бизнеса, то имеется в виду — обеспечить будущий положительный денежный поток во времени. И как показывает практика, хороший, ценный менеджер всегда тот, кто умеет смотреть на бизнес глазами собственника и обеспечивает положительный денежный поток, доступный собственнику.

Но как понять: куда же делась рассчитанная и отраженная Прибыль в отчете ОПиУБ? И зачем надо на пальцах что-то рассказывать, когда это можно показать. Для этого уже давно был придуман отчет о Свободном денежном потоке (Free Cash Flow). В практике финансового менеджмента этот отчет давно является одним из основных (помимо Баланса, Прибылей и убытков, а также Отчет о движении денежных средств).

На примере деятельности предприятия за январь 2013, давайте рассмотрим основные отчеты. Это поможет нам наглядно выявить все взаимосвязи и понять саму суть отчета о Свободном денежном потоке.

Небольшая ремарка – все рассматриваемые отчеты – это Управленческие отчеты, к бухучету никакого отношения не имеют, так как бухучет функционирует по своим стандартам и зачастую это стандарты учета расходятся с реальным положением вещей на предприятии.

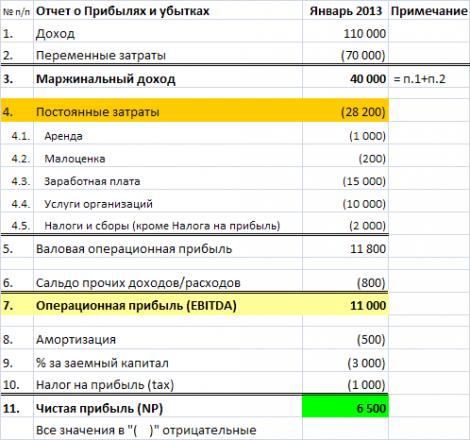

Итак, первый отчет – это управленческий отчет о прибылях и убытках (ОПиУб).

Цель ОПиУб – показать, как сработал бизнес за отчетный период (так же ОПиУб можно использовать в планировании – плановый финансовый результат – а потом производить анализ план/факт). Он должен быть кратким, отражать основные моменты. Для более детального разбора – существуют специальные отдельные отчеты. Многие бизнеса часто совершают большую ошибку, когда пытаются «впихнуть невпихуемое», то есть всунуть всю конкретику в 1 отчет. Это только перегружает его, в результате чего теряется общая картина, также это не удобно для исполнителей такого отчета – им приходится выворачивать мозг на изнанку, чтобы это все всунуть на 1 страничку, и чтоб красиво было (т.е. читаемо) и правильно и ничего не забыть. По отчету мы видим, что по результатам Января 2013 г. бизнес сработал с чистой прибылью в 6 500 грн. Вот как раз и глядя на эту цифру, Собственник спросит: «Прибыль есть! А где деньги? Деньги где???»

Теперь необходимо посмотреть – что находится в распоряжении у бизнеса и за счет чего это все сформировалось – это нам покажет такой отчет как Баланс.

Обратите внимание, что форма баланса имеет похожа на форму по бухучету, однако тут есть отличия:

1. Активы сгруппированы по мере убывания ликвидности, чем ниже пункт, тем ниже ликвидность, то есть способность быть мгновенно реализованным. Это отражает общую ликвидность предприятия.

2. Пассивы сформированы по очередность погашения обязательств или по срокам отсрочки платежа. Например, банковские кредиты часто можно продлить, если своевременно выплачиваешь %. Другое дело зарплата – тут отсрочка выплаты граничит с потерей сотрудников.

Как Вы заметили, ВСЕГДА Актив = Пассив!!! и никак иначе. В противном случае – это неправильный баланс. Часто приходилось видеть такую ситуацию, что управленческий баланс на фирме не сходится или Актив больше Пассива или наоборот – и объяснялось это одной лишь фразой «Это УПРАВЛЕНЧЕСКИЙ БАНАС, а не бухгалтерский. Поэтому он и не сходится». В таком случае надо или экономистов менять или обучать их. Но баланс должен сходиться!!!

В продолжение нашего денежного вопроса, мы замечаем, что хотя бизнес за январь и сработал в прибыль в 6 500 грн, но денежные средства при этом УМЕНЬШИЛИСЬ на 2000 грн (смотреть п.1.1.1. Баланса). Что еще больше подлило масла в огонь – действительно, а где же деньги, если есть прибыль?!

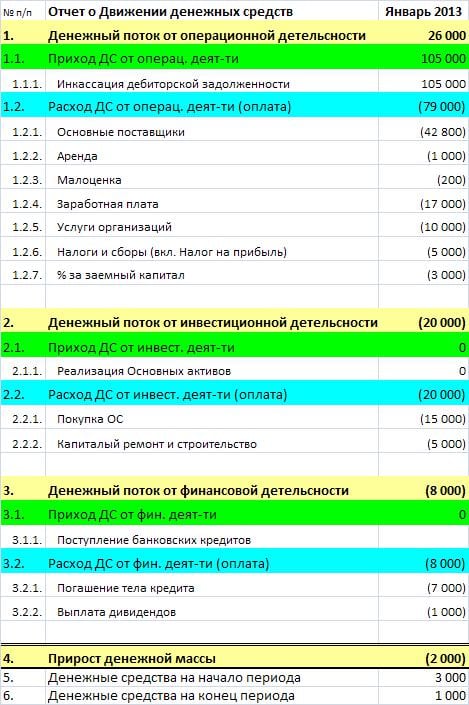

Чтобы понять как двигались деньги, Руководитель предприятия или экономист достает еще один отчет – Отчет о Движении денежных средств.

Этот отчет показывает прямые денежные потоки – откуда мы получили деньги и куда мы их подевали. Этот отчет разбит на 3 блока: Операционный, Инвестиционный и Финансовый – чтобы удобно было посмотреть какое решение как сказалось на денежных потоках. И так мы видим, что в результате Операционной деятельности бизнес получил 26 000 грн «живых» денег, однако из них он профинансировал на Инвестиционную деятельность 20 000 грн и 8000 грн ушло на Финансовую деятельность. В итоге, все совпало с п.1.1.1. Баланса. Денег на предприятии уменьшилось с 3000 грн до 1000 грн.

Но все эти отчеты так и не дали четкого ответа: Куда делась прибыль???

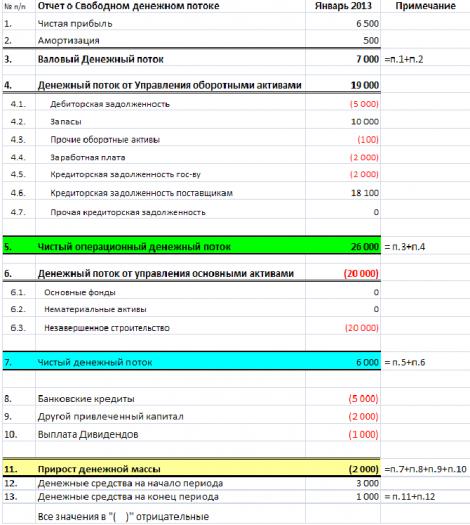

Для ответа на этот вопрос используем отчет О Свободном денежном потоке. В интернете, в книгах этот отчет можно встретить во многих формах, но я лично предпочитаю следующую форму:

Если отчет о Движении денежных средств показывает ПРЯМЫЕ денежные потоки, то есть потоки «живых» денег, то отчет о Свободном денежном потоке показывает КОСВЕННЫЕ денежные потоки, то есть – куда были вложены или откуда высвободились деньги. А самое главное – он отвечает на вопрос: «Куда делась прибыль?!»

И так если посмотреть на этот отчет, то видно, что чистая прибыль – это еще не все деньги, так как та же амортизация ничего общего не имеет с потоками денег, это сугубо внутреннее начисление затрат, которая переносит часть стоимости основных активов на финансовый результат и не более того. То есть мы эту Амортизацию никому не выплачиваем, она остается у нас. Поэтому когда мы говорим о том, куда делась прибыль, то стоит к прибыли прибавить и Амортизацию, чтобы увидеть Валовой денежный поток (п.3).

Денежный поток от управления оборотными активами раскрывает Операционные решения, принимаемые в бизнесе. Он показывает нам: где именно были заморожены деньги (это значения в «()») и где они были высвобождены. Глядя на наш отчет, мы видим, что Дебиторская задолженность увеличилась на 5000 грн – это значит в Дебиторке было дополнительно заморожено 5000 грн. Когда уровень запасов уменьшился на 10 000 грн – что значит высвобождение денег. Вы заметили, что управление оборотными активами также включает в себя и Кредиторскую задолженность, и это логично, так как она тоже относится к сфере Операционных решений. Поэтому любое увеличение долга по Кредиторке – это финансирование бизнеса за счет кредиторов (то есть это «+»), а любое снижение уровня долга, или погашение долга – это выход денежных средств из бизнеса, то есть расход. Таким образом. уровень долга по Зарплате был уменьшен на 2000 грн – это минус для денег, но увеличен уровень кредиторской задолженности перед поставщиками на 18 100 грн – это «+» для бизнеса, мы финансируемся за счет поставщиков.

Денежный поток от управления активами показал нам, где были заморожены и высвобождены денежные средства и на какую сумму. Это должно быть сопоставимо с изменениями в Балансе. Таким образом, в результате управления оборотными активами бизнес высвободил 19 000 грн (п.4), к который добавился Валовой денежный поток 7000 грн и получился денежный поток от операционной деятельности в 26 000 грн… Которые в дальнейшем были израсходованы на Основные активы в размере 20 000 грн., а 6 000 грн – это и есть тот самый чистый денежный поток, который доступен Собственнику, но в нашем случае было принято решение выплатить тело по кредитам (7 000 грн), а также выдать Дивиденды собственнику (1 000 грн), что привело к увеличению расходов над размером Чистого денежного потока на 2000 грн, и которые были погашены за счет денежного остатка на начало месяца.

Таким образом, предоставляя отчет о Свободном денежном потоке можно наглядно показать трансформацию Чистой прибыли в Денежный поток.

|

|

74

|

- 19:17 Податкова Південної Кореї випадково злила пароль від конфіскованої крипти й втратила $4,8 млн

- 18:50 Світові корпорації заморозили сотні мільярдів доларів готівкою: хто найбільше тримає грошей «під матрацом»

- 18:24 НБУ дав виробникам агротехніки більше часу на повернення валютної виручки

- 17:52 Курс валют: міжбанк, НБУ, обмінники

- 16:57 Tether заблокував понад $4 млрд у криптовалюті через незаконну діяльність власників активів

- 14:32 Долар США фіксує перше місячне зростання з жовтня 2025 року

- 10:13 Курс валют на п'ятницю: обмінники, банки, міжбанк

- 09:00 Пенсії не вистачить? Все про індексацію 2026 та пенсійну реформу (відео)

- 26.02.2026

- 20:00 Головне за четвер: рейтинг стійкості, прогноз ЄББР та в Україну зайде польський банк

- 19:44 Deutsche Bank запустив стейблкоїн із прив'язкою до швейцарського франка

Коментарі - 22