Зростаюча кореляція між акціями та криптовалютами створює ризики для фінансової стабільності дружньо налаштованих до цифрових активів країн. Такий висновок міститься у звіті економістів МВФ, пише forklog.

МВФ попередив про ризики «зараження» ринків акцій та біткоїну

► Підписуйтесь на телеграм-канал «Мінфіну»: головні фінансові новини

Що кажуть у МВФ

Експерти зазначили, що посилення цінової узгодженості двох класів активів зросло за умов пандемії коронавірусу. З моменту її початку все більше інвесторів стали додавати криптовалюти в портфель через їхнє сприйняття як хедж від падіння акцій, підкреслили фахівці.

#Crypto and stocks now moving much more in tandem. New IMF Research shows how this raises risks до фінансової stability. See #IMFblog for more. https://t.co/B5h2x4XqzL pic.twitter.com/tcuU3cbwgR

— IMF (@IMFNews) January 12, 2022

«Зростаюча кореляція та вторинні ефекти між крипто- та фондовими ринками […] дозволяють передавати потрясіння, які можуть підірвати фінансову стабільність. Наш аналіз показав, що цифрові активи більше не перебувають на периферії фінансової системи», — наголошується у звіті.

Побічні ефекти, як правило, посилюються в періоди волатильності. Наприклад, під час потрясінь на ринку у березні 2020 року чи під час різких коливань на криптовалютному ринку на початку 2021 року.

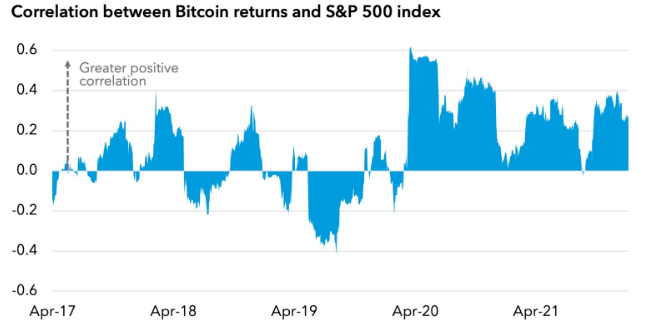

Експерти підрахували, що кореляція між біткоїном та індексом S&P 500 у 2020−2021 роках досягла 0,36. У 2017−2019 роках показник не перевищував 0,01.

Дані: МВФ.

Аналітики з Kaiko оцінили кореляцію між біткоїном та індексом S&P 500 у середньому за останні 30 днів у 0,61, між цифровим золотом та індексом Nasdaq Composite — у 0,58. Значення досягли максимуму з липня 2020 року.

Фахівці з МВФ підкреслили, що є взаємозв'язок між ціновим рухом і ринками акцій країн з економікою, що розвивається. Кореляція з індексом MSCI EM на горизонті 2020−2021 становила 0,34. Показник виріс у 17 разів у порівнянні з попереднім звітним періодом.

Автори закликали до створення глобальної нормативно-правової бази для пом'якшення такої загрози.

Читайте також: Сім простих правил, що допоможуть знизити ризики інвестицій в акції

Вони наголосили, що документ має включати вимоги до банків щодо їхнього доступу та взаємодії з новим класом активів. Для моніторингу швидкого розвитку криптоекосистеми та розуміння супутніх ризиків необхідно закрити прогалини в анонімності криптовалют та обмеження глобальних стандартів.

Нагадаємо

У травні 2021 року аналітики з DBS виявили, що кореляція між біткоїном та ф'ючерсами на індекс S&P 500 збільшується після посилення цінових коливань першої криптовалюти.

У жовтні експерти з MSCI попередили про вплив криптовалют на динаміку портфелів цінних паперів.

Читайте також: Фондовий ринок трясе, що буде далі

Коментарі - 17