Правління Нацбанку 31 січня ухвалить рішення щодо облікової ставки: регулятор може знизити її вперше з 2017 року.

13 аргументів проти зниження облікової ставки

Головний менеджер з макроекономічного аналізу казначейства Райффайзен Банку Аваль Михайло Ребрик наводить аргументи, чому облікову ставку краще не знижувати.

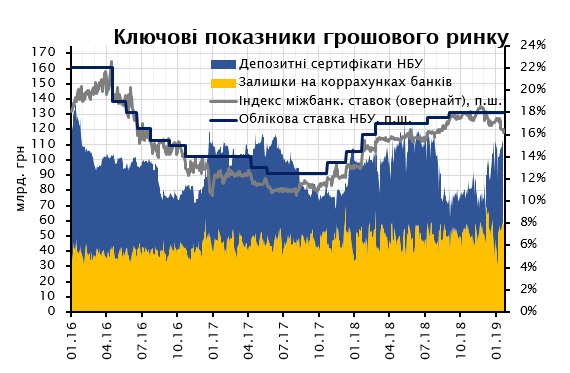

В останні роки в Україні облікова ставка Національного банку стала дієвим інструментом регулювання монетарної сфери. Її зміни через ставки за основними операціями з надання і вилучення ліквідності з незначним часовим лагом транслюються на вартість фінансових ресурсів і активів. Так, зміни облікової ставки протягом 2018 р. вже на наступний день відображалися на вартості ресурсів на міжбанківському ринку на 0,3-0,9 п.п. в залежності від кроку коригування. В цілому ж підвищення ключової ставки з 14,5 до 18% призвело до зростання Українського індексу міжбанківських ставок на 3,9 п.п. — з 13,2% до 17,1%.

Далі ця зміна відображається на динаміці кредитних і депозитних ставок банків і вартості урядових запозичень. Так з початку 2018р. вартість кредитів для фізосіб в національній валюті зросла на 3,9 п.п., а для підприємств і організацій — на 6,6 п.п. При цьому прибутковість депозитів корпоративних клієнтів в національній валюті збільшилася на 5,9%, тоді як Український індекс ставок за гривневими депозитами населення в залежності від терміну розміщення вкладу додав 1,3-1,8 п.п. Середньозважена дохідність за гривневими облігаціями внутрішньої державної позики зросла з 16 до 20%.

Таким чином, підвищення облікової ставки НБУ відбивається на подорожчанні фінансових ресурсів для уряду, підприємств і домогосподарств, на їхні очікування та інвестиційних рішеннях. У зв'язку з цим, все більше уваги привертають рішення НБУ щодо зміни облікової ставки, найближче з яких буде винесено 31 січня. Цього разу ми очікуємо, що рішення членів комітету з монетарної політики і Правління НБУ буде супроводжуватися жвавою дискусією внаслідок наявності численних суперечливих аргументів на користь як зниження облікової ставки, так і її збереження на поточному рівні.

Серед ключових аргументів на користь незначного зниження ставки (на 0,5-1 п.п.), на наш погляд, можна виділити такі:

1. Останнім часом намітилися перші ознаки зміни тренду на дезінфляційний: індекс споживчих цін у 2018 р. знизився з 13,7% до 9,8%, побивши 5-річний рекорд. Покращилися і інфляційні очікування населення (11,9% в грудні 2018 р. проти 14,9% у вересні). Це дозволило представникам Правління НБУ (Якову Смолію і Дмитру Сологубу) досить недвозначно сигналізувати, що «… на сьогодні є тенденція, і всі підстави переглянути і послабити нашу монетарну політику» і що тренд підвищення облікової ставки, який спостерігався в попередні роки «… досяг піку і зміниться на знижувальний».

2. Поточні монетарні умови є досить жорсткими, номінально ставки майже в 2 рази перевищують рівень інфляції. Як свідчать результати оцінки ділових очікувань підприємств України (проводяться НБУ), високі ставки залишаються основною перешкодою при прийнятті рішень щодо залучення кредитів (67,3% респондентів у 4 кв. 2018). При цьому, за нашими оцінками, підприємства і організації в значній мірі вичерпали резерви власних ресурсів для капітального інвестування, а потреба в позикових коштах зростає третій квартал поспіль. Це дає підстави для прогнозування поступового охолодження інвестиційного попиту і, відповідно, стримування зростання ВВП, що відображається в погіршенні прогнозів зростання економіки України в 2019 р.

| Прогнози реального зростання ВВП України | ||||

| Джерело | 2018 | 2019 | 2020 | |

| Райффайзен Банк Аваль | 3,2 | 2,7 | 3,1 | |

| Національний банк України | 3,4 | 2,5 | 2,9 | |

| Консенсус прогноз-аналітиків | НБУ | 3,3 | 2,7 | 3,1 |

| Мінекономрозвитку | 3,1 | 2,9 | 3,1 | |

| Bloomberg | 3,2 | 3,0 | 3,0 | |

| МВФ | 3,3 | 2,7 | 3,0 | |

| Світовий банк | 3,3 | 2,9 | 3,4 | |

| J.P.Morgan | 3,5 | 3,5 | 3,0 | |

| Середнє значення | 3,3 | 2,9 | 3,1 | |

3. Відновлення кредитування визначено як одне з ключових завдань НБУ відповідно до Стратегії та Програми дій на 2019 р. Зниження облікової ставки можна розглядати як один з інструментів досягнення поставленого завдання.

4. Монетарна база і грошова маса (+5,6% р/р у грудні 2018 р.) зростають темпами нижчими, ніж зростання номінального ВВП (очікується близько 20% р/р за результатами 2018 р.). Грошовий мультиплікатор знизився до 2,93 в грудні (3,03 роком раніше). Макроекономічний прогноз НБУ містить ще більш стримане збільшення грошової бази і грошової маси в 2019 р. (+6,2% і 8,7% відповідно). У той же час номінальне зростання ВВП прогнозується на рівні 11,1% при відносно постійній швидкості грошового обігу. В результаті відбувається нарощування обсягу готівкової гривні поза банками (+10,5% р/р у 2018 р.) для здійснення розрахунків. Зниження облікової ставки буде сприяти насиченню транзакційного попиту на гроші з боку населення і організацій, що підвищується внаслідок зростання економіки.

Ряд аргументів, які свідчать про передчасність переходу до зниженої облікової ставки:

1. Незважаючи на відчутне зниження, інфляція (9,8%) все ще залишається значно вищою цільового діапазону НБУ (5% ± 1 п.п), а її повернення в зазначений діапазон самим же НБУ очікується тільки у 1 кв. 2020 року.

2. У стратегії монетарної політики НБУ вказується, що одним з головних критеріїв успішності монетарної політики є «заякорення» інфляційних очікувань на рівні інфляційного таргета. Очікування на рівні 11,9% також залишаються істотно вищими таргета.

3. Дещо передчасно констатувати стабільність дезінфляційного тренду внаслідок збереження істотного фундаментального тиску з боку споживчого попиту. Відчутному зниженню інфляції в кінці минулого року, разом з жорсткою і незалежною монетарною політикою НБУ, сприяла низка ситуативних чинників — зниження світових цін на нафту, рекордний урожай зернових (через канал валютного курсу).

У той же час, на наш погляд, фундаментальний тиск з боку чинників інфляції попиту залишається підвищеним внаслідок:

- значного зростання зарплат як в номінальному (+ 20,5% г / г у грудні 2018 р.), так і в реальному (+ 9,7% г/г) виразах;

- зростання мінімальної з/п із поточних 3723 до 4173 грн з 01.01.2019 і актуалізації пенсій і соціальних трансфертів (бюджетом на 2019 р. передбачено зростання витрат на соціальний захист і соціальне забезпечення населення на 32,1% г / г (+48,5 млрд грн.);

- посилення дефіциту кадрів як в результаті розвитку економіки України, так і суттєвого відтоку трудових мігрантів (рівень безробіття в Україні в 3 кв. 18 року вперше з 2013 р. знизився до 8%);

- значних перерахувань від трудових мігрантів ($ 8,2 млрд або + 11% г/г у 1-3 кв. 18);

- позитивних споживчих настроїв (Індекс споживчих настроїв (Gfk);

- динамічного зростання споживчого кредитування (+ 34% г/г у листопаді 2018 р.).

Відзначимо, що Меморандумом про економічну і фінансову політику України з МВФ закріплено подальше підвищення ціни на газ на + 15% з травня 2019 р. і + 25% з січня 2020 р

4. Політика «дорогої гривні» сприятлива для зміцнення обмінного курсу гривні, який, в свою чергу, є одним з ключових чинників цінової динаміки.

5. Збереження високої ключової ставки повинно зберегти тренд зростання ставок по депозитах фізосіб, що намітився лише останнім часом. Це повинно послужити нарощуванню схильності до заощаджень і дещо остудити споживчий попит, що сприятливо позначиться на інфляції.

6. Зниження ставки може знизити приплив депозитів у банківську систему, що потенційно несприятливо позначиться на формуванні ресурсної бази банків для розширення кредитування економіки.

Вигідні вклади з програмою «Бонус до депозитів»

7. Високий рівень реальних процентних ставок допомагає підтримувати інтерес нерезидентів до гривневих інструментів на тлі зниження інтересу інвесторів до активів країн, що розвиваються. Приплив інвестицій у валюті повинен забезпечити зміцнення курсу гривні.

8. Зниження ставки може привести до зниження ставок за споживчими кредитами, які підігрівають попит населення і служать одним з проінфляційних факторів.

9. Незважаючи на високі ставки за кредитами, обмежений доступ до банківських кредитів як і раніше не розглядається підприємствами як істотне обмеження щодо нарощування обсягів виробництва. Про це свідчать результати опитування ділових очікувань підприємств, проведених НБУ у 4 кв. 2018 р. Попит на кредити залишається високим: частина респондентів, які планують брати кредити склала 37,6% проти 36,6% у 3 кв. 2018. На зростання портфеля корпоративних кредитів розраховує 75% банків, опитаних НБУ, 52% відзначає зростання попиту корпорацій на кредити в 3 кв. 2018 р.

10. Ситуація з запасами банківської ліквідності сезонно нормалізувалася (57,9 млрд грн на коррахунках + 66,8 млрд грн. інвестицій в депозитні сертифікати НБУ станом на 28.01.2019), а новий дизайн монетарної політики дозволить більш ефективно задовольняти потреби банків у короткостроковій ліквідності, що пом'якшить вплив ліквідної позиції на банківське кредитування і економічне зростання. Це зменшує необхідність зниження ключової ставки.

11. Зниження ставки може виявитися передчасним з урахуванням високої невизначеності результатів майбутніх «подвійних виборів».

12. Зниження ключової ставки в умовах високих інфляційних очікувань, але напередодні виборів може бути сприйнято як популістське і обумовлене політичними факторами рішення, що відкидає тінь сумніву на незалежність центрального банку і його прихильність політики інфляційного таргетування.

13. Новий дизайн монетарної політики фактично розблокував канал гривневої емісії для фінансування дефіциту бюджету: гроші, отримані у вигляді рефінансу, можуть направлятися на покупку ОВДП. На раціональність і помірність апетиту уряду в рік виборів сподіватися ризиковано, мінімальна з/п зростає, пенсії потрібно актуалізувати… Дорожнеча ресурсу виступає стримуючим фактором, але зниження облікової ставки здешевить ресурс, а значить, підвищить привабливість подібних запозичень для уряду. Наслідки непідкріпленої емісії навряд чи узгоджуються з метою зниження інфляції.

Таким чином, на наш погляд, зниження облікової ставки може виявитися передчасним в умовах високого фундаментального тиску проінфляційних факторів і невизначеності, пов'язаної з майбутніми виборами. Навпаки, нам здається доцільним збереження облікової ставки на поточному рівні, який забезпечує крихкий баланс між цілями НБУ щодо забезпечення цінової стабільності і збереження імпульсу економічного зростання, що починає давати свої позитивні плоди у вигляді макроекономічної стабілізації. Ми віримо, що сталий економічний розвиток може бути засноване тільки на фундаменті цінової і фінансової стабільності в довгостроковому періоді.

Коментарі - 38