Технологічний індекс Nasdaq перевершив S&P500 у липні — і все це, попри похмурий настрій на ринку акцій технологічних компаній лише кілька тижнів тому. Чи варто інвесторам чекати на завершення невдалого періоду та купувати акції? Інвестиційний аналітик «Фрідом Фінанс Україна» Шаміголов Рінат розповів про перспективи цього сектора.

Повернення технологічних акцій — чи очікувати на подальше зростання?

Що відбувається з акціями технологічних компаній?

Насамперед зазначимо, що не варто переносити висновки про поточну позитивну динаміку на майбутнє. Про це писав видатний американський інвестор Бенджамін Грем. Він порушував тему акцій компаній, які показували сильні результати (що стосуються прибутку в минулому). Ми можемо розширити це правило і безпосередньо на динаміку акцій. Намагатися «передбачити» розворот окремо взятих акцій (у нашому випадку, із сектору технологій) орієнтуючись лише на динаміку за останні кілька тижнів чи технічний аналіз — не зовсім коректно.

Варто враховувати актуальні причини, перш ніж ухвалити рішення про купівлю чи утримання від купівлі тієї, чи іншої акції із сектору технологій. Далі ми розглянемо кілька важливих факторів, після оцінки яких можна ухвалювати рішення.

Чому TSMC так важлива для технологічної галузі?

Taiwan Semiconductor Manufacturing займає «левову частку» у виробництві напівпровідників (рис. 1).

Рис. 1

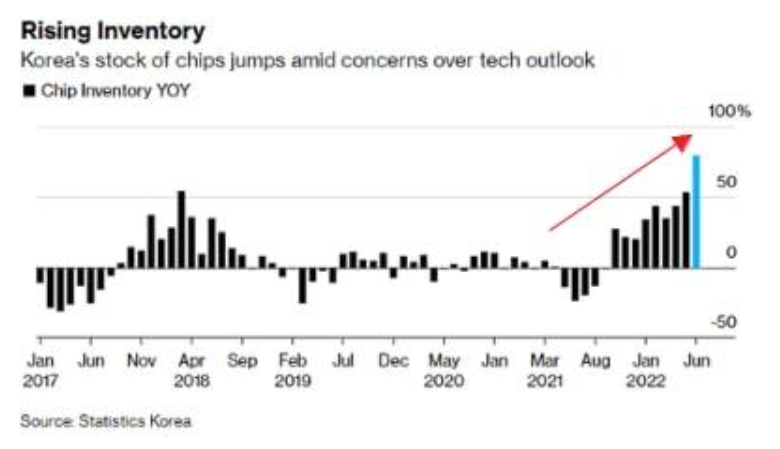

Порушення ланцюжка постачання мікроелектроніки може серйозно вплинути на економіку США. У сучасних реаліях напівпровідники використовують практично скрізь. Їхні безперебійні постачання життєво необхідні для того, щоб забезпечити національну безпеку держави. Ситуація з неможливим експортом напівпровідників із Тайваню у разі подальшої ескалації конфлікту між Китаєм та США може чинити серйозний тиск на технологічні компанії. Але, з іншого боку, запаси напівпровідників останнім часом зростають. Такі компанії як Samsung і Gartner вже почали прогнозувати уповільнення продажів та подальше зниження попиту на смартфони та ПК. Наприклад покажемо графік складських запасів напівпровідників у Південній Кореї (рис. 2).

Рис. 2

Нещодавно ухвалили закон про стимулювання виробництва вітчизняних напівпровідників у США. Закон передбачає виділення $52,7 млрд на субсидії для американського виробництва напівпровідників та досліджень, а також для кращої конкуренції США з Китаєм у науково-технічній сфері. Документ передбачає виділення $200 млрд упродовж 10 років на стимулювання наукових досліджень у США.

Закон також передбачає 25% інвестиційний податковий кредит для заводів із виробництва чіпів, який оцінюється у $24 млрд.

Варто розуміти, що різко ситуація не зміниться. Наразі ризики, які пов'язані з Китаєм, нікуди не поділися.

Рецесія з можливим сценарієм у вигляді розвитку стагфляції

Про припинення QT (грошово-кредитна політика, яку застосовує центральний банк для зменшення обсягу ліквідності в економіці), поки що мови йти не може. Ставки й далі підіймають. Для американця розраховуватися за поточними зобов'язаннями (наприклад, по іпотеці) все складніше.

При цьому добробут все ж таки зменшується (близько 42% добробуту американців — акції та облігації). Брати на себе ще більше зобов'язань для придбання не першочергових за важливістю товарів, що зростають в ціні (виробник «перекладає» інфляцію на споживача) не є оптимальним варіантом. Згідно із законом попиту, чим вище ціна товару — тим менший попит на нього. Таким чином, виробники коригуватимуть обсяг виробництва, і, відповідно, пропозиції. Наслідком цих дій будуть, ймовірно, слабкі звітності, які безпосередньо позначаться на вартості акцій.

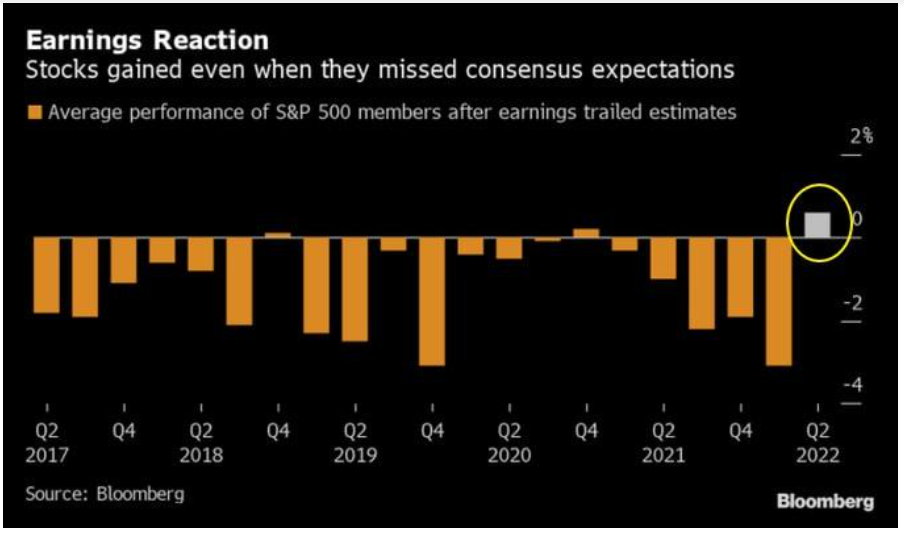

Але є й інший бік медалі. Погляньте на графік на рис. 3.

Рис. 3.

За даними Bloomberg, цей сезон звітностей вирізняється непередбачуваністю. Акції США в середньому реагують досить позитивно на звіти на рівні або нижче за очікування вперше за багато років.

Фундаментальний аналіз компанії, перспективи розвитку

Для початку варто оцінювати звітність компанії та її динаміку, а також частку ринку. На особливу увагу заслуговують Балансова звітність та Звіт про прибутки та збитки. Не слід забувати про Звіт про рух коштів, у частині «коштів від інвестиційної діяльності». Технологічний сектор дуже динамічний і конкурентний, тому потрібно розуміти та враховувати:

- плани керівництва щодо розвитку компанії;

- концепцію підприємства;

- які кроки для реалізації планів необхідно робити.

Чи чекати на подальше зростання технологічного сектора?

Якщо говорити про короткострокову спекуляцію в кілька тижнів, не варто чекати будь-яких значних рухів. Якщо йдеться про середньострокову або довгострокову інвестицію, тоді час розпочати формування та додавання акцій у watch list, визначаючи заздалегідь для себе привабливі папери та точки входу.

Коментарі