Сім'я Джонсонів, одна із найбагатших у США, керує найбільшим фінансовим холдингом Fidelity Investments з 1940-х років. Які акції з'явилися в її інвестиційному портфелі у 2021 році і чи варто купувати їх зараз, розбиралася редакція РБК. «Мінфін» обрав головне.

Топ-5 акцій, які купила родина Джонсонів у 2021 році

Сімейна справа

Фонд Fidelity з'явився у 1930 році, в не найкращий для економіки час. Минув рік після краху фондового ринку, а в США та інших країнах вибухнула Велика депресія.

У 1943 році бостонський юрист Едвард Джонсон II купив цей фонд, в управлінні якого перебували активи на $3 млн. Він став його президентом і директором, а через три роки заснував Fidelity Management and Research Company, попередницю Fidelity Investments. Цю компанію створили як інвестиційного радника для фонду.

З того часу Fidelity Investments стала одним із найбільших у США фінансових холдингів. Фонд працює не тільки в Північній Америці, але й в Європі, Азії, Австралії. Компанія допомагає клієнтам керувати активами і капіталом, складати пенсійні портфелі, пропонує послуги з фінансового планування, брокерські послуги, керує сотнями взаємних і біржових фондів. За даними Whale Wisdom на кінець квітня, під управлінням компанії перебували активи більш ніж на $3 трлн.

Сім'я Джонсонів контролює Fidelity декілька поколінь. Нинішня її голова Ебігейл Джонсон — внучка Едварда Джонсона II. Компанія — стрижень їх статків. У 2020 році сім'я Джонсонів посіла сьому сходинку в рейтингу найбагатших сімей США за версією Forbes.

За даними видання на кінець минулого року, статки Джонсонів оцінювалися в $36 млрд. У рейтингу мільярдерів Forbes Ебігейл Джонсон посідає 77-е місце зі статком в $22,9 млрд. Bloomberg оцінює його в $27,2 млрд, за даними на 6 серпня.

Згідно зі звітом за перший квартал, у Fidelity під управлінням було цінних паперів на $1,17 трлн. Ми подивимося, які топ-5 новачків з'явилися у портфелі Fidelity в 2021 році.

Читайте також: Акції або біржові фонди: у що краще вкласти гроші, щоб заробити більше

Ferguson

Акцій у портфелі — 5,1 млн шт.

Ferguson — один із провідних постачальників сантехніки і опалювального обладнання в США і Канаді, який існує вже понад 130 років. Він торгується на Нью-Йоркській і Лондонській фондових біржах. У компанії був бізнес у Великобританії — Wolseley UK, проте наприкінці січня цього року вона продала його приватній інвестиційній фірмі Clayton, Dubilier & Rice за £308 млн (близько $420 млн).

У Ferguson відзначили, що угода спростила роботу компанії і дозволила зосередитися на розвитку бізнесу в Північній Америці. Отримані від продажу гроші пішли акціонерам — в травні вони отримали спеціальні дивіденди в розмірі 180 центів на акцію.

2020 фінансовий рік закінчився для компанії 31 липня минулого року. За цей період її виручка склала $21,8 млрд, а операційний прибуток — близько $1,4 млрд. Перший показник трохи знизився з $22 млрд, а другий — трохи зріс. Скоригований EBITDA досяг майже $1,8 млрд.

За наступні півроку виручка досягла $10,3 млрд, що на 4,2% більше, ніж за аналогічний період попереднього фінансового року. Скоригований EBITDA зріс на 10,9% — до $918 млн. У третьому кварталі 2021 фінансового року, тобто з початку лютого до кінця квітня, виручка Ferguson збільшилася на 24,5% до $5,9 млрд, а скоригований EBITDA — на 61,2% до $603 млн.

За 2020 рік акції Ferguson зросли в ціні на 29,35%, а за останні сім місяців додали ще 17,76%.

Опитані Wall Street Journal аналітики радять:

- купувати: 13 експертів

- тримати: 8 експертів

- продавати: 2 експерта

- цільова ціна: $145,76

Читайте також: Як продати акції з прибутком. 7 стратегій

Affirm Holdings

Акцій у портфелі — 7 млн шт.

Фінтех Affirm з'явився у 2012 році. Його заснував один із перших співзасновників системи електронних платежів PayPal Макс Левчин, який народився у Києві і переїхав до США у 16 років.

Компанія дозволяє користувачам платформи купувати товари з відтермінуванням платежу і отримує відсотковий дохід від таких позик. Після того, як клієнт обере товар, який хоче купити, на його екрані з'являються способи оплати. Там вказуються відсотки, щомісячна сума платежів і підсумкова сума, яку повинен повернути користувач. Річна відсоткова ставка становить від 0% до 30%, залежно від кредиту.

Виручка за третій квартал 2021 фінансового року склала $230,7 млн, що на 67% більше, ніж за аналогічний період минулого року. Число активних споживачів збільшилася на 60% — до 5,4 млн осіб. Операційний збиток досяг $169,5 млн — у третьому кварталі 2020 фінансового року він становив $81,5 млн. У компанії пояснили таке зростання тим, що до збитків включили винагороду персоналу, яке видали акціями після IPO компанії. Звіт за весь 2021 фінансовий рік вийде 9 вересня.

Affirm провела IPO в середині січня цього року. Компанія розмістила 24,6 млн акцій на біржі NASDAQ за $49 за папір — дорожче, ніж планувала спочатку. Фінтех залучив $1,2 млрд. У перший день торгів ціна акцій Affirm злетіла на 110,2%. Однак з моменту закриття першого дня торгів до закриття 2 серпня їх вартість впала на 32,85%.

Опитані Refinitiv аналітики радять:

- купувати: 8 експертів

- тримати: 4 експерта

- продавати: 1 експерт

- цільова ціна: $73,23 (+9,04%)

Читайте також: Чи варто позбавлятися від акцій китайських компаній: три причини «за» і «проти»

Chesapeake Energy

Акцій у портфелі — майже 8,2 млн шт.

Chesapeake Energy — американський видобувач сланцевої нафти і газу. Компанію заснували Обрі Макклендон і Том Уорд у 1989 році з початковим капіталом в $50 млн. Через чотири роки вона стала публічною. Згодом Chesapeake перетворилася на другу компанію в США за обсягами видобутку газу.

Проте, її акції не одноразово потрапляли до рейтингу найгірших паперів за версією «РБК Інвестиції». У 2018 році вони подешевшали на 47%, у 2019 — на 60,7%. Проблеми у Chesapeake Energy почалися задовго до пандемії коронавірусу. Для того, щоб отримати для розробки якомога більше ділянок, компанія випускала нічим не забезпечені високо ризиковані облігації, щоб позичати гроші під високі відсотки. Крім того, вона спекулювала на продажі ділянок, але борги все одно зростали.

У 2019 року в Chesapeake відзначали, що головною її проблемою було падіння цін на нафту і газ, яке почалося у 2014—2015 роках. У компанії не виключали дефолту за боргами. У 2020 році ситуація ускладнилася пандемією, кризою і новим обвалом цін на енергоносії.

Наприкінці квітня компанія провела зворотний спліт акцій, об'єднавши 200 старих паперів в одну нову. Це було потрібно для того, щоб акції коштували вище $1 і Chesapeake могла продовжити торгуватися на Нью-Йоркській фондовій біржі (NYSE), адже з січня до травня вартість паперів впала більш ніж на 90%.

Наприкінці червня минулого року нафтовидобувач подав заяву про банкрутство, з якого він вийшов в лютому 2021 року, успішно завершивши процес реструктуризації. Його заборгованість в $7,8 млрд була погашена. Всього у компанії були борги на $9 млрд. У першому кварталі її чистий прибуток досяг $295 млн. Завдяки тому, що у неї з'явився вільний грошовий потік, рада директорів Chesapeake вирішила, що з другого кварталу компанія почне виплачувати дивіденди.

У липні минулого року NYSE призупинила торги акціями Chesapeake, а з 9 лютого цього року старі папери компанії були анульовані. Наступного дня нові акції Chesapeake почали торгуватися вже на біржі NASDAQ. З 10 лютого до 2 серпня ціна паперів зросла на 18,47%.

Опитані Refinitiv аналітики радять:

- купувати: 6 експертів

- тримати: 1 експерт

- продавати: 1 експерт

- цільова ціна: $68 (+25,44%)

Читайте також: Ділки Волл-стріт переключаються на мемні активи

Alignment Healthcare

Акцій у портфелі — майже 15,4 млн шт.

Компанія з'явилася в 2013 році. Її засновник і CEO Джон Као розчарувався в американській системі охорони здоров'я, коли доглядав за хворою матір'ю і братом-інвалідом.

Alignment Healthcare — платформа, яка надає медичні послуги в США літнім людям, пацієнтам із хронічними захворюваннями, з низьким доходом та іншим найбільш нужденним в лікуванні через Medicare Advantage — план медичного страхування в США, який надає пільги через приватну страхову компанію.

Пацієнт платить щомісячний страховий внесок, а компанія покриває витрати на амбулаторне лікування, перебування в лікарні та ліки. Крім того, Alignment Healthcare розробляє медичне програмне забезпечення і надає партнерам допомогу в адмініструванні та управлінні ризиками.

До кінця першого кварталу 2021 року кількість учасників плану медичного страхування досягла 83,1 тис. осіб, що на 32% більше, ніж минулого року. Виручка зросла на 19% до $267,1 млн. Однак скоригований EBITDA виявився негативним — мінус $14 млн. Борг компанії склав $150,9 млн.

Компанія провела IPO наприкінці березня цього року. Тепер вона торгується на біржі NASDAQ під тікером ALHC. Alignment Healthcare розмістила 27,2 млн акцій за $18 за штуку. З них 5,5 млн продали деякі існуючі акціонери. Компанія залучила $390,6 млн. Отримані кошти вона вкладе в оборотний капітал, в розвиток бізнесу, а також у зміцнення балансу за рахунок можливого погашення боргу. З моменту закриття першого дня торгів до закриття 2 серпня вартість акцій Alignment Healthcare зросла на 20,45%.

Опитані Refinitiv аналітики радять:

- купувати: 4 експерта

- тримати: 2 експерта

- цільова ціна: $32,2 (+53,63%)

Читайте також: Чому зараз саме час інвестувати в криптовалюти

West Fraser Timber

Акцій e портфелі — 4,1 млн шт.

West Fraser Timber у 1955 році заснували три брати — Сем, Білл і Піт Кетчеми. Історія компанії почалася з невеликого стругального цеху в канадському місті Кеснел. Згодом West Fraser перетворилася на одного із найбільших виробників пиломатеріалів у Північній Америці. Компанія також випускає фанеру, ДСП, газетний папір, меблі та іншу продукцію з деревини.

У другому кварталі 2021 року виручка West Fraser склала близько $3,8 млрд, а прибуток — майже $1,5 млрд. Причому за аналогічний період минулого року ці показники становили $921 млн і $35 млн відповідно.

За 2020 рік ціна акцій West Fraser зросла на 45,62%, а за останні сім місяців додала ще 11,05%.

Опитані Refinitiv аналітики радять:

- купувати: 2 експерта

- цільова ціна: $106 (+50,48%)

Читайте також: Як виник бик на Волл-стріт: історія легендарної статуї

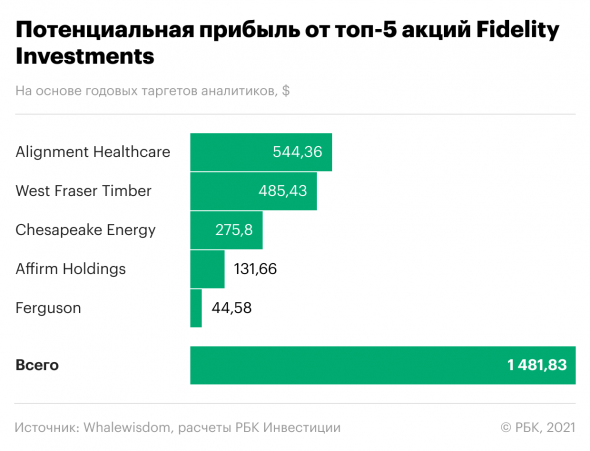

Скільки можна заробити на топ-5 акціях

Якщо вкласти по $1 тис. в кожну з п'яти компаній, то через рік можна потенційно заробити $1481,83. Розрахунки проводилися на підставі річних таргетів аналітиків без урахування майбутніх дивідендів. Експерти можуть змінювати прогнози або вони можуть не збутися. Тому рішення про те, вкладатися в них чи ні, варто приймати самостійно і виважено.

Згідно з цільовими цінами від аналітиків, найбільше інвестору можуть принести акції Alignment Healthcare — $544,36. На другому місці за потенційною дохідністю знаходиться компанія West Fraser Timber, на паперах якої можна заробити $485,43. Третю сходинку посідають акції Chesapeake Energy. Опитані Refinitiv експерти вірять, що ці папери ще зростуть у ціні. Вони можуть принести $275,8.

На акціях Affirm Holdings інвестор може потенційно заробити $131,66. Найменше принесуть папери компанії Ferguson — $44,58.

Коментарі