ETF-фонди можуть стати гарною альтернативою акціям для початківців на фондовому ринку. Що таке ETF, у чому їх плюси та мінуси, на конференції «Жити на відсотки» розповів фінансовий радник, лектор, автор статей про фондовий ринок Микита Гуппал.

Як обрати «свій» ETF та чи можуть українці з Європи вкладатися у фонди США

Що таке ETF

Біржовий інвестиційний інструмент (англ. exchange-traded fund, ETF) — це інвестиційний фонд, що торгується на біржі, відстежує індекси або сектори, чи окремі активи (наприклад, золото, нафту чи валюту), та повторює їх динаміку.

«Простіше кажучи, це кошик акцій на певний сектор або певний напрямок. Замість того, щоб купити одну акцію, можна купити один фонд, який, наприклад, буде об'єднувати 500 найбільших американських компаній», — пояснив Микита Гуппал.

Серед головних переваг ETF-фондів Микита Гуппал назвав «пасивність». Інвестору не потрібно витрачати десятки годин на аналітику, слідкувати за компаніями. Усе за нього зроблять провайдери ETF-фондів, а він може зосередитися на тому, що йому подобається — родині, друзях, хобі тощо.

Друга перевага — економія. Якщо самотужки підбирати портфель й інвестувати у різні компанії, то треба розуміти їх діяльність, на чому вони заробляють, аналізувати їхні звіти. Плюс, кожна угода передбачає комісії, причому двічі — за вхід і за вихід. А можна обрати ETF на 500 компаній. Це і гарна диверсифікація, і менша комісія. Тобто це вже інвесторові заощаджує і час, і гроші.

Безперечним плюсом експерт вважає те, що інвестування в ETF у довгостроковій перспективі переграє активну торгівлю.

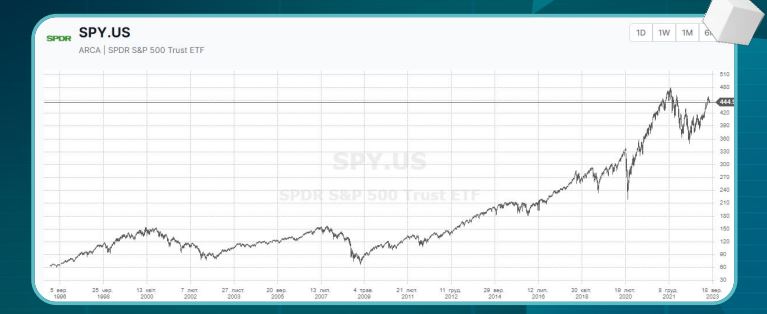

«Навіть з урахуванням криз та обвалів ринку, протягом 15−20 років ETF показують прибутковість у межах 8−12% на рік, залежно від типу фонду», — уточнює Микита Гуппал.

Три недоліки ETF

Не можна ідеалізувати інвестиції у ETF. Вони також мають певні недоліки.

- У кризу, коли падають акції, ETF на акції також падають.

«Але портфель можна захеджувати. Щонайменше, купити ETF на золото. Золото, зазвичай, виступає захисним активом при інфляції або при стагфляції. Також можна придбати ETF на американські трежеріс. А для тих, хто хоче поспекулювати, є інверсні ETF (для прикладу SH або PSQ)», — говорить експерт. - Прибутковість ETF. Дохід інвестора відповідатиме середньоринковому.

- Американські ETF заборонені для інвесторів із ЄС.

«Це такий доволі неприємний момент. Українці, які виїхали до країн ЄС і вже отримали громадянство, не можуть інвестувати в американські ETF. Але є змога виправити ситуацію. Є ірландські ETF-фонди, які є провайдерами американських, і вони копіюють індекс широкого ринку, той самий S&P 500 або технологічний індекс», — зауважив Микита Гуппал.

Види ETF-фондів

Індексні ETF. Відстежують продуктивність конкретного індексу, як от S&P 500 або NASDAQ. Їхня мета — досягти тієї ж прибутковості, що й індекс.

Секторні ETF. Концентруються на певному секторі ринку, наприклад, технологічних компаніях чи енергетиці.

Географічні ETF. Зосереджуються на певних регіонах чи країнах.

Облігаційні ETF. Інвестують в облігації з різними термінами погашення та кредитним рейтингом.

Тематичні ETF. Відстежують певні теми, такі як штучний інтелект, екологія чи медицина.

Читайте також: Спотовий Bitcoin-ETF: чи вдасться Grayscale та BlackRock створити прецедент

Поради для інвесторів, які хочуть придбати акції ETF

Інвестуючи у той чи інший ETF, краще зважати на такі фактори:

- Інвестиційна мета. Інвестор має розуміти, що ETF-фонд, в який він має намір інвестувати, відслідковує, яка його мета створення. Тому що інвестиційна мета провайдера ETF може не збігатися з метою інвестора.

- Активи під управлінням. Тут діє просте правило: чим більше активів під управлінням ETF-фонду, тим краще.

- Коефіцієнт витрат. На перший погляд, оператори ETF-фондів все за вас роблять. Але вони це роблять не безкоштовно.

«Є плата — зазвичай, вона невелика — 0,01−0,05%, але є фонди, які беруть і по 0,5%, 1%. Наче небагато, але якщо інвестувати на 20 років, то це з'їдає значну частину вашої дохідності», — звернув увагу експерт.

4. Бренд ETF. Краще обирати найбільший, як-от Black Rock, Issuer, тобто компанії з найбільшими під управлінням активами у світі — понад $10 трлн. Це вказує, щонайменше, на їхню надійність.

5. Регіон. «Я обираю американський регіон, тому що вони дають поки що найбільшу дохідність», — пояснює Микита Гуппал.

6. Дата відкриття. Чим старіший ETF-фонд, тим якісніші активи. Тобто є розуміння, що фонд давно на ринку, і просто завтра чи за місяць не збанкрутує.

7. Помилки відстежування. Якщо ви хочете купити ETF-фонд, який відстежуватиме 500 найбільших американських компаній, але його прибутковість відрізнятиметься від еталонного індексу зі значною похибкою, краще утриматися від інвестицій в нього.

Коментарі