З початку осені банки почали підвищувати ставки за депозитами. Чому так відбувається і як цей тренд можна використати тим, хто планує зберігати й примножувати статки в національній та/чи іноземній валюті, Mind пояснив фінансовий аналітик YouControl, д.е.н. Роман Корнилюк. «Мінфін» обрав головне.

Депозитні ставки зростають: чому не варто поспішати з довгостроковими вкладеннями

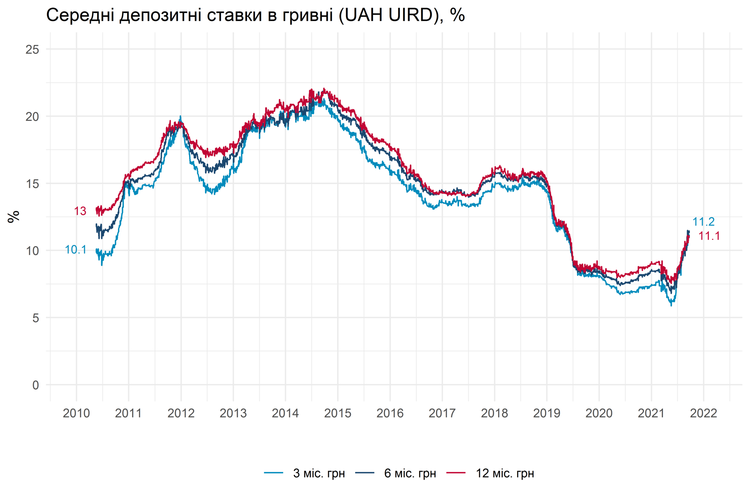

Висхідний тренд ставок на гривневі депозити

У медіа сьогодні нерідко можна зустріти думку, що облікова ставка, яку в червні НБУ підвищив із 10% до 25%, майже не впливає на ставки за гривневими інструментами, зокрема, відсотки за депозитами. Втім, темпи висхідного руху депозитних ставок за гривневими депозитами спростовують цю тезу.

З одного боку, ефект від підвищення облікової ставки не настільки суттєвий для привабливості гривневих активів, як на те спочатку сподівалися в Нацбанку. Однак, у самому пресрелізі НБУ про підсумки дискусії Комітету з монетарної політики наголошено, що «Підвищення облікової ставки до 25% і надалі позначається на ринкових ставках… Зокрема, зростання ставок за депозитами продовжується — в деяких банків вони вже сягають 15−20%».

Дійсно, зростання середніх тримісячних гривневих ставок на 5 в. п. — із 6,2 до 11,2% за час дії нової облікової ставки — навряд чи можна вважати несуттєвим. Отже, для більш повного розуміння економічних процесів, не варто забувати про постійний фактчекінг тверджень з просторів інтернету.

Насправді, на ринку проглядається стійкий тренд до підвищення дохідності гривневих активів. Якщо припустити, що він триває, то це наштовхує на практичний висновок: не поспішати поки що з довгостроковими вкладеннями в гривневі депозити, адже так можна суттєво втратити на різниці з інфляцією. Депозитні ставки тяжіють до очікуваних річних темпів зростання цін, до яких їм є ще куди прагнути.

Тому, якщо ви вирішили зберігати заощадження в гривні, краще почекати в кеші, поточних чи декількамісячних вкладах до моменту, коли річні ставки ще трохи підтягнуться до інфляційних рівнів. Це також логічно, з погляду безпеки та доступу до ліквідності за воєнних умов.

Читайте також: Невеликі банки нарешті почали піднімати дохідність гривневих депозитів

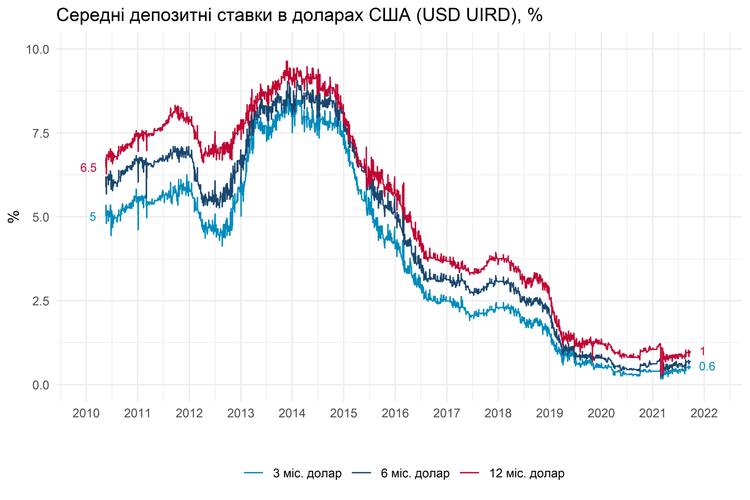

Доларові депозити: дохідність на мінімумі

Середні ставки за валютними депозитами UIRD зараз знаходяться на мінімальних історичних рівнях нижче 1%, хоча спостерігаються дуже слабкі ранні сигнали відштовхування від дна. Отже, дохідність валютних вкладів в Україні значно нижча за глобальну доларову інфляцію (US CPI = 8,3% yoy у серпні 2022-го). Тому зберігання заощаджень у валютних депозитах наразі абсолютно не покриває знецінення купівельної спроможності долара.

Але, є одне але: валютний вклад в умовах продовження девальвації може частково захистити від знецінення національної валюти, як не прикро це звучить для гривні. З іншого боку, масові випадки дефіциту готівкової валюти в касах банків на зламі серпня та вересня — це прояв можливих ризиків із повернення таких депозитів. Водночас, невизначеності додає і регуляторне середовище, не кажучи про воєнні загрози.

Ще один важливий момент, про який варто пам’ятати вкладникам, — це те, що вищенаведені індекси UIRD, хоч і гарно сигналізують про загальні тренди цін депозитного ринку, втім, відображають «середню температуру по палаті».

Підбери оптимальний депозит та отримай бонус до ставки!

Залежність між вартістю ресурсів і надійністю банків

Деякі банки підвищують ставки, деякі — ні. Як результат — розподіл депозитних ставок за гривневими депозитами вкрай нерівномірний.

Як свідчать емпіричні дослідження багатого досвіду «банкопадів» 2009−2010 та 2014−2016 років, банки з аномально високими депозитними ставками більш схильні до виходу з ринку. Адже часто фінустанови з гіршими показниками фінансової стійкості, через відсутність доступу до фондування з боку акціонерів і надто дороге рефінансування від НБУ, вимушені обирати стратегію «пилососів» коштів, демпінгуючи на роздрібному ринку.

І дійсно, спостерігається очевидна обернена залежність між вартістю ресурсів і надійністю українських банків: чим вищою є ставка, тим нижчий рейтинг.

Про цей момент бажано пам’ятати, попри наявність 100%-вої гарантії вкладів від ФГВФО для фізичних осіб, адже вимушена заміна банку-агента генерує зайві транзакційні витрати. А у випадку з валютними вкладами, існують ризики втрат на курсових перерахунках, адже, як вказано на сайті Фонду, «відшкодування коштів за вкладом в іноземній валюті відбувається в національній валюті України після перерахування суми вкладу за офіційним курсом гривні до іноземних валют, встановленим Національним банком України на день початку процедури виведення Фондом банку з ринку та здійснення тимчасової адміністрації».

Читайте також: Українські банки після 200 днів війни: як вони проживуть наступні 100 днів

Коментарі - 3