Засідання монетарного комітету Нацбанку відбудеться вже наступного тижня. Більшість банкірів очікує від цього засідання рішення щодо зниження облікової ставки. Як вони можуть змінити депозитні пропозиції для вкладників — з'ясував «Мінфін».

НБУ може знизити «обліковку»: які ставки за депозитами та кредитами побачимо наприкінці весни

Останнім часом офіційна інфляція в Україні продовжує дивувати експертів та пересічних громадян. Цінники на послуги та товари в магазинах, здебільшого, зростають, а, за даними Держстату та Нацбанку, станом на початок квітня офіційна інфляція у воюючій Україні склала всього 3,2%, що нижче за показник мирних і багатих США, де в березні цього року індекс споживчих цін у США зріс до 3,5%.

Можна довго перераховувати основні нюанси, що призвели до такого результату. Це і частковий мораторій на підвищення окремих цін на комунальні послуги, й низька база порівняння, і неможливість активного вивезення агропродукції на експорт, що збило внутрішні ціни на цукор, соняшникову олію, гречку та частину іншого продовольства, та багато інших факторів, які ситуативно притиснули показники офіційної інфляції

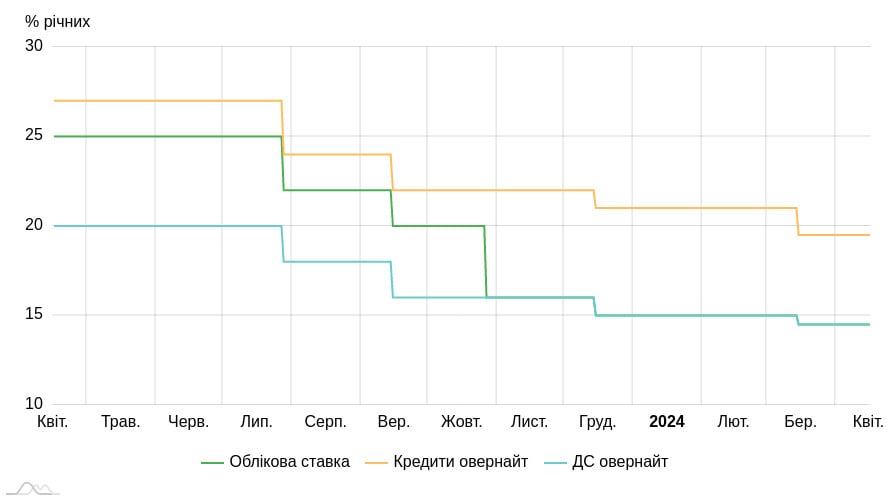

Такий стан справ змушує Нацбанк реагувати на те, що відбувається, у своїй грошово-кредитній політиці, а саме має призводити до активного зниження облікової ставки в міру просідання інфляції. Нагадаю, що облікова ставка НБУ — це, фактично, «ціна грошей» в Україні, і до неї, так чи інакше, «прив'язуються» як ставки за кредитами, так і за депозитами бізнесу та населення. Але наразі виник певний парадокс, який суттєво коригує поведінку регулятора у цьому питанні.

Що варто було б зробити НБУ

З одного боку, такі низькі показники інфляції повинні «тішити» НБУ, оскільки вона навіть нижча за таргет у 5%, на який орієнтується Нацбанк. Але з іншого — є купа негативних чинників, які НБУ не може наразі реально змінити, але які «підвішують» регулятора у його прогнозах щодо подальшого розвитку подій зі зростання цін в Україні та впливають на його рішення.

Ці негативні фактори включають, щонайменше:

-

розмір міжнародної фіндопомоги, який отримає Україна цього року на фоні зростаючих «дір» бюджету в умовах війни, що «битиме» по курсу, та опосередковано суттєво впливатиме на рівень цін на імпорт в Україні;

-

питання реструктуризації зовнішніх боргів, що суттєво впливає на зобов'язання держави у 2024−2025 роках та, у результаті, на розмір ЗВР;

-

зростаючі витрати на війну, за умови втрат значної частини промисловості та останнім часом енергогенерації, що позначиться, у будь-якому випадку, надалі на ціні електроенергії та буде закладено до всіх цінників на послуги та товари;

-

відтік 6,5 млн населення, що призводить до необхідності підвищення зарплат компаніями, що залишилися в умовах браку робочих рук, і буде закладено в собівартість продукції;

-

зростання соціального навантаження з необхідністю підвищення витрат бюджету на індексацію пенсій, компенсацію громадянам втрат майна від обстрілів рф тощо.

Все це створює вибухонебезпечну суміш, у разі можливого значного зростання цін на все, якщо за фінансуванням бюджету «щось піде не за планом».

Крім того, це може створити проблеми у фінансовій та банківській системі, якщо Нацбанк «налажає» у своїй грошово-кредитній політиці щодо як валютного ринку, так і щодо зв'язування частини «зайвої ліквідності», що накопичилася у банківській системі.

У результаті, поки що за інфляції 3,2% Нацбанку на майбутньому Правлінні з грошово-кредитної політики, яке відбудеться 25 квітня, формально треба суттєво знижувати облікову ставку з уже очевидно дисонуючими інфляційними показниками 14,5% річних.

І суттєво змінювати грошово-кредитну політику як щодо плати за депозитними сертифікатами (зараз вона на рівні 14,5% річних за депсертифікатами «овернайт» та 17,5% річних за депсертифікатами на 3 місяці), так і за кредитами рефінансування (зараз ставка за ними 19,5% річних).

Монетарні операції НБУ з банками: відсоткові ставки

Читайте також: Інфляція нижче прогнозів: чому це відбувається, та чи продовжить вона знижуватись далі

Перед якою дилемою опиняється регулятор

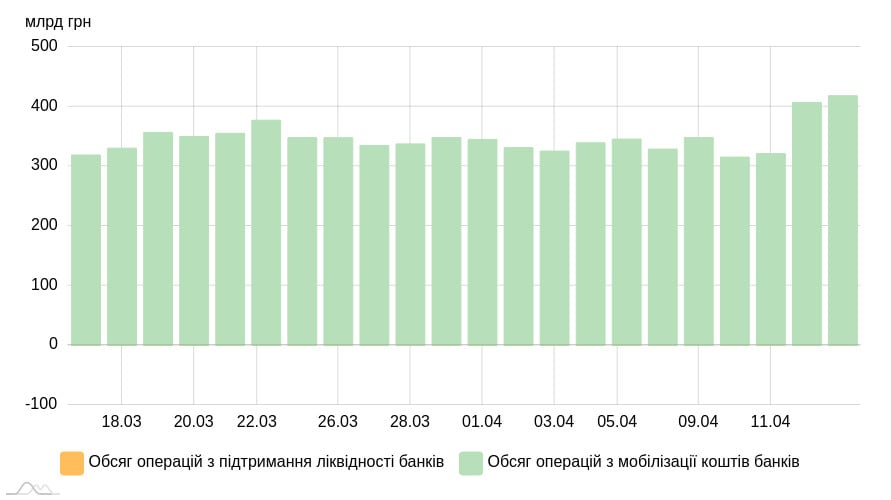

Але саме приваблива ставка за депсертифікатами поки що пов'язує величезні маси гривні, що накопичилася у банківській системі, і не «виплескує» її як на валютний ринок, так і опосередковано — на споживчий ринок.

Адже населення частину своєї гривні продовжує тримати на вкладах і навіть збільшує їхні обсяги, а банки, залучаючи ці ресурси громадян, спрямовують їх на придбання депсертифікатів:

Обсяг операцій НБУ з регулювання ліквідності банків

Знижуючи облікову ставку та «прив'язані» до неї ставки за депозитними сертифікатами, Нацбанк змушує банки знижувати свої ставки із залучення вкладів населення та ФОПів, яких у банківській системі вже близько 1,2 трлн грн у гривневому еквіваленті. Адже значну частину строкових вкладів громадян банки потім спрямовують у депсертифікати.

Тому урядовці НБУ перед засіданням Правління регулятора постають перед складною дилемою. Не реагувати на значний розрив між офіційною інфляцією та обліковою ставкою та пов'язаними з нею інструментами вони не можуть. Цей розрив потрібно скорочувати.

Але й суттєво «зрізати» ці ставки вони не можуть, тому що не можуть ігнорувати ті самі негативні чинники. Вони не дають Нацбанку впевненості в тому, що ідилія з показниками інфляції та відносно стабільним курсом (із поправкою на військові реалії) зможе тривати довго.

В ідеалі, для держави зараз — простимулювати банки і населення переспрямувати ліквідні ресурси, які вони мають, на придбання ОВДП. Таким чином, частково вирішилося б декілька завдань:

-

фінансування «дір» бюджету без загрози запуску «друкарського верстата»,

-

скорочення навісу зайвої ліквідності та тиску на гривню на валютному ринку,

-

зниження залежності України від зовнішнього фінансування.

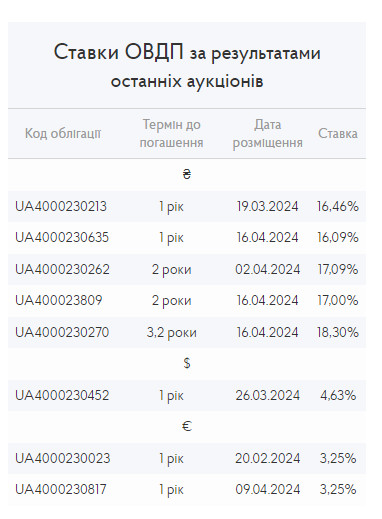

Саме для цього зараз Мінфін тримає ставки за ОВДП (та ще й з огляду на відсутність оподаткування за доходами від держоблігацій) трохи вище за рівень ставок за депозитами населення у банках:

Якщо ці середні ставки ще скоригувати на 18% податку на дохід та на 1,5% військового збору, то середня «чиста» дохідність для вкладника складатиме у гривні від 10,24% до 11,19% річних.

А ось практично чиста дохідність на первинному ринку за ОВДП:

Щоправда, на вторинному ринку (а саме на ньому громадяни можуть купити ОВДП), дохідність буде на 1−2% нижчою, ніж на первинці. Але навіть у такому разі, це буде «чистими» до 13,5%-17% річних у гривні, залежно від терміну до погашення облігацій, що вище за «чисту» дохідність гривневих депозитів.

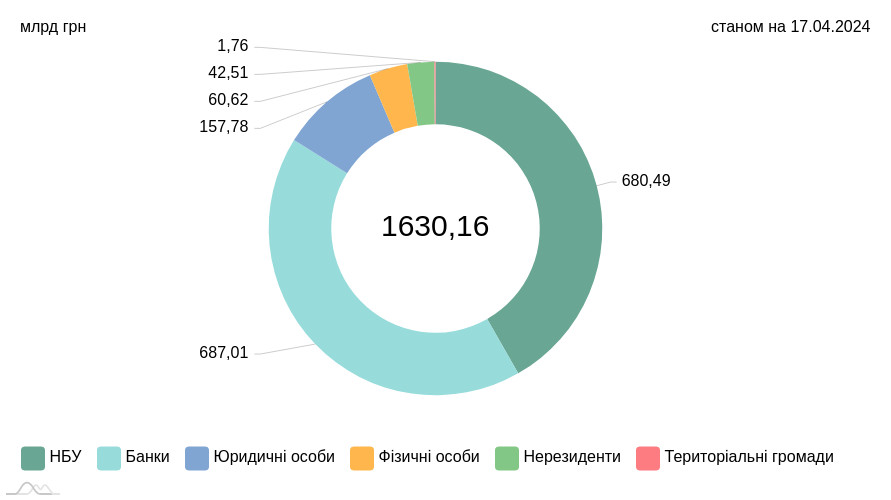

Поступово Мінфіну вдалося збільшити суму ОВДП, куплених населенням, до понад 60,6 млрд гривень, але потенціал тут величезний, якщо врахувати, що кошти населення та ФОПів на рахунках у банках перевищують 1,2 трлн гривень в еквіваленті.

ОВДП в обігу за номінально-амортизаційною вартістю

Читайте також: Банки вивели з внутрішнього обігу $4 млрд на рахунки іноземних партнерів: як має змінитися політика регулятора

Що зрештою доведеться зробити

У описаних вище умовах невизначеності, воєнних, інфляційних та курсових ризиків, керівництво Нацбанку навряд чи ризикне проводити жорстке зниження облікової ставки. Занадто вже великою наразі є ціна помилки в цьому питанні.

Найімовірніше, НБУ знизить облікову ставку максимум на 0,5−1% річних, із відповідним зниженням ставок за депсертфікатами та кредитами рефінансу. Тобто на нас чекає рівень облікової ставки в межах 13,5%-14% річних, ставки за депсертифікатами «овернайт» 13,5%-14% річних, депсертифікатів на 3 місяці в межах 16,5%-17% річних, та ставки за кредитами рефінансування не більше 18,5%-19% річних.

Можливо, Нацбанк стане сміливішим і ще трохи більше підіграє Мінфіну щодо дохідності за інструментами із залучення коштів населення до банківської системи для перетікання цих ресурсів до бюджету.

У цьому випадку, він може знизити ставку за депсертифікатами «овернайт» до 12,5%-13% річних, а за депсертифікатами на 3 місяці — до 15,5−16% річних. Як результат, банки жорсткіше знизять ставки за своїми залученнями коштів у громадян (оскільки їм менше платитиме Нацбанк за депсертифікатами), а Мінфін зможе під свої привабливіші ставки за ОВДП отримувати більше коштів у громадян, «відкачуючи» їх із банківського депозитного сектора в купівлю українцями вигідніших для них облігацій.

Крім цього, Нацбанк може підвищити для банків норматив резервування на коррахунку в НБУ та паралельно з цим дозволити банкам купувати додатково емітовані Мінфіном нові порції бенчмарк-ОВДП за рахунок виконання цього підвищеного нормативу. Це простимулює придбання додаткового обсягу паперів у Міністерства фінансів не лише населенням, а й самими банками.

Те, що Нацбанк залишить облікову ставку і всі прив'язані до неї ставки на рівнях, що нині діють, є малоймовірним: надто вже великий розрив між обліковою ставкою й офіційним рівнем інфляції, що не вписується в жодні канони макроекономічної науки з управління фінансами держави і банківською системою навіть за умов війни.

Читайте також: Як банки списують з військових відсотки за кредитами та «ламають» діджитал

Як це позначиться на українцях

Депозити

Зниження облікової ставки призведе до просідання дохідності за новими вкладами громадян та за депозитами компаній у гривні в межах на 0,5−1,5% річних, залежно від термінів розміщення депозитів, які знову оформлюються.

У цій ситуації, дохідність за депозитами у гривні на 3 місяці перебуватиме в межах від 9% до 14% річних. Ці вклади наразі є найцікавішими за термінами для банків, тому і ставка за ними буває трохи вищою, ніж за іншими термінами.

За вкладами на 6 місяців ставки можуть становити від 9,5% до 13,2% річних, на 9 місяців — від 10,5% до 13,5% річних, і на 1 рік і більше — від 11% до 14% річних.

За депозитними продуктами терміном до 3 місяців спостерігатиметься досить широкий розкид ставок, залежно від відсоткової політики конкретного банку та його потреб у залученні гривневих ресурсів на ті чи інші терміни.

За моїми розрахунками, цей розкид ставок у різних фінустановах на терміни вкладів до 1−3 місяців може становити від 3% до 10% річних. Частина банків, щоб не втрачати вкладників через зниження ставок, проводитиме додаткові бонусні програми з розіграшами призів за різними депозитними продуктами.

За «старими», але ще діючими вкладами ніхто з банків ставку не знижуватиме, оскільки це ризик для банкірів «нарватися» на судові позови або назавжди втратити клієнтів. А це для банків, особливо невеликих, загрожує втратою всього банківського бізнесу через відсутність клієнтури та втрату позитивної репутації в очах вкладників.

Але процес перегляду умов за новими депозитними продуктами відбудеться досить швидко (за 1−1,5 тижня максимум), оскільки працювати собі в збиток ніхто з банків при залученні ресурсів не почне, а за новими розміщеннями депсертифікатів ставки Нацбанк знизить відразу ж з моменту зниження облікової ставки.

Кредити

Щодо ставок за кредитами, то після зниження Нацбанком облікової ставки на велике зниження кредитних ставок я не розраховував би. Воєнні ризики зберігаються і банкіри не будуть надто щедрими на зниження ставок.

За ставками держпрограм формату «5−7−9» або «єОселя» змін не відбудеться, оскільки вони взагалі не прив'язані до облікової ставки НБУ, а залежать від компенсацій різниці банкам ринкової ставки та ставки за такими договорами, тобто від виділення коштів державою.

За комерційними кредитами банки обмежаться зниженням кредитних ставок на стільки ж, на скільки буде знижено облікову ставку. Але не більше.

Читайте також: Українці продовжують нести гроші на депозити: чи протримаються ставки у травні

Що робити, щоб не втратити свої гроші

Щоб не втратити на дохідності, вкладникам банків я раджу до проведення Правління Нацбанку за обліковою ставкою 25 квітня оформити декілька депозитів із правом поповнення на різні терміни, від 3 місяців до 6−9 місяців, на ті суми, які ви потім зможете при нагоді та за вашого бажання поповнювати.

Це забезпечить вам надалі можливість вкладення ваших гривневих ресурсів за чинними зараз ставками залучення вкладів, які є вищими за дохідність, яку вам пропонуватимуть банки після зниження облікової ставки Нацбанком.

Якщо ж у вас не буде надалі додаткових коштів для поповнення депозитів або «щось піде у вас із фінансами не так», то ви просто не користуватиметеся цією опцією поповнення вкладу.

При грамотно збудованому календарі та правильно підібраній сітці депозитних продуктів на різні терміни ви, таким чином, створите собі високоефективний платіжний календар для ваших заощаджень у гривні за найпривабливішими умовами дохідності та термінами погашення депозитів.

Як варіант, можлива комбінація таких депозитів із правом поповнення у вашому інвестиційному портфелі з купівлею гривневих ОВДП на терміни, аналогічні або більші розміщенням вкладів із поповненням депозитів, що надалі діють, за рахунок погашених за терміном ОВДП.

Але в умовах війни я б все ж таки радив подібні інструменти з терміном розміщення на 3−6 місяців, максимум — до 9 місяців-1 року. А там уже постійно моніторити ситуацію, щоб вирішити, чи поповнювати діючі на цей момент вклади, чи віддати перевагу іншим інвестиційним продуктам.

Щодо кредитів, то якщо у ваших кредитних договорах є пункт про перегляд банком плати за кредит при зміні облікової ставки НБУ, я раджу (після можливого рішення Нацбанку про зниження ставки) відразу ж писати листа до банку про зниження плати за кредит, згідно з цим пунктом договору. І саме з дати зміни Нацбанком облікової ставки. Так ви максимально заощадите свої кошти на обслуговуванні такого кредиту.

Коментарі - 29