Попри стабільну роботу фінустанов, вкладення банків у державний сектор, зокрема, облігації та депсертифікати, перевищують вкладення у реальний сектор економіки. Що відбувається з фінансами в країні та про необхідність корегувати політику НБУ, у колонці для mind розповів завідувач відділу фінансових ринків ДННУ «Академія фінансового управління» Анатолій Дробязко. «Мінфін» обрав головне.

Банки вивели з внутрішнього обігу $4 млрд на рахунки іноземних партнерів: як має змінитися політика регулятора

За оцінками регулятора, у 2023 році банківський сектор був у гарному стані — капіталізований, ліквідний, прибутковий, майже незалежний від зовнішніх ринків капіталів. Попри всі труднощі, банківська система показала високу прибуткову діяльність за результатами 2023 року.

У 2023 році банки отримали 160 млрд грн прибутку до оподаткування (вдвічі більше, ніж до початку війни). За новим законом надприбутки банків додатково оподатковуються, тож 73 млрд грн відраховується державі, а 77 млрд грн залишається банкам.

Стабільна робота банківської системи дозволила суб'єктам господарювання накопичувати у грошових резервах (матеріальні ресурси в цих умовах зберігати було небезпечно), а фізичним особам — у банківських заощадженнях. Надприбутки банки отримали завдяки державним фінансовим інструментам.

Стан кредитування

Кредитування знаходиться у глибокому занепаді: воно знизилося з 19,9% до 15,7% від ВВП.

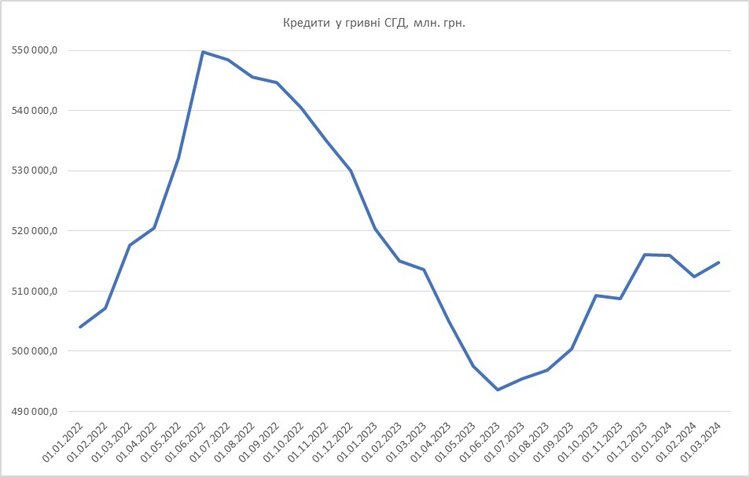

Кредити юридичних осіб у гривні. На початку 2022 року Кабмін активізував програму «5−7−9%», переважно — для сільського господарства. Портфель кредитів зріс за перше півріччя 2022 року на 46 млрд грн. Але після того, як уряд не виконав своїх зобов’язань за наданими гарантіями, кредитний портфель за рік зменшився на 56 млрд грн.

У цьому періоді НБУ зменшив облікову ставку з 25% до 15%, тож, теоретично, кредитний портфель мав би збільшуватися, але не в наших умовах. Зростання гривневого кредитного портфелю суб'єктів господарювання почалося у другій половині 2023 року, але лише на 22 млрд грн. Ринок кредитів у валюті за два роки війни поступово втратив майже $3 млрд: він «усох» із $10,7 до $6,8 млрд. Деякі банки в цьому процесі вивели своїх клієнтів із-під ризику девальвації валютного курсу.

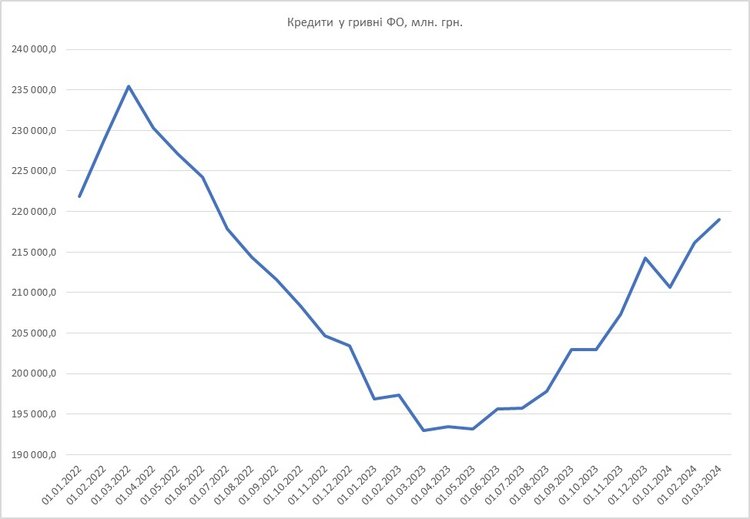

Кредити фізичних осіб. Із початком війни банки припинили беззаставне кредитування за картковими продуктами, закрилися автокредитування й іпотечне кредитування. З березня 2022 до березня 2023 року портфель кредитів фізичним особам зменшився на 42 млрд грн.

Але з травня 2023 року поступово почало відновлюватися кредитування за продуктами пластикових карток і споживче кредитування: портфель за рік збільшився на 25 млрд грн. Фактично, це єдиний сегмент ринку реальної економіки, який зростає.

Кредитування у валюті фізичних осіб заборонено для позичальників, у яких немає стабільного валютного доходу. Переважно, йдеться про місцевих нерезидентів. Обсяг валютного ринку фізичних осіб не перевищує $300 млн, що у 85 разів менше, ніж показник 2008 року.

Спираючись на кошти міжнародних донорів, які перекривають дефіцит бюджету у 2022−2023 роках, кошти юридичних і фізичних осіб у гривні приростали майже лінійно. Так, залишки на рахунках фізосіб із початку війни за два роки зросли майже на 270 млрд грн — із 439 до 711 млрд грн. А кошти юросіб за цей час збільшилися приблизно на 450 млрд грн — із 490 до 936 млрд грн.

Залишки у валюті

Але набагато цікавіше аналізувати поведінку клієнтів банківської системи за залишками у валюті.

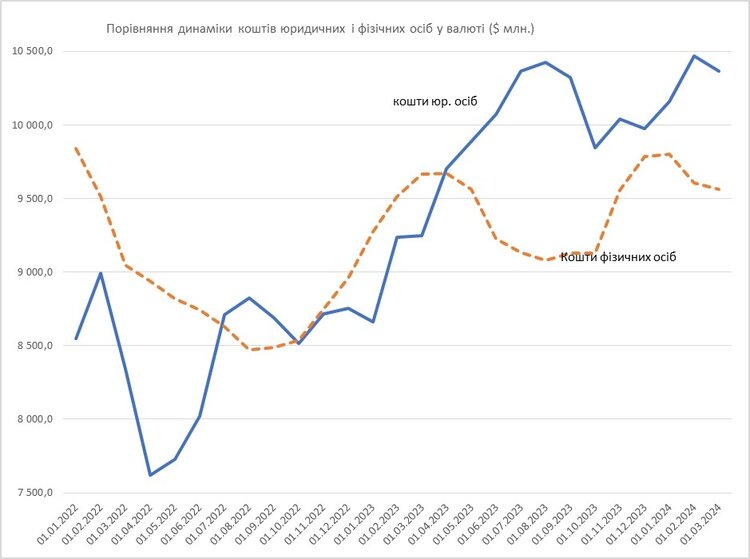

Про що свідчить поведінка власників валютних рахунків в українських банках? Фактично, тренди залишків коштів на рахунках у валюті відповідають результатам психологічних настроїв у суспільстві щодо військових успіхів і невдач. Так, із початком війни й масової міграції людей за кордон залишки коштів на валютних рахунках зменшилися майже на $1,5 млрд. Той же обсяг коштів юридичні особи вивели з рахунків значно швидше.

З позитивними новинами на фронті рівень залишків у валюті фізичних осіб повернувся на довоєнний рівень, а у міру розблокування роботи чорноморських портів бізнес повернув на рахунки майже $3 млрд. Після невдач армії на Бахмутському напрямку залишки у валюті на рахунках фізосіб зменшилися на $0,6 млрд, але після стабілізації фронту повернулися майже на довоєнний рівень. Бізнес підтримує свої валютні запаси на рівні $10,5 млрд із сезонними коливаннями.

Якою була роль Нацбанку

Тренди на ринку кредитів і депозитів на I квартал 2023 року НБУ заклав двома рішеннями: корекцією норм резервування та зміною правил залучення коштів за депозитними сертифікатами Нацбанку при незмінній високій обліковій ставці й фіксованому валютному курсі.

У 2022 році скорочення кредитування та збільшенні залишків коштів юридичних і фізичних осіб на балансах банків, завдяки збільшенню соціальних виплат, сприяли збільшенню обсягу вільної ліквідності у системі. НБУ, розуміючи, що це може тиснути на валютний курс 2023 року, ухвалив рішення збільшити нормативи формування банками обов'язкових резервів. Йшлося як про депозити на вимогу, так і про кошти на поточних рахунках юридичних і фізичних осіб, а також — вклади та кошти на поточних рахунках інших банків-нерезидентів, і кредити, отримані від міжнародних донорів.

Це рішення суттєво вплинуло як на динаміку відсоткових ставок банків, так і на поведінку внутрішнього інвестора банківської системи.

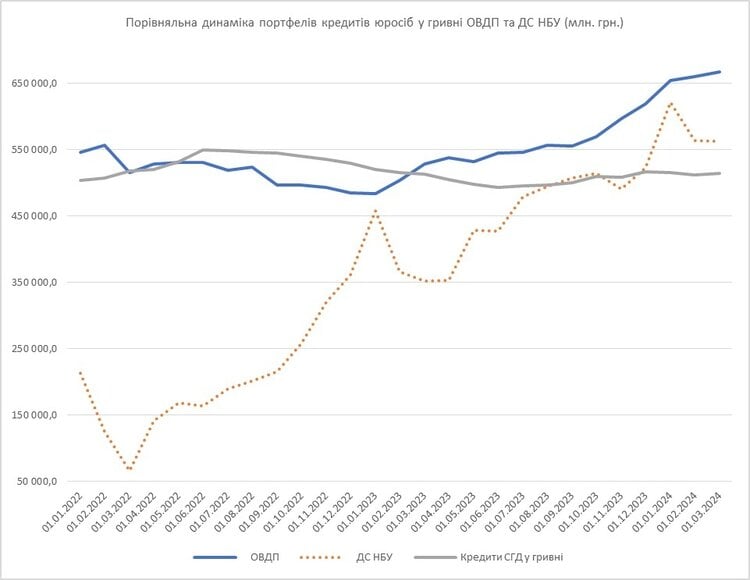

Куди поділася ліквідність? По-перше, зросли вкладення у державні облігації на 200 млрд грн. Цей ресурс на дві третини припадає на банки з державним капіталом. Експоненціально зросли вкладення у депозитні сертифікати НБУ з 66 до 621 млрд грн. Обслуговування цих ресурсів дорого коштує НБУ, за що його регулярно критикують. По-друге, зміна правил резервування залучених коштів у клієнтів банками призвела до збільшення залишків із 65 до 223 млрд грн.

Але зовсім поза увагою залишилися залишки банків на коррахунках в іноземних банках — а тут стався приріст із $4,7 до $8,7 млрд. Тобто в умовах війни банки додатково вивели з внутрішнього обігу $4 млрд на рахунки іноземних партнерів.

Читайте також: Чому НБУ заговорив про прив'язку гривні до євро і що з цього вийде

Частка вкладень банків у державний сектор (держоблігації, кредити органам державної влади, депозитні сертифікати НБУ) перевищила вкладення у реальний сектор економіки. Тому зараз можна зробити висновок, що політика НБУ щодо розвитку банківського сектору потребує суттєвої корекції.

Коментарі - 2