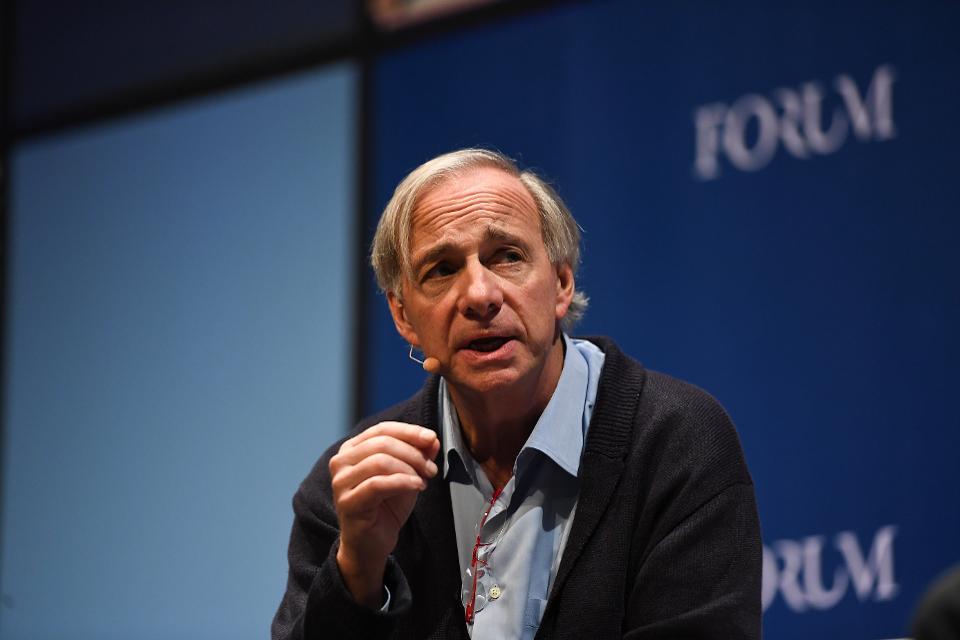

Рей Даліо входить до сотні найбагатших людей планети. Впродовж десятків років він управляє хедж-фондом, який обіграє індекс S&P 500, його стратегію намагаються копіювати приватні інвестори по всьому світу. Які інвестиційні рішення забеспечують такі заробітки, та чи завжди вони працюють безвідмовно, — розбирався «Мінфін».

Рей Даліо: мільярдер, який хоче замінити себе штучним інтелектом

Запорука багатства Рея Даліо — успішна робота його інвестиційного фонду Bridgewater Associates. Власну компанію мільярдер заснував ще у 1975 році у 26-річному віці. Та справжній успіх прийшов у 2012-му, коли компанія стала найбільшим хедж-фондом світу і утримує це звання досі. Наразі, за даними Forbes, під управлінням фонду перебуває $154 млрд. Bridgewater обслуговує пенсійні фонди, уряди та центробанки різних країн. Серед клієнтів компанії і Міжнародний валютний фонд.

За свої інновації у сфері управління коштами Даліо називають «Стівом Джобсом від інвестицій». Серед найвідоміших його інновацій — розподіл інвестиційних портфелів на альфа і бета. Перші перебувають в активному управлінні, більш ризиковані і мають приносити вищі доходи. Другі ж передбачають пасивне управління та нижчі ризики. Зараз цей підхід загальнорозповсюджений і очевидний. Та запровадив такий підхід саме Даліо у 1990 році. Широке визнання і використання ця інвестстратегія здобула на початку нульових.

На початку століття Bridgewater називали найбільш швидкозростаючим хедж-фондом за обсягом активів в управлінні. За цих умов Даліо вирішив навіть обмежити можливості для відкриття рахунків новим клієнтам.

Однак справжньою суперзіркою його зробила світова фінансова криза 2008 року, коли його фонд під активним управлінням Pure Alpha продемонстрував дохідність у 9,5%, а індекс S&P 500 за рік обвалився на 38,5%. Заробити вдалося, зізнавався інвестор, саме тому, що компанія заздалегідь готувалася до такого повороту подій.

Напередодні кризи Даліо активно оприлюднював свої негативні прогнози. Зокрема, про очікувані проблеми йшлося в аналітичних звітах Bridgewater. Інвестор попереджав і американських урядовців, що по всьому світу нагромаджуються борги, які не буде повернуто. Однак мало хто в той час прислухався до його застережень.

Зараз у статусі «гуру» Даліо легше доносити свою позицію. І не лише щодо ситуації на фондовому ринку.

Хто такий Рей Даліо: п'ять фактів, які допоможуть зрозуміти інвестора

Перша інвестиція в 12 років. І відразу вдала

Рей Даліо походить з небагатої родини. Його батько був джазовим музикантом італійського походження, мати — корінна американка, що займалась домашнім господарством. В дитинстві Даліо підробляв у гольф-клубі і, слухаючи розмови багатих відвідувачів, сам почав цікавитись інвестиціями.

В 12 років він зібрав $300, які вклав у акції авіакомпанії Northeast Airlines. При виборі компанії майбутній мільярдер користувався лише двома правилами: компанія має бути відомою, а її акції не повинні коштувати більше $5 за штуку.

Як не дивно, але стратегія спрацювала. Щоправда, не без допомоги випадку. Невдовзі після того, як хлопецб придбав акції, стало відомо про плани злиття Northeast Airlines з іншою авіакомпанією. На фоні цієї новини папери Northeast Airlines подорожчали втричі.

Позбувся роботи через стриптизерку і заснував власну компанію

Даліо не був самоучкою. Він закінчив Гарвард, а після цього пішов на роботу до компанії Dominick & Dominick, де став директором із сировинних товарів. Щоправда його кар'єру там обірвала надмірна креативність. На одну із аграрних конференцій він привів стриптизерку, щоб та роздяглась під час заходу. Це вартувало Даліо роботи.

Та із втрати роботи Даліо зробив вірні висновки — він заснував власну компанію. Як розповідав сам інвестор, це було єдине правильне рішення, оскільки він з тих людей, які не створені для роботи на когось.

Займається трансцендентною медитацією як The Beatles і змінює свій мозок

«Медитація змінила моє життя. Вона найбільше вплинула на мої успіхи», — розповідає Рей Даліо. Цей спосіб саморозвитку він відкрив для себе у 1969 році, надихнувшись прикладом учасників гурту The Beatles.

Як зізнається інвестор, навчитись медитувати було нелегко. Спершу в голові роїлись різноманітні думки, потім думок ставало менше, але вони видавались «цінними», їх не хотілось втрачати, виникало бажання обміркувати ці теми. Зрештою, він все ж навчився повністю заглиблюватись в мантру.

За словами Даліо, медитація дає йому більше енергії, ніж сон, підвищила концентрацію, а головне — дозволила дивитися на ситуації, що виникають в житті, ніби «з висоти», більш зрозуміло та об'єктивно, а також збільшила креативність.

На відміну від, наприклад, Кеті Вуд, Рей Даліо не релігійна людина. Натомість для нього важливе поняття духовності, що він трактує як відчуття себе як частини «чогось цілого». На переконання мільярдера, це відчуття пояснюється наукою.

«Дослідження мозку показують активність прифронтальної кори мозку під час медитації. Тобто саме тієї частини, яка і робить людину людиною. А ось активність мигдалеподібного тіла, що відповідає за тривожність, знижується. Тому завдяки медитації мозок фізіологічно змінюється», — наголошує мільярдер.

Читайте також: Кеті Вуд: гостя з майбутнього Волл-стріт і її інвестиційна стратегія

Для Даліо медитація — це не лише особиста справа. Він активно пропагує цей спосіб саморозвитку, розповідає про нього у власних книгах та численних інтерв'ю.

Не помітив найдовшого зростання ринку

Найважчим, із фінансової точки зору, для Даліо був 1982 рік. На той час його компанія вже активно розвивалася і приносила прибутки. Однак бажання ризикнути зіграло з мільярдером злий жарт.

Він бачив, що впродовж декількох років поспіль світова економіка і ринки активно зростали. І в цей момент Даліо вирішив: «святу» час закінчуватись. «Я вважав, що економіка США рухається до катастрофи. Цей погляд був суперечливим, але я хотів зірвати великий куш і пішов на ризик, та помилився.

Фондовий ринок пішов вгору і це зростання продовжувалось 18 років, що стало найдовшим періодом росту економіки США в історії. Моя помилка була як удар бейсбольною битою по голові", — згадує про причини катастрофи інвестор.

Був єдиним працівником власної компанії

Оскільки Bridgewater довелось покривати збитки, компанія вже не могла собі дозволити найманих працівників і засновник залишився єдиним, хто продовжував працювати у компанії. «Я був настільки розорений, що мені довелось позичити в батька $4 тис., щоб оплатити рахунки», — розповідає мільярдер.

Фінансовий крах став поворотною точкою у житті Даліо. Після цього він переосмислив свій підхід до роботи і саме це стало фундаментом для його нинішнього успіху.

Ідеологія, що робить мільярди

Дві причини, які заважають інвестору досягати успіху

Як зізнається Даліо, одна з причин, чому на початку 80-х він зазнав краху, — це бажання бути правим, щоб саме його ідея спрацювала. На думку мільярдера, це цілком звично для людей, але разом із тим, потрібно розуміти, чого ви насправді хочете: бути правим чи досягти результату.

Як пояснює мільярдер, щоб досягти успіху потрібно визнати 2 проблеми: власне его та зашореність. «Его означає, що ми схильні довіряти власній думці, не перевіряючи її на відповідність реальності. На розбір власних недоліків ми схильні реагувати як на агресію і починаємо злитись. В результаті ми приймаємо неадекватні рішення», — пояснює Даліо. Зашореність — це впевненість у тому, що людина бачить повну картину реальності, хоча це неможливо.

За словами Даліо, важливо зібрати команду, думки якої доповнюватимуть одна одну і виявлятимуть слабкі позиції. «Для того, щоб досягти успіху, мені довелось відмовитись від радості власної правоти і замінити її радістю усвідомлення істини. Ця потреба побудила мене шукати найбільш глибокомислячих людей, які не погоджувалися б зі мною.

Мене не турбували їхні висновки, я просто хотів побачити оточуюче їхніми очима і щоб вони подивились моїми очима. Перехід від обмеженості власного погляду до погляду очима цих мислячи людей був схожий на перехід від чорно-білого кіно до кольорового", — розповідає мільярдер.

Саме за цим принципом побудовано роботу в Bridgewater, де кожен може висловити свою думку чи подати ідею. Але Даліо наголошує, що демократія, де кожен має рівний голос, — погана система для управління компанією.

«Демократія передбачає, що всі люди рівною мірою здатні приймати рішення, але це не так. Ми в Bridgewater оцінюємо здатність кожного конкретного співробітника приймати правильні рішення з різних предметів. Ті, хто частіше за інших пропонує хороші ідеї, отримують більшу вагу голосу, ніж інші працівники», — пояснює мільярдер основи організації.

Читайте також: Школа трейдингу: Психологія торгівлі, або чому варто контролювати емоції

На думку аналітика компанії Esperio Олександра Болтяна, секрет успіху Bridgewater полягає саме в тому, що Даліо створив сильний колектив професіоналів. «Прийняття рішень про інвестиції підвладне людям із високим рівнем стресостійкості, емпатії. Механічний пошук інформації про інвестиційні активи стоїть далеко не на першому місці», — пояснює експерт.

«Таке вже було»: знайди закономірність — отримаєш план дій

Ще один принцип, на якому базується успіх Даліо, — погляд на нинішню ситуацію чи проблеми з точки зору історії та аналогічних ситуацій в минулому. «Я помітив, що більшість подій відбуваються знову і знову. Але кожного разу трохи інакше. Деякі підпорядковуються очевидним короткостроковим циклам, які легко розпізнати, і тому ми знаємо, як з ними справлятися. Наприклад, 24-годинна доба. Деякі відбуваються настільки рідко, що нам не доведеться зіштовхнутися з ними за все життя. Наприклад, потужний шторм, який відбувається раз на 100 років», — пояснює свою думку інвестор.

Натомість, переконаний мільярдер, більшість людей сприймають події, що відбуваються зараз, як унікальні, і саме це не дозволяє їм швидко визначити план дій, спираючись на попередній досвід.

Читайте також: Кеті Вуд: гостя з майбутнього Волл-стріт і її інвестиційна стратегія

Пошук закономірностей допомагає Даліо виробити алгоритми реакцій на різні ситуації. «Важлива особливість його підходу — прагнення описати типи подій та їхній вплив на різні типи активів. Це спроба створення мета-алгоритму та розбиття всього: від принципів роботи та життя до економічних циклів та великих боргових криз», — пояснює цей підхід керівник Exante Україна Володимир Позній.

Портфель інвестора

Bridgewater використовує 3 інвестиційні портфелі для управління активами своїх клієнтів: Pure Alpha, Pure Alpha Major Markets та All Weather. Найпопулярніший серед них останній, так званий, всесезонний або ж всепогодний портфель. На нього припадає $80 млрд із активів хедж-фонду.

Всесезонний портфель

Цей портфель сформовано, з огляду на те, як зміни економічних умов впливають на рух активів. Тут Даліо керується своїм «історичним» принципом, запевняючи, що кореляція відбувається подібним чином вже більше сотні років.

Ключові фактори, які можуть впливати на ринки, — це зростання або спад економіки, та інфляція або дефляція. В кожен із цих періодів ефективність демонструвала різні стратегії і Даліо спробував їх об'єднати. За задумом, якщо якийсь із активів падає, то інші мають його підстраховувати.

Структура портфелю наступна:

- 40% довгострокові боргові облігації

- 15% середньострокові боргові облігації

- 30% акції

- 7,5% золото

- 7,5% сировинні товари

Попри простоту, цей портфель досить добре себе демонструє в кризові ситуації. Зокрема, аналітики розрахували, що якби він існував у 1929 році, індекс S&P 500 просів на 64,4%, All Weather втратив би лише 20,5%. А при просіданні широкого індексу у 1973 і 2002 роках всесезонний портфель взагалі демонстрував би позитивну динаміку.

Всесезонний портфель обганяв S&P 500 у період із 2008 до 2017 років. Щоправда, за нинішніх умов стрімкого росту ринку він відстає від широкого індексу.

Читайте також: Уоррен Баффет: гуру інвестування, який усе життя виправляє свої помилки

«Потрібно розуміти, що ринки змінюються. Одна і та ж тактика інвестицій не актуальна у всі часи. Зараз, наприклад, з'явилися криптовалюти, які також потрібно враховувати в інвестиційних стратегіях. Тому всесезонний портфель можна залучити лише частково, як приклад для наслідування», — переконаний Олександр Болтян.

Альфа-портфелі

Pure Alpha і Pure Alpha Major Markets за своєю структурою подібні, але у другому акцент робиться на більш ліквідні активи і він обережніше підходить до ринків, що розвиваються. Проте загалом до портфелів можуть входити акції, облігації, валюти, сировинні товари. Ключова відмінність від попереднього портфелю — це активне управління. Тут співвідношення між класами активів може постійно змінюватись, в залежності від ситуації на ринку.

Основу цих фондів, як правило, складають ETF, що орієнтуються на S&P 500, індекси фондових ринків інших країн, а також значну роль в портфелі відіграють дорогоцінні метали.

До 2019 року Pure Alpha демонстрував середню дохідність у 12%. Однак до коронакризи фонд не був готовий, втративши за рік 7,6%. І це на фоні зростання широкого індексу американського ринку на 13,5%.

Читайте також: Маргулан Сейсембаєв про успіх «дурного» портфеля і чому наявність розуму не гарантує заробіток

Як зізнався Даліо, інвестиційні портфелі було сформовано, виходячи зі стабільного стану економіки, і результат виявився «не таким, як хотілося б».

Даліо переводить Bridgewater на штучний інтелект

Падіння минулого року — не єдине на життєвому шляху Даліо. Критикували його, зокрема, в 2009 році, коли його Alpha не зреагували на швидке відновлення американського фондового ринку і суттєво програли широкому індексу.

Зараз Bridgewater готується до зниження ринків. Зокрема, фонд вдвічі зменшив свої інвестиції у індекс S&P 500 і почав переходити у захисні акції. Зокрема, збільшено вагу в портфелях Coca-Cola, Walmart, Procter & Gamble, Johnson & Johnson.

Важко прогнозувати, як покажуть себе інвестиції найближчим часом, але вийшовши із широкого індексу Даліо вже пропустив його осіннє ралі та нові історичні максимуми.

Не все так добре складається і у взаєминах Даліо з колективом Bridgewater, як можна подумати із його розповідей. Кілька співробітнків Bridgewater подали скарги на гнітючу атмосферу в компанії. Зокрема, йшлося в заявах, все, що відбувається в офісі, підлягає відео- та аудіозапису, мають місце випадки сексуального домагання та спроби зам'яти інциденти за допомогою тиску топ-менеджменту. Розголосу скандал набув коли про нього розповіла газета The New York Times.

Даліо тоді заявив, що журналісти видання «викривляють реальність» і навіть не спробували розібратись в тому, як працює компанія. Разом із тим мільярдер уже декілька років працює над ідеєю запровадження штучного інтелекту, який керуватиме компанією. Передбачається, що процеси надання щоденних завдань, найняття на роботу працівників та звільнення будуть автоматизовані.

Читайте також: Топ-10 брокерів, за допомогою яких можна купити акції на іноземних фондових біржах

Бажання звести роботу до алгоритмів може зіграти з Даліо злий жарт, знизивши креативність в роботі, про яку він говорив впродовж усього свого життя. Адже інвестиції — це не лише про механічні розрахунки, але й значною мірою про емоції та психологію.

Коментарі - 3