5 жовтня 2011

Останній раз був на сайті:

27 лютого 2026 о 10:37

-

ruslanromayev

56 років, Днепр

-

duke34

56 років, Киев

-

Mikhail6759

56 років

-

DiGek

Киев

-

Kyleta 12

Полтава

-

Romancho

42 року

- 20 грудня 2017, 12:08

«Тайны» проблемной задолженности украинских банков

Госрегуляторы, профильные банковские ассоциации, парламентарии, которые специализируются на банковском законодательстве, международные организации и даже кредитные аналитики некоторых рейтинговых агентств все уши прожужжали о том, насколько много в Украине проблемных кредитов. По дефолтным кредитам озвучиваются разные цифры: от 40 до 70%. Однако банковский сектор неоднороден, и более детальный анализ структуры портфелей показывает, что на самом деле есть с «десяток» крупных игроков, которые делают всю статистику системы и потом стоят скромно в стороне, наблюдая как на всех банкиров натягивают ярлык «плохой отрасли». Эпицентром плохой кредитной статистики остаются украинские госбанки и украинские банки с опосредованным участием в капитале правительства РФ.

Обработка любопытной статистики

Если брать официальную статистику НБУ, то на 1 ноября 2017 года доля неработающих кредитов без учета межбанка составляла 56,55%. Цифра смотрится устрашающе. Вряд ли за рубежом найдется инвестор, который захочет вкладывать в банковскую систему страны с такими параметрами. Однако, если проводить более глубокий анализ, разделив банки Украины на несколько групп, то можно прийти к интересным наблюдениям. Но для начала давайте разделим всю банковскую систему на группы по смысловым признакам. Тут я опущу все промежуточные расчеты и целую цепочку рассуждений, объяснив лишь зачем нам нужно было выделять те или иные группы банков, чтобы отойти от солдафонской концепции официальной статистики. Из общей системы нужно обязательно выделять отдельно:

— Приватбанк, поскольку это аномальное явление украинского рынка, порожденное просчетами в надзоре (в прошлом), и один из немногих банков в стране, больше 98% кредитов юрлицам которого зарезервированы. Также это единственный банк в стране, остающийся даже после национализации “to Big to fail” – слишком большим чтобы обанкротиться. На примере Приватбанка видно, что концепция существования банка-гиганта в Украине в рыночных условиях по сути провалилась, но сейчас его влияние на банковскую систему требует отдельного анализа. Также нужно помнить, что почти все его неработающие кредиты пришли в госсектор из частного сектора при известных обстоятельствах. Поэтому ПриватБанк сегодня – это скорее иллюстрация провала концепции функционирования в Украине «банка гиганта», чем просто госбанк с плохими активами.

— Обязательно нужно из системы выделять украинские банки с опосредованным участием в капитале правительства РФ. Во-первых, это де-факто госбанки, но принадлежащие правительству другой страны, их «управленческий движок» мало чем отличается от украинских госбанков, хотя и пространства для маневра у них в Украине гораздо меньше. Во-вторых, изучение разборок этих банков в украинских судах показало, что после введения против них санкций им стало сложнее выбить из заемщиков деньги. Знаковые решения судов, в которых украинские госкомпании не торопятся возвращать кредиты таким банкам из-за того что возвращенные средства могут пойти на «финансирование терроризма», стали не единичными. Т.е. образовалась некоторая группа с общими чертами кредитного риска и уязвимостью трансформации политических рисков в кредитные, что на нормальном рынке тоже можно считать аномальным явлением. Сюда я включил ПИБ, ВТБ и дочку Сбербанка РФ. Более мелкие банки с таким признаком сюда не вошли.

— Отдельного внимания заслуживают все те банки, которые нельзя отнести к украинским госбанкам, и которые не относятся к предыдущей категории. При анализе важно понимать, как именно себя чувствует та часть банковской системы, которую можно отнести к рыночной. Также есть смысл понаблюдать за кредитной статистикой группы украинских госбанков, то включая «Приватбанк», то исключая его из этой группы.

Интересный результат

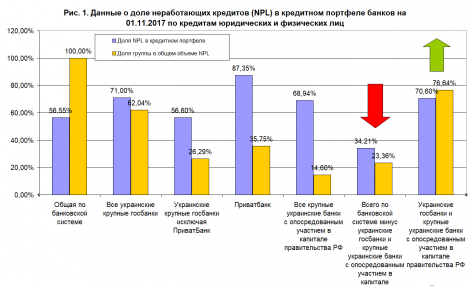

Если смотреть на обработанные данные НБУ на 01.11.2017, то большого кризиса для «рыночной» группы банков нет. Судите сами, часть неработающих кредитов в портфеле у этой группы составляла 34,21%, при том что сами NPL этих банков в общем объеме NPL всей системы составляли всего 23,36% или 137,14 млрд. грн. Самый большой «взнос» в дело банковского кризиса сделала группа украинских госбанков плюс банки с опосредованным участием в капитале правительства РФ. Доля NPL в кредитном портфеле этой группы составляла 70,60%, и именно эти банки принесли системе 77% всех NPL – в сумме это примерно 450 млрд. грн. неработающих кредитов, именно они нагнетают своими показателями ситуацию и остаются эпицентром плохой статистики.

Но шокирует другое. Как бы вы не пытались сравнивать долю NPL в кредитах, так выходит, что лучший показатель все равно остается у «рыночной» группы банков, из которой удалили всевозможные банки с участием в капитале государства. При этом, даже если сравнивать группу украинских госбанков без Привата, то у них доля NPL на 01.11.2017 составляла 56,6%. Получается, что группа банков, которая не имеет никакого отношения к правительству, поддерживает в 1,6-2,55 раза лучшее соотношение NPL к кредитам чем любая из групп (рис. 1).

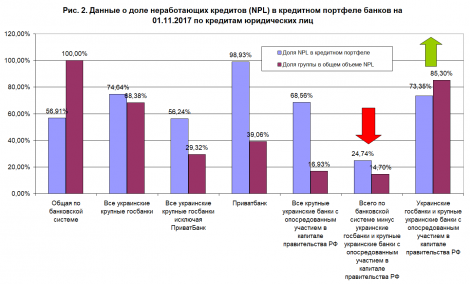

Для того, чтобы перепроверить наблюдения, аналогичная разбивка по группам была проведена и по кредитам юридических лиц. В этом варианте разбивки по группам «рыночные банки» смотрятся еще более выигрышно (рис. 2). Доля NPL в кредитах «рыночных» банков падает до 24,74%, и они уже более чем в 2 раза лучше чем украинские госбанки и почти в три раза лучше чем украинские госбанки плюс банки с опосредованным участием в капитале правительства РФ.

Кризис, который мы сами себе создали

Итак, рыночная среда в банковском бизнесе показала лучшие результаты чем госбанки. Модель госбанкинга в Украине фактически провалилась и требует очень серьезной реставрации, ее проблемы одной лишь реформой корпоративного управления не решить. Да, собственно, прежде чем проводить реформу корпоративного управления, не мешало бы, чтобы у этих банков было в наличии это самое управление. А пока госбанки остаются такими себе «заводиками» по переработке денег налогоплательщиков в мусор.

Ситуация с украинскими банками с опосредованным участиям в капитале правительства РФ еще более аномальна. Создавая все условия для уклонения обслуживания кредитов в этих банках, мы сами способствовали росту там проблемной задолженности. Правда, в случае с этими банками, как и с украинскими госбанками, рост резервов по кредитным операциям привел к значительному росту объема ликвидных активов на балансе этих банков и к необходимости повышать капитал за счет средств акционеров. В итоге в плюсах оказался украинский Минфин, ОВГЗ которого во время кредитного кризиса стали пользоваться большим спросом чем могли бы. Год-полтора такое положение дел могло бы устроить всех, но уже идет третий год, а деньги, которые могли бы кредитовать реальный сектор, лежат в ОВГЗ.

Бизнес-модель госбанков в Украине оказалась менее готовой к финансовому кризису, вероятно за счет «конвертации» политических рисков в кредитные, а также коррупционной составляющей. При этом, разница между госмоделью и рыночными банками по степени противодействия росту NPL колеблется в 1,5-3 раза, в зависимости от сегмента сравнения.

Плохо, что госбанки, занявшие громадный кусок украинского банковского рынка, остаются эпицентром плохой статистики по кредитным рискам, и это косвенно подтверждает неэффективность их работы. В 2018 году они опять попросят у Минфина денег на докапитализацию, опять получат ОВГЗ в капитал, которые отправят в резервы по кредитным операциям или покроют операционные убытки.

Группа рыночных банков уже практически преодолела кредитный кризис и имеет показатели, гораздо лучше средних по банковской системе. Я считаю, что уровень NPL в кредитном портфеле до 35% при эффективных ставках по кредитам на уровне 40% и выше – это вполне приемлемая ситуация. Плюс еще и в том, что у этой группы банков уровень доли NPL в кредитном портфеле юридических лиц ниже чем у физических лиц. Портфели кредитов населению, как правило, более продаваемые, а значит более ликвидные.

Из этого наблюдения следует любопытный вывод: украинская банковская система готова к приходу новых инвесторов именно в рыночный сегмент банкинга. Собственно, это уже давно сообразили Сергей Тигипко, активно скупающий банковские активы, Александр Ярославский, делающий на этом рынке первые шаги, и группа Альфа, недавно заполучившая нового инвестора в лице международного инвестфонда MSP Stiftung.

Реальность такова, что в Украине теперь функционирует как бы две банковские системы: большие госбанки плюс банки с опосредованным участием в капитале правительства РФ и рыночные банки (все остальные). Анализ статистики по NPL показывает, что экономика может рассчитывать на эффективную кредитную поддержку только «рыночных» банков, а госбанки пока что скорее остаются обузой для Министерства финансов, и соответственно для общества. И обузу эту в 2018 году государству, очевидно, придется подкормить, чтобы она не перешла в разряд проблемных и кормить усиленно как за счет вливания в капитал, таки за счет государственной клиентуры и прочих преференций. Чем больше кормят госбанки тем более актуальным становиться вопрос а нужны ли они Украине.

Виталий Шапран

Член исполкома УОФА

|

|

74

|

- 13:08 У лютому на готівковому валютному ринку середьодобовий дефіцит обвалився на 25%: чому населення почало активно продавати ВКВ

- 28.02.2026

- 12:04 Крипторинок обвалився після удару Ізраїлю по Ірану: $100 млн ліквідацій за 15 хвилин

- 09:01 НБУ витратив понад $800 млн за тиждень на підтримку гривні

- 27.02.2026

- 19:17 Податкова Південної Кореї випадково злила пароль від конфіскованої крипти й втратила $4,8 млн

- 18:50 Світові корпорації заморозили сотні мільярдів доларів готівкою: хто найбільше тримає грошей «під матрацом»

- 18:24 НБУ дав виробникам агротехніки більше часу на повернення валютної виручки

- 17:52 Курс валют: міжбанк, НБУ, обмінники

- 16:57 Tether заблокував понад $4 млрд у криптовалюті через незаконну діяльність власників активів

- 14:32 Долар США фіксує перше місячне зростання з жовтня 2025 року

- 10:13 Курс валют на п'ятницю: обмінники, банки, міжбанк

Коментарі - 5