- 14 червня 2015, 14:17

История одного кредита и «Кей-Коллект»

Добрый день, дамы и господа. В продолжение прошлых дискуссий о валютных кредитах, «честных» Банках и добросовестных вкладчиках, решил написать одну историю, в которой поучаствовал лично. Вся информация не от подруги племянника соседа, а из первых рук. Даже нашёл для такого дела несколько сканкопий на компьютере.

Итак, предыстория. После очередного подорожания аренды, мой коллега однажды посчитал, что не интересно платить «дяде» за аренду примерно столько же, сколько и по кредиту, но за свою квартиру, и решил купить небольшую однокомнатную.

Как исключение из правил, кредит решил брать в гривне, хоть и дороже. Для сотрудников в Укрсиббанке действительно были отдельные условия кредитования, которые я бы не назвал льготными. Ему согласовали 18% годовых на 20 лет, сумма 110 000 грн. Условия не супер, но платёж 1700 грн. при аренде аналогичной квартиры 2200 грн. не так уж и страшен, тем более доходы семьи позволяли, более 6000 грн. совокупно. Это было летом 2008 года.

И вот, примерно через год, ему предложили хорошую работу в не банковской сфере, вариант который он несколько месяцев ждал. Как добросовестный сотрудник, он почти за 2 месяца предупредил руководство, что планирует увольняться, поэтому хочет подтянуть все дела, подучить (если нужно) кого-то на своё место и культурно уволиться.

Какое-то время его не хотели отпускать, но потом согласились, намекнув, что вполне возможно ему повысят % ставку по кредиту. Я лично когда об этом узнал — удивился, т.к. знал очень много уволившихся сотрудников, которым условия кредитного договора не меняли.

Что ж, сказано — сделано, мой друг перешёл на новую работу, кредит продолжал погашать исправно. Однажды, в день «Ж» он получил Приз за 5 лет усердной работы в Европейском Банке — заказное письмо о повышении процентной ставки по кредиту до «рыночной», а точнее по формулировке до "действующей на момент повышения". Я когда прочитал — сразу и не поверил, тем более, что в декабре 2009 года, как и вообще в 2009 году, в Банке НЕ БЫЛО реально действующих ставок, кредиты вообще никому не выдавались!

Т.е. по такой «логике» можно было повысить и до 40%, или до 60%…

Итак, прошу письмо в студию.

(изображения можно открывать отдельно в большем размере)

«Вот оно че, Михалыч!» (с). Оказывается, что повысить процентную ставку в 1.7 раза это называется «захистити Ваші інтереси». "Захистити", Карл! Ещё и как! Если уж защищать, то качественно, хорошо так защищать, чтоб другим не повадно было. Знаете, я понимаю это как циничное издевательство над клиентом, и не как иначе. Возможно у кого-то будет другое мнение, жду комментарий Andrey_M :)

Мне это всё очень напоминает текущую ситуацию с ростом тарифов на ЖКХ. «С целью повышения качества предоставляемых услуг, мы решили повысить Вам тарифы на ВСЁ в среднем на 70%...». Очень похожая аналогия.

Платёж вырос больше чем на 1000 грн., что в условиях кризиса конечно же является заботой о клиентах… Ситуация получалась очень неприятная, потянуть такой платёж ему стало мало реально, тем более что супругу сократили с работы буквально за 3 мес. до этого. В общем, он решил подавать иск в суд, тем более что много знакомых юристов говорили о высоких шансах. И ещё такой маленький, но ОЧЕНЬ важный нюанс!

Сама возможность повышения % ставки по кредиту прописана не в самом Кредитном договоре, а в т.н. «Правилах», которые являются неотъемлемой частью кредитного договора. Эти Правила где-то страниц на 15, но вот только подписей сторон на них НЕТ, это раз. Не предусмотрено. Их можно скачать с официального сайта. И второе. Сама редакция этих самых правил несколько раз ИЗМЕНЯЛАСЬ, и если в первоначальной формулировке было написано, что возможно повышение % ставки в случае «потери основного места работы», то потом уже стало в случае «изменения места основной работы». Как говорят в Одессе, это две большие разницы!

Итак, суд. Вариантов то особо и не было. Перед этим были написаны запросы в областное управление НБУ и Комитет защиты прав потребителей. Чуда не произошло, НБУ не регулирует, а Комитет не защищает.

Примерно такой же ответ был получен и из Комитета, в стиле «бла-бла-бла, решайте вопросы согласно действующего законодательства».

Сам судебный процесс описывать не буду, это очень долго, скажу лишь, что в очередной раз убедился в «независимости» и «беспристрастности» наших судов… Дело удалось выиграть только в апелляции. При этом потратив несколько тысяч гривен на услуги адвокатов, миллионы нервных клеток и пару лет жизни, т.к. я смог потянуть только первоначальный этап. И когда говорят, что нужно «люстрировать» 25% судей, то становится смешно. Я бы и 25% не оставил на своих местах.

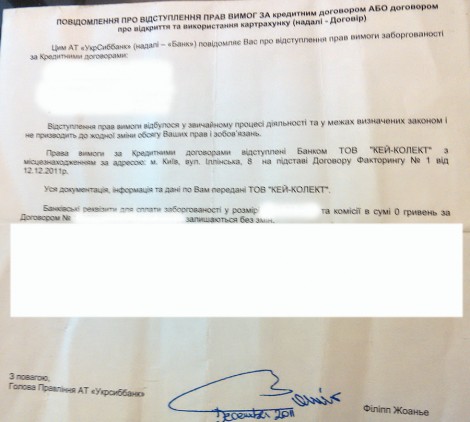

Итак о чём мы? Ах да, «Кей-Коллект». К чему это всё? А всё к тому, что на момент получения судебного решения на руки, мой друг уже получил очередное «письмо счастья» от «любимого» Банка…

И вот, когда мой друг, довольный и сияющий, отправился в исполнительную службу Украины, чтобы узнать, как же там его решение Суда, когда же ему вернут первоначальную процентную ставку по Кредиту, такой же довольный и сияющий сотрудник исполнительной службы ему радостно сообщил, что сделать они уже ничего не могут, потому как кредит уже передан другому юрлицу и не находится на балансе Банка, а соответственно и не может быть выполнено решение Суда.

Вот такой Джек-пот!

Теперь остановимся поподробнее на ООО «Кей-Коллект». Как помнит всезнающий Гугл, это предприятие было зарегистрировано в октябре 2011 года, по случайности с тем же юридическим адресом, что и ГО Укрсиббанка, и тоже совершенно случайно фактически находилось в том же здании этажом ниже.

Дальше — больше. В самом Банке вести какие-либо переговоры по кредиту категорически отказывались, мотивирую тем, что его договор продан в факторинговую компанию «Кей-Коллект». В факторинговой компании тоже информации не давали, только лишь то, что «погасить Вашу задолженность вы можете в любом отделении Банка по тем же реквизитам». А потом началось самое интересное.

Ему начали звонить сотрудники компании CCG (Кредит Коллекшн Груп) и требовать погашения кредита! Причём звонить настойчиво, по 3-4 раза в неделю, и утверждать, что именно их фирма имеет право вести переговоры с клиентом по вопросу погашения долга. В общем ситуация стала запутанной до маразма.

Начали разбираться. Оказалось, что в начале 2012 года Укрсиббанк продал, точнее переуступил по договору факторинга портфель «плохих» кредитов на сумму около 3 миллиарда гривен. Причём на официальный запрос, касательно «оплатило ли ООО „Кей-Коллект эту сделку?“ пришёл ответ, что по условиям договора, передача активов произошла с отсрочкой платежа. Всё по закону. Ну или почти...

(запрос известного адвоката по спорам с коллекторами и т.д. matsko.com.ua/gromkie-dela/tov-kej-kolekt-chi-porusheno-pravo/)

То есть получается, что Банк переуступил ОГРОМНЫЙ портфель кредитов, значительная часть из которых в валюте, компании, у которой нет соответствующей лицензии. Это как называется? Это по Закону?

В продолжение истории с кредитом, моему другу поступило „предложение, от которого нельзя отказаться“, а именно: погашение ВСЕЙ задолженности с дисконтом 30% при единоразовом платеже. Т.е. это: 1) тело кредита 2) начисленные проценты по повышенной ставке 3) все штрафные санкции, начисленные к тому времени. Как это не может показаться глупо, но он был вынужден согласиться, понимая, сколько займёт ещё времени и денег новый судебный процесс к уже другому ответчику. В итоге, квартиру он продал, и пришлось ещё занимать довольно немалую сумму денег, чтобы закрыть остаток.

Резюме этой истории.

1) Банк расформировал резервы на всю сумму проданных активов, получив прибыль за минусом налогов.

2) «Факторинговая» компания очень прилично заработала на марже покупка/погашение.

3) Коллекторская компания заработала за свои «услуги названивания» клиенту по нескольку раз в неделю в любое время суток.

4) Заёмщик заработал вырванные годы, имея на руках вступившее в силу решение Суда «Именем Украины», которое так и не смог реализовать, продал квартиру и влез в долги.

Ещё хочу добавить, что подобные ситуации имели место быть очень даже часто, и во многих банках. Это далеко не единичный случай. Ещё для примера, тот же Укрсиббанк повышал % ставку по кредитам на 2% если есть просрочка (видимо чтобы подбодрить заёмщика в условиях кризиса), и ещё на 3% если имущество не застраховано в аккредитованной компании. Таковы факты.

P.S. Пункт №3 на самом деле вызывает очень много вопросов. По неподтверждённой информации, но от людей, которым я доверяю, продажа портфеля прошла за 25% от суммы… Через некоторое время, когда французы разобрались полностью в ситуации, были уволены несколько руководителей высокого ранга, продвигавшие и курирующие этот проект.

|

|

174

|

- 19:17 Податкова Південної Кореї випадково злила пароль від конфіскованої крипти й втратила $4,8 млн

- 18:50 Світові корпорації заморозили сотні мільярдів доларів готівкою: хто найбільше тримає грошей «під матрацом»

- 18:24 НБУ дав виробникам агротехніки більше часу на повернення валютної виручки

- 17:52 Курс валют: міжбанк, НБУ, обмінники

- 16:57 Tether заблокував понад $4 млрд у криптовалюті через незаконну діяльність власників активів

- 14:32 Долар США фіксує перше місячне зростання з жовтня 2025 року

- 10:13 Курс валют на п'ятницю: обмінники, банки, міжбанк

- 09:00 Пенсії не вистачить? Все про індексацію 2026 та пенсійну реформу (відео)

- 26.02.2026

- 20:00 Головне за четвер: рейтинг стійкості, прогноз ЄББР та в Україну зайде польський банк

- 19:44 Deutsche Bank запустив стейблкоїн із прив'язкою до швейцарського франка

Коментарі - 32