- 8 січня 2019, 11:54

Магическая отметка $50 за баррель или почему прошлые данные все еще эффективны

Среди множества данных, дающих представлении о состоянии энергетического сектора США (дисконт на цены WTI в пермском бассейне, модернизации транспортной инфраструктуры, запасы и прогнозы производства от EIA) отчет ФРБ Далласа от 3 января стал «белой вороной». В документе говорится, что рост сектора значительно замедлился в четвертом квартале 2018. Причем источником негативных оценок стали отзывы менеджеров предприятий в сфере нефти и газа.

Индекс деловой активности в секторе – наиболее широкий показатель условий для ведения бизнеса, остался в положительной зоне, однако сократился с 43.3 пунктов в третьем до 2.3 в четвертом квартале. Индекс показывает квартальное изменение, и значение в 2.3 пункта говорит о том, что условия не изменились по сравнению предыдущим периодом. Данные четвертого квартала прерывают уверенный рост 10 предыдущих кварталов подряд. Причиной замедления стали проблемы с расширением активности среди разведывающих и добывающих компаний, и особенно фирм, обслуживающих нефтяные вышки.

Добыча нефти выросла девятый квартал подряд хоть и меньшими темпами. Об этом говорит соответствующий индекс, который снизился с 34.8 до 29.1 в четвертом квартале.

Индекс уровня загрузки мощностей компаний, обслуживающих нефтяные вышки, резко замедлил рост с 43 пункта до 1.6. То есть загрузка мощностей не изменилась по сравнению с предыдущим периодом. Индекс конечных цен для этих компаний снизился с 23.2 до 0, что говорит о прекращении роста спроса на услуги по обслуживанию в четвертом квартале. Это потянуло вниз и операционные доходы предприятий, что может подорвать планы по капитальным инвестициям.

Различные метрики спроса на труд у компаний в секторе также указали на снижение спроса, кроме изменения оплаты труда, которое оказалось положительным. Совокупные зарплаты и льготы увеличились, соответствующий индекс вырос с 23.5 до 32.9. Логично ожидать, что это окажет дополнительное давление на инвестиционные планы компаний.

Ожидания компаний относительно будущих условий для бизнеса впервые оказались негативными, индекс снизился с 57 до -10.2 пункта в четвертом квартале.

Если производители предъявили меньший спрос на услуги обслуживающих фирм и ввели меньше новых мощностей (как показывает данные отчета), в рамках простой следственно-причинной связи напрашивается вывод об их чувствительности к ценам. Падение цен в четвертом квартале с 72 до 45 долларов за баррель WTI вынудило производителей повременить с ростом мощностей. Важно понимать, что в 4 квартале прошлого года такой вывод было сделать затруднительно ввиду спекуляций вокруг замешательства ОПЕК с политикой производства, а также многочисленных сообщений, указывающих на стойкость сланцевых производителей к низким ценам, повышению рентабельности, модернизации трубопроводов и т.д. Время же показывает что обслуживающие нефтяную отрасль компании в США понесли основные потери от недавнего снижения цен, о чем собственно и докладывают, хоть в качестве и апостериорной информации.

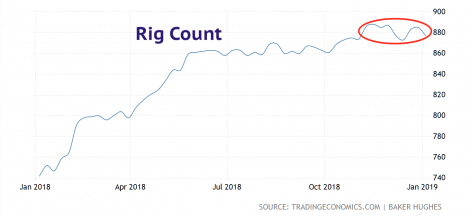

Накопление данных по буровой активности, в частности количества вводимых в производство новых буровых вышек позволяет сейчас сделать вывод, что ниже «магической отметки» $50, все еще находится территория рецессии для сланцевиков. Согласно данным BakerHughesбуровая активность в четвертом квартале, немного с опозданием, действительно нащупала верхний предел, после того как нефтяные цены потеряли устойчивость:

Сейчас уже с большей уверенностью можно утверждать, что порог рентабельности для большинства добывающих сланцевых компаний США находится в диапазоне около 45 — 50$ за баррель, поэтому фундаментальные сигналы вероятно укажут на необходимость подтянуть цену за WTIдо верхней границы. Однако рост все равно остается затруднен с точки зрения тупиковой ситуации в мировом предложении, осталось рассчитывать, что мягкая позиция мировых ЦБ, вернет инвесторов на фондовые рынки, а компании вновь сосредоточатся на воплощении планов по расширению выпуска, что поддержит спрос на энергоносители.

Артур Идиатулин, компания Tickmill UK

Наш конкурс Угадай NFP

|

|

15

|

- 18:10 Президент Польщі вдруге наклав вето на законопроєкт про криптовалюти

- 17:38 Курс долара та євро: НБУ, банки, обмінники

- 16:34 Біткоїн як геополітична зброя: США роблять ставку на BTC у протистоянні з Китаєм

- 15:41 Офіційний курс валют на середу: долар, євро, злотий

- 14:55 Швеція відкладає перехід на євро: уряд не бачить країну в єврозоні найближчими роками

- 14:02 НБУ знизив ставку: куди перекладати гроші — депозити чи ОВДП? (відео)

- 13:35 Стейблкойни стають популярнішими для зарплат і щоденних витрат — дослідження

- 11:53 Ребрендинг у Zcash, крипто-ETF у «червоній зоні»: за місяць інвестори вивели понад $4,7 млрд — що нового

- 10:31 Курс валют у вівторок: євро у банках подорожчало на 15 копійок

- 10:04 Ризики ШІ на фондовому ринку США загрожують статусу долара як «тихої гавані» — Deutsche Bank

Коментарі