- 4 січня 2019, 14:02

Парадоксы декабрьского NFP

В то время как Трамп приостановил работу правительства и многие департаменты ушли на отдых, министерство труда смогло отвоевать себе финансирование. Поэтому традиция собираться перед экранами с семьей в первую пятницу месяца, как вы понимаете, прервана не будет. Мы ждем трудовую статистику за декабрь.

Рынок предполагает следующие значения ключевых переменных:

Количество новых вакансий — +180 тысяч;

Темп роста оплаты труда – 0.3% MoM или 3.0% YoY (прошлый месяц 3.1% YoY);

Безработица 3.7%, без изменений по сравнению с ноябрем.

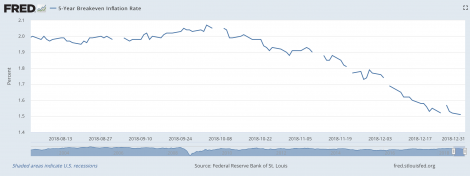

Американские рынки и доллар вновь ощущают сильное тяготение к фундаментальным данным, прежде всего к NFP просто потому, что в медвежьем рынке доверяют только фактам. С начала недели усилился перелив из рисковых активов в безопасные гавани (о чем я писал здесь). Главная причина — стремительное падения инфляционных ожиданий в США, именно рассчитанных через цену облигаций на рынке:

В условиях еще как минимум двух повышений ставок в 2019, стоимость облигаций может расти, если падает снижается компонент ожидаемой инфляции (т.е. растет реальная доходность).

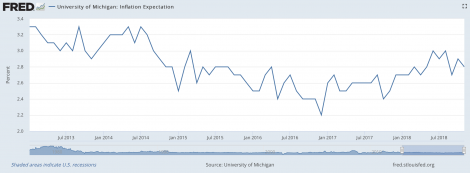

Однако ФРС больше заботит какую инфляцию ожидает население, и пока по всем основным метрикам, (PCE, CPI, U. Michigan Inflation Expectations), сохраняется умеренно положительный прогноз по инфляции.

При изучении инфляционных ожиданий важно понимать, что потребители – менее эффективная среда для распространения и усвоения информации, поэтому логично предполагать, что их инфляционные ожидания будут отставать. В свою очередь рынок страдает от действия положительной обратной связи, поэтому часто проявляет иррациональную реакцию.

В итоге мы имеем ситуацию, где рынок потерял веру в ФРС, убеждаясь в ее слепоте, в свою очередь Пауэлл сообщил в декабре, что ФРС возвращается к “data-dependence”, т.е. никаких действий на опережение, только реакция на данные. Таким образом обе стороны должны проявлять усиленный интерес к фундаментальным данным.

Порассуждаем о возможной реакции на данных. Данные в соответствии или выше прогнозов, по идее указывают на продолжение подъема, сулят благоприятные перспективы для доходности в экономике, а значит должны благоприятно отразиться на активах фондового рынка. Однако я считаю, что есть более весомый контраргумент в виде ФРС, которой солидный отчет позволит придерживаться курса ужесточения политики, что негативно для рынков. Поэтому в целом позитивное отношение к риску может спровоцировать даже негативный отчет по NFP.

Теперь рассуждения с точки зрения экономических механизмов. Слабый цифры Payrollsпо идеи должны прокладывать путь к следующей мысли – слабый рынок труда. Но это может быть не совсем верно, ведь в условиях почти полной занятости фирмам все труднее найти работников, поэтому низкий темп роста новых вакансий – следствие дефицита рабочей силы, а не отказа от расширения производства.

Взамен расширения рынка труда, возможно следует полностью переключиться на темп рост заработной платы в обосновании рыночной реакции, так как нехватка работников должна постепенно вести к росту их переговорной силы, т.е. повышению оплаты труда (именно постепенному, так как цены на труд отличаются наибольшей жесткостью (sticky prices).

Артур Идиатулин, компания Tickmill UK

|

|

0

|

- 18:10 Президент Польщі вдруге наклав вето на законопроєкт про криптовалюти

- 17:38 Курс долара та євро: НБУ, банки, обмінники

- 16:34 Біткоїн як геополітична зброя: США роблять ставку на BTC у протистоянні з Китаєм

- 15:41 Офіційний курс валют на середу: долар, євро, злотий

- 14:55 Швеція відкладає перехід на євро: уряд не бачить країну в єврозоні найближчими роками

- 14:02 НБУ знизив ставку: куди перекладати гроші — депозити чи ОВДП? (відео)

- 13:35 Стейблкойни стають популярнішими для зарплат і щоденних витрат — дослідження

- 11:53 Ребрендинг у Zcash, крипто-ETF у «червоній зоні»: за місяць інвестори вивели понад $4,7 млрд — що нового

- 10:31 Курс валют у вівторок: євро у банках подорожчало на 15 копійок

- 10:04 Ризики ШІ на фондовому ринку США загрожують статусу долара як «тихої гавані» — Deutsche Bank

Коментарі