- 19 грудня 2018, 12:37

Почему у нефтяного рынка нет перспектив к росту?

Нефтяные цены лишились вчера какой-либо опоры рухнув почти на 7%, причем универсальной команды для продаж в виде отчета, заявления или новости не поступало, загадочным образом произошла синхронная переоценка перспектив спроса или предложения.

Вывод о том, какая из фундаментальных сил привела к потере равновесия на рынке важно сделать хотя бы лишь потому, что он будет иметь разные последствия для других активов и сформирует профиль чувствительности рынка к определенным сигналам. Если есть опасения замедления потребления среди основных импортеров нефти, кажется разумным обратить внимание на перспективы их экономического роста. Действительно, развитие базовых трендов в экономических данных Китая напоминают экстренное торможение экономики, взять недавнее сокращение экспорта, импорта и производственной активности. Однако отвлекаясь от макроэкономических цифр, конкретные данные по импорту нефти, указывают на рекордный рост в ноябре – до 10.43 млн. баррелей в день. В годовом выражении рост составил 8.5%. А после встречи Трампа с Хи в Аргентине, китайские НПЗ возобновили закупки нефти и у американских поставщиков.

Таможенные данные Южной Кореи за ноябрь, показали, что страна не закупала три предыдущих месяца иранскую нефть, придерживаясь санкций США против Ирана. Позже США дали некоторым странам возможность возобновить покупки энергоресурсов у Ирана, однако как показывают данные Южная Корея не спешить это делать, ссылаясь на отсутствие страховки на транспортировку и другие проблемы. В планах крупнейшего потребителя Иранской нефти в Южной Корее, корпорации SKInnovation, возобновить прием иранских танкеров к середине января.

Замещение иранских баррелей, происходит через повышение закупок у главного поставщика – Саудовской Аравии. Южная Корея повысила спрос на ближневосточную нефть на 16.6% в годовом выражении. В целом объемы импорта нефти снизились на 1.6% по сравнению с аналогичным периодом в прошлом году, прежде всего из-за снижения спроса на иранскую нефть.

Японский импорт сырой нефти в ноябре, также превзошел ожидания несмотря на отрицательный рост ВВП, внося существенный вклад в увеличение совокупного объема импорта за прошлый месяц (12.5% в годовом выражении).

Компания FujiCo, один из главных японских потребителей нефти из Ирана планирует возобновить покупки в январе, включая конденсат. Представитель компании заявил, что иранские цены их вполне устраивают, поэтому страна вероятно останется в списке ключевых поставщиков. Однако закупки могут быть вновь приостановлены в марте, так как правительство должно продлить страхование грузовых судов на следующий финансовый год, а этом произойдет только первого апреля. Неопределенность спроса на нефть Японии, как видно, сосредоточена вокруг отношений с Ираном, в то время как общий потенциал потребления пока остается высоким.

Последние данные указывают на рост спроса на энергоносители в азиатском регионе поэтому сложно оправдать давление на цены дефицитом покупателей. Тенденции к снижению спроса определенно есть, однако расцвет их придется на следующий год, т.е. фундаментальным драйвером для снижения цен они могут стать лишь в следующем году, когда страны-импортеры начнут сокращать закупки.

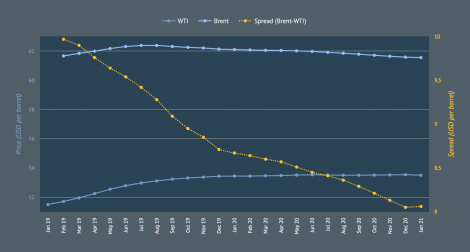

Следовательно, причину падения цен стоит искать в проблеме перепроизводства. Планируемое сокращение добычи Саудовской Аравией и Россией почти на 1.2 млн. баррелей плохо сработали как фундамент для лидирующих ожиданий ребалансировки и роста цен, так как есть сомнения как быстро и согласованно участники соглашения ограничат добычу. Последние данные EIAпоказали, что США перегнали Россию и Саудовскую Аравию в темпах производства (11.7 млн. б/д), получив таким образом энергетическую независимость и даже став нетто-экспортером нефти. Добыча нефти в РФ, ключевого игрока в глобальном нефтяном альянсе достигла 11.4 млн б/д в декабре, что слабо напоминает готовность к сокращению добычи.

Количество пробуренных скважин в Пермском бассейне и Нью-Мехико выросло на 238 до 4039. В торговом хабе в Мидленде, Техасе, нефть предлагают уже за менее чем $39 за баррель. В свете значительного переизбытка нефти в США, ограничение добычи странами ОПЕК и Россией становится невыгодным и малоэффективным, так как американские производители охотно заполнят высвободившийся спрос.

Наводнение рынка американскими баррелями пока что сдерживают возможности экспорта через океан, поэтому пока излишки будут скапливаться в портах Хьюстона и Корпус Кристи.

По данным EIA совокупный объем добычи США достигнет к концу 2019 года 17.4 млн. баррелей, а импорт нефти упадет до 320 тысяч баррелей, минимального уровня с 1949 года.

Кривая фьючерсов вновь перешло в состояние контанго, указывая на сильное перенасыщение на спот рынке:

В начале 2017 года, министр нефти Саудовской Аравии Аль-Фалих заявил, что снижение добычи в ответ на структурные сдвиги в предложении по большей части неэффективны. Королевство будет может делать «одномоментные корректировки в производстве», в ином случае предоставит определять цены свободному рынку.

Сейчас Саудовская Аравия сталкивается с вызовом похожим на ситуацию с 2014 годом. И если брать слова Аль-Фалиха за основу стратегии борьбы королевства за рынок, то цены обречены на дальнейшее снижение, ведь американские производители не собираются отступать.

|

|

0

|

- 18:10 Президент Польщі вдруге наклав вето на законопроєкт про криптовалюти

- 17:38 Курс долара та євро: НБУ, банки, обмінники

- 16:34 Біткоїн як геополітична зброя: США роблять ставку на BTC у протистоянні з Китаєм

- 15:41 Офіційний курс валют на середу: долар, євро, злотий

- 14:55 Швеція відкладає перехід на євро: уряд не бачить країну в єврозоні найближчими роками

- 14:02 НБУ знизив ставку: куди перекладати гроші — депозити чи ОВДП? (відео)

- 13:35 Стейблкойни стають популярнішими для зарплат і щоденних витрат — дослідження

- 11:53 Ребрендинг у Zcash, крипто-ETF у «червоній зоні»: за місяць інвестори вивели понад $4,7 млрд — що нового

- 10:31 Курс валют у вівторок: євро у банках подорожчало на 15 копійок

- 10:04 Ризики ШІ на фондовому ринку США загрожують статусу долара як «тихої гавані» — Deutsche Bank

Коментарі