- 1 жовтня 2018, 12:27

Канада на крючке. На очереди более крупная рыба?

Новость о том, что Канада будет включена в трёхстороннюю сделку NAFTA, позволит сегодня разыгрывать на рынке карту «благополучного конца» в затее Трампа. Информация действительно стала неожиданной, учитывая экономическую чувствительность Канады по оставшимся спорным вопросам. И если с «вассальной» Мексикой все было сразу ясно (какая тут может быть переговорная сила?), то Канада еще могла сопротивляться.

Защитные активы должны будут снизиться в цене, а активы развивающихся рынков заметят на себе более пристальное внимание иностранных инвесторов. Это касается в том числе и рубля, который технически отыграл медвежий отскок с 65.30, и теперь может продолжить наступление.

Что касается деталей сделки с Канадой, то Трамп добился ограничения экспорта автомобилей из Канады в США и повышения квот на продажу американского молока в Канаде. Медийный вопрос, скорей всего был закрыт в пользу Канадской стороны.

Канадский доллар подскочил против американского оппонента на 0.5%. Однако признаки успешного завершения переговоров были заметны еще в пятницу, когда USDCAD показывал аномальное снижение.

По европейской валюте пока растет давление покупателей, преимущественно из-за конфронтации между ЕС и популистами в Италии. Премьер Сальвини занял еще более жесткую позицию субботу, заявив, что не собирается считаться с директивами ЕС по фискальным целям. Напомню, что бюджетный план Италии на 2019 год включает дефицит в размере 2.4% от ВВП, что потенциально означает увеличение госдолга выше 131% от ВВП. Согласно общим правилам ЕС относительно фискальной дисциплины, структурных дефицит стран-членов ЕС не может превышать 3%, но при условии, что страна имеет низкое отношение долга к ВВП. Предыдущее правительство Италии предлагало ограничить бюджетный дефицит на 0.8% от ВВП.

Доходность итальянских 10-летних облигаций выросла на 2.2% в понедельник до 3.2%.

На мой взгляд компромисс будет достигнут, в связи с чем продавать евро на рисках стабильности ЕС нужно весьма осторожно, нацеливаясь на укрепление евро после хороших продаж на прошлой неделе.

Между тем, со стороны американских банков растет пессимизм относительно обострения торгового спора между Китаем и США. По их мнению, текущее состояние фондового рынка США закладывает завышенные ожидания прибылей американских компаний, в которых вскоре начнет прослеживаться последствия торгового спора. Последним из банков, который кардинально пересмотрел прогноз относительно перспектив доходности стал JP Morgan. Новый базовый сценарий, который он предлагает, является введение 25% тарифов на весь китайский экспорт США в 2019 году.

Полномасштабная торговая война по мнению аналитиков JP Morgan приведет к умеренным потерям в китайской экономике, но только если власти сохранят монетарную и фискальную поддержку. В свою очередь, это будет сопровождаться более сильным обесценением юаня, чем этого ожидает Уолл Стрит. Американская экономика пострадает значительно меньше, которая как ожидается потеряет на торговой войне 0.2% от роста ВВП и увеличении базовой инфляции на 0.3%

Как результат движения на фондовом рынке будут отражать ребалансировку портфолио, где больший вес будет придаваться компаниям, более защищенным от эффектов внешней торговле и нацеленных преимущественно на внутреннее потребление. Компании, ориентирующиеся на экспорт, пострадают больше всего, что в принципе можно ожидать из дефляции цен на сельскохозяйственную продукции уже попавшую под тарифы со стороны Китая.

Примечательно, что с приближением конца третьего квартала пессимизм растет и со стороны менеджмента компаний: из 98 компаний S&P 500, опубликовавших прогноз прибыли на акцию за третий квартал, 74 из них дали негативные ориентиры. Данная тенденция продолжается уже три квартала подряд:

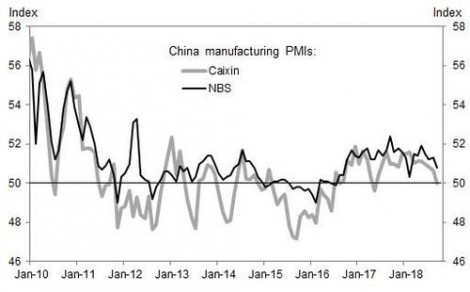

Показатели активности в производственном секторе (PMI) вышедшие в воскресенье стали очередным свидетельством в пользу нарастающего упадка в китайской экономике. Официальный показатель составил в августе 50.8 пунктов при прогнозе в 51.2 (основной вклад со стороны строительства), показатель от агентства Caixin составил 50 пунктов, т.е. границы ниже которой начинают формироваться отрицательные ожидания. Заглядывая в детали по официальному показателю, видим следующую картину: индекс производственного сектора остался умеренным на уровне 53.0, индекс торговли упал с 49.4 до 48.0 пунктов. Инфляционные ожидания выросли на 1.1 пункт до 59.8, а индекс занятости снизился до 48.3 пунктов.

Согласно Caixin фаза расширения экономики, которая продолжалась 15 месяцев, т.е. с мая 2017 года, возможно подошла к концу. Показатель Caixin также интересен тем, что в его расчет преимущественно включается небольшие фирмы без государственного участия — как следствие его снижение оказалось более сильным.

Китайский юань продолжает медленно ослабевать, как неизбежное следствие мер властей по стимулированию экономики. Чтобы там не заявляли официальные лица, относительно нейтральности обменного курса по отношению к тарифной войне, его снижение обусловлено повышенными темпами роста денежного предложения. Учитывая его тесную связь с ценой на золото, рост аппетита к риску на мой взгляд, стоит рассмотреть продажи золота с уровня 1990 с целью повторного теста минимумов на уровне $1170 -$1165.

|

|

0

|

- 18:10 Президент Польщі вдруге наклав вето на законопроєкт про криптовалюти

- 17:38 Курс долара та євро: НБУ, банки, обмінники

- 16:34 Біткоїн як геополітична зброя: США роблять ставку на BTC у протистоянні з Китаєм

- 15:41 Офіційний курс валют на середу: долар, євро, злотий

- 14:55 Швеція відкладає перехід на євро: уряд не бачить країну в єврозоні найближчими роками

- 14:02 НБУ знизив ставку: куди перекладати гроші — депозити чи ОВДП? (відео)

- 13:35 Стейблкойни стають популярнішими для зарплат і щоденних витрат — дослідження

- 11:53 Ребрендинг у Zcash, крипто-ETF у «червоній зоні»: за місяць інвестори вивели понад $4,7 млрд — що нового

- 10:31 Курс валют у вівторок: євро у банках подорожчало на 15 копійок

- 10:04 Ризики ШІ на фондовому ринку США загрожують статусу долара як «тихої гавані» — Deutsche Bank

Коментарі