5 лютого 2015

Последний раз был на сайте:

1 березня 2026 о 00:18

-

Studen3

56 років, Житомир

-

Vadossssss

124 року, Черкассы

-

Максим Мехов

45 років, Херсон

-

unknown unknown

Киев

-

Wladwest UA

56 років

-

k00010

56 років, Киев

-

Патріот України

50 років, Львів

- 16 липня 2020, 21:23

Когда покупать акции?

Пошла очередная волна пропаганды от всяких модных блогеров «покупайте акции на долгосрок, будет вам пенсия». «Коррекции роли не играют, так как рынок всегда растет.» Часто это пропагандируют молодые люди и девушки до 30лет с минимальным опытом в данной сфере, всякие советники, так же с сомнительным опытом ( хотя бы в силу возраста), в общем, одни новички советуют другим покупать рынок на нынешних уровнях на долгосрок.

При этом, матерые инвесторы, тот же Баффет, копят кэш и не спешат скупать акции. Кто-то тут явно ошибается.

У Баффета есть главный показатель для оценки перегретости рынка: отношение капитализации акций к ВВП США.

Действительно, если посмотреть на отношение Доу к ВВП акции сейчас очень дороги:

Вблизи этих уровней возрастает вероятность значительных коррекций и обвалов, и длится они могут довольно долго, 10 лет и больше.

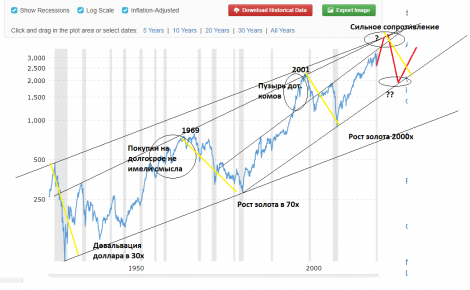

Еще интересный график: SPX с учетом инфляции

На долгосроке обязательно нужно учитывать инфляцию, иначе, информация о прошлом будет сильно искаженна.

Что тут интересного? График движется в восходящем канале, при подходе к линии сопротивления возникают крупные коррекции, и, с учетом инфляции, они могут длится очень долго. Например, купившие акции на пике пузыря 1929 только вернули свои деньги через 30 лет. (без учета дивидентов, если они вообще были в те кризисные годы). Не лучше дела были в 60е годы, на прежние уровни цены вернулись лишь в 90х. В общем, если кто-то умудрится накупить акций на самых пиках есть большая вероятность, что ждать возврата своих денег ему придется десятилетия, как раз к пенсии. Сомнительная инвестиция.

На графике видно, что запас хода вверх еще есть. Рост на 10-20% очень вероятен, но потом можем увидеть значительные распродажи, -50% и больше, печать денег может поднять акции довольно быстро вверх, но это могут быть совсем не те же деньги.

Еще наблюдение: все три значительных медвежьих рынка за 100 лет сопровождались ростом золота. Получается, в такие кризисы лучше быть в золоте, и уже потом, после снижения рынка, выходить в акции, это гораздо лучшая стратегия для накопления денег на пенсию. ( так было раньше).

|

|

225

|

- 12:04 Крипторинок обвалився після удару Ізраїлю по Ірану: $100 млн ліквідацій за 15 хвилин

- 09:01 НБУ витратив понад $800 млн за тиждень на підтримку гривні

- 27.02.2026

- 19:17 Податкова Південної Кореї випадково злила пароль від конфіскованої крипти й втратила $4,8 млн

- 18:50 Світові корпорації заморозили сотні мільярдів доларів готівкою: хто найбільше тримає грошей «під матрацом»

- 18:24 НБУ дав виробникам агротехніки більше часу на повернення валютної виручки

- 17:52 Курс валют: міжбанк, НБУ, обмінники

- 16:57 Tether заблокував понад $4 млрд у криптовалюті через незаконну діяльність власників активів

- 14:32 Долар США фіксує перше місячне зростання з жовтня 2025 року

- 10:13 Курс валют на п'ятницю: обмінники, банки, міжбанк

- 09:00 Пенсії не вистачить? Все про індексацію 2026 та пенсійну реформу (відео)

Коментарі - 17