Головна новина вихідних — замах на кандидата у президенти США Д. Трампа. Суботній замах на Дональда Трампа створює передумови для сплеску волатильності на світових фінансових ринках у понеділок. Ситуація може ще більше посилитися низькою ліквідністю, тому що ринки Японії будуть закриті у зв'язку з національним святом (День моря). Першою реакцією ринку на замах на Дональда Трампа стане посилення попиту на традиційні захисні активи, а також активи, які стануть бенефіціарами його перемоги на виборах президента США. Такими є поточні очікування ринкових експертів, які вже встигли відреагувати на суботні події в Пенсільванії.

Аналітичні дані експертів Forex Club від 15.07.2024

Якщо замах на Трампа справді підвищить його шанси на перемогу на виборах президента США, то надалі долар отримає підтримку, а трежеріс, навпаки, опиняться під тиском. Це стане наслідком того, що Трамп є прихильником м'якої фіскальної політики та високих мит на імпорт, вважають аналітики, на яких посилається Bloomberg.

Порівняння процентної прибутковості золота (біла крива) та індекс повної прибутковості держоблігацій США (блакитна крива) Bloomberg.

З технічної точки зору золото в консолідації (графічна фігура «Прапор»), що свідчить про ймовірніше зростання активу, ніж про його падіння. При пробої опору вище 2418, метою стане рівень 2500+

.png)

'ючерси на нафту Brent та WTI закрили зниженням перший з останніх п'яти тижнів, втративши 1,74% і 1,14% відповідно. Приводом для корекції став прогрес у переговорах про перемир'я між Ізраїлем та ХАМАС, який переважив такий позитивний фактор, як збільшення попиту на сиру нафту в США.

У п'ятницю президент країни Джо Байден повідомив, що сторони конфлікту узгодили загальні умови плану щодо припинення вогню. Раніше цього тижня радник президента США з національної безпеки Джейк Салліван також наголосив на прогресі в цьому напрямку, але дав зрозуміти, що навряд чи це відбудеться найближчим часом. Будь-які перспективи геополітичної розрядки на Близькому Сході очевидно є негативним фактором для цін на нафту.

.png)

З технічної точки зору нафта, як і раніше, знаходиться в діапазоні та її поточні рівні 79−86. Найімовірніше рух як вгору, так і вниз у рамках даного діапазону збережеться. Для руху вгору служитимуть дані щодо запасів. Як мінімум, дані новини стримуватимуть падіння.

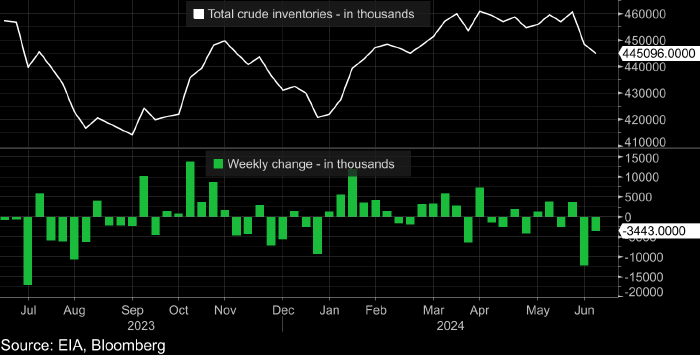

У середу Міненерго США повідомило, що на тижні до 5 липня комерційні запаси сирої нафти в країні знизилися на 3,443 млн. барелів, опустившись до найнижчого рівня з 15 березня. Крім того, індикатори попиту на авіапаливо та бензин показали зростання на тлі сезону відпусток.

Комерційні запаси сирої нафти США (угорі, у тис. барелів) та його тижневе зміна (унизу, у тис. барелей). Дані: Міненерго США, джерело: Bloomberg

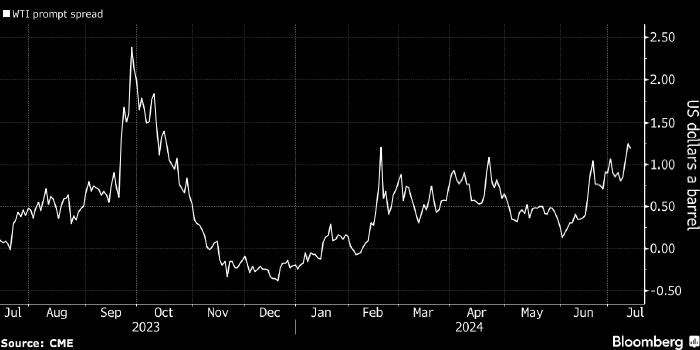

Ще одним показником сили ринку є її внутрішня структура: беквордація в найближчих ф'ючерсах на нафту WTI збільшилася до $1,2 за барель, що є найвищим показником з жовтня.

Джерело: Bloomberg

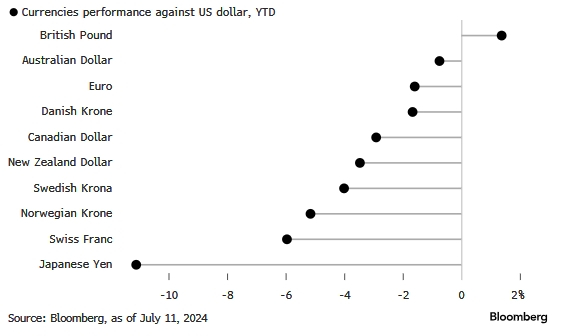

Оптимізм навколо нового лейбористського уряду контрастує з політичною невизначеністю у Франції та США. А покращення перспектив економічного зростання стримує очікування щодо зниження відсоткових ставок, тоді як інші країни схиляються до пом'якшення політики. Найбільший банк Великобританії переглянув прогноз, коли Банк Англії почне знижувати ставки. За даними про позиціювання CFTC на зростання пари коштує понад $5 млрд.

Інвестори сподіваються, що уряд прем'єр-міністра Кіра Стармера покладе край рокам турбулентності в британській політиці, яка призвела до рекордно низького рівня фунта у вересні 2022 року.

Фунт із технічної точки зору зберігається в діапазоні 1,20−1,33.

.png)

За словами Брукс із XTB, валюта може піднятися до $1.40 цього року — набагато оптимістичніший прогноз, ніж верхній прогноз $1.32 до кінця року в опитуванні Bloomberg. Експерт пояснює це тим, що у Великобританії вищі відсоткові ставки, ніж США. З урахуванням інфляції інвестори розглядають фунт у рамках стратегії carry.

У четвер фунт отримав додаткову підтримку, оскільки уповільнення інфляції в США спонукало спекуляції про те, що Федеральна резервна система знизить ставки раніше, ніж Банк Англії. Дані Великобританії, опубліковані того ж дня, показали, що економіка в травні зростала вдвічі швидше, ніж очікувалося — хороша новина для Стармера менш ніж через тиждень після вступу на посаду.

Головним ризиком для покупців пари можуть стати новини щодо інфляції, які вийдуть у середу. Ознаки значного уповільнення інфляції, які посилюють аргументи на користь зниження ставок, «можуть завдати удару по настроях щодо фунта», — сказав Валентин Марінов, голова відділу досліджень валют Б-10.

Однак щодо долара США, то тут може бути не все так однозначно. За словами Дарага Махера з HSBC Securities, зміцнення долара США буде стійким, навіть якщо Федеральна резервна система почне знижувати відсоткові ставки пізніше цього року. Експерт вважає, що курс долара до кінця 2025 року буде приблизно таким, як зараз, сказав він в інтерв'ю у четвер, 11 липня. HSBC очікує, що економіка США продовжить випереджати конкуруючі країни, а перевага щодо прибутковості казначейських облігацій збережеться, навіть якщо ФРС, як очікується, почне знижувати ставки ближче до кінця поточного року.

Аналітик прогнозує, що індекс долара завершить 2025 рік на позначці 105 пунктів, порівняно з поточним значенням 104,5 пункту. Він також очікує помірного зростання долара США по відношенню до євро та фунта у найближчі місяці.

Динаміка валютних курсів щодо долара США, з початку року

.png)

З технічної точки зору індекс може опуститися в область 102,5. При подальшому зниженні наступна мета 101.

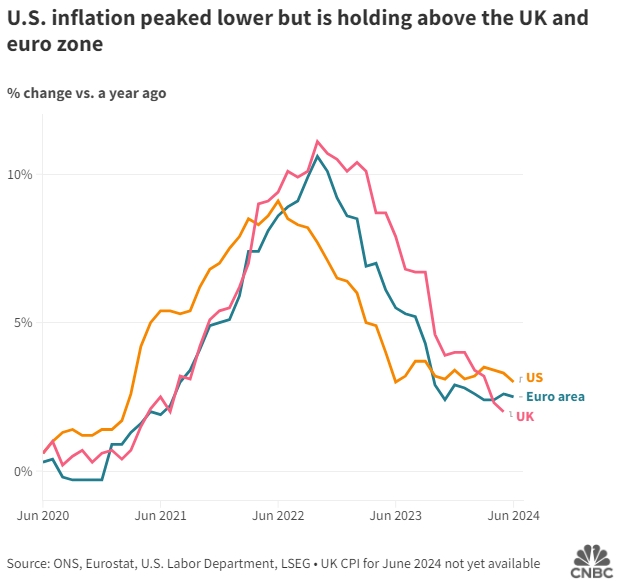

Ринки тепер твердо очікують вересневого зниження процентної ставки в США, але Федеральна резервна система має вагомі причини утриматися, вважає економіст Карл Вайнберг. Котирування на грошовому ринку на зниження ставки на осінньому засіданні ФРС зросли з 70% до більш ніж 90% у четвер, за даними LSEG, після публікації м'якшого, ніж очікувалося, індексу споживчих цін.

Голова ФРС Джером Пауелл вже зміцнив очікування такого кроку, коли раніше цього тижня заявив, що існують ризики надто довгого утримання відсоткових ставок на високому рівні, що аналітики розцінили як «помірну голубину позицію».

Для підтвердження даних очікувань необхідно дочекатися даних індексу споживчих цін двічі. Наступне засідання ФРС відбудеться наприкінці липня, на якому ринки оцінюють можливість зниження ставки лише в 5%.

Незважаючи на те, що інфляція в США знизилася, вона все одно вища ніж у ЄС. Це вказує на те, що швидкість і час ухвалення рішення щодо процентної ставки США уповільнюється і не факт, що зниження ставки у вересні відбудеться, як зараз очікують багато інвесторів.

Індекс S&P500 (ES) продовжує оновлювати максимуми і з погляду технічного аналізу ніяких розбіжностей поки немає. Тобто схильність до подальшого зростання зберігається.

.png)

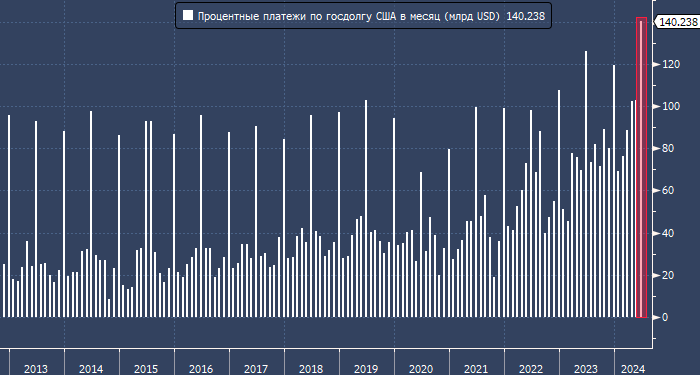

Додатковим ризиком для продовження зростання індексів США, крім утримання ставки ФРС на поточних високих рівнях, є держборг США.

У четвер Мінфін США опублікував дані щодо виконання федерального бюджету країни у червні. Його дефіцит не тільки скоротився до $66 млрд з $347,1 млрд у травні, але й виявився помітно нижчим за консенсус-прогноз на рівні $76,1 млрд. Завдяки цьому сукупний дефіцит бюджету США з початку 2024 року досяг $1,268 трлн, що помітно нижче за аналогічний показник 2023 року на рівні $1,393 трлн (-9% р/р). Проте глибше вивчення цифр малює тривожну для Вашингтона картину.

У червні США витратили $140 млрд на виплату відсотків за держборгом, що стало рекордним значенням за всю історію. Сукупний показник з початку 2024 року зріс до $868 млрд, а за підсумками всього року він може сягнути $1,15 трлн.

Матеріал підготовлено Forex Club.

Попередження про ризики: Торгівля фінансовими інструментами є ризикованим заняттям і може принести не лише прибуток, а й збитки. Розмір можливих втрат обмежений сумою залишку на торговому рахунку.

Коментарі