Курс долара, як і раніше, нижчий за багаторічні максимуми, зафіксовані минулого року і компанії намагаються визначити: це останній стрибок, який означає повернення до хворобливих наслідків валютного курсу, або ж це означає завершення ралі. Долар виріс у четвер, і багато представників Уолл-стріт очікують, що валюта продовжить зміцнюватися доти, доки американська економіка, річні темпи якої, згідно з ФРБ Атланти, досягають майже 5%, залишатиметься стійкою.

Аналітичні дані експертів Forex Club від 19.09.2023

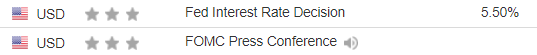

У середу на поточному тижні ФРС опублікує дані про процентну ставку і залежно від коментарів, буде зрозуміло, чого чекати від долара США до кінця року.

Попередньо більшість аналітиків схиляються до того, що долар зміцнюватиметься й надалі. За даними FactSet станом на 30 серпня, які включають 98% компаній S&P 500, підприємства, які отримують більше половини виручки за межами США, очікують зниження доходів у другому кварталі на 18%. І, навпаки, компанії, в яких більше половини продажів припадає на США, готові зафіксувати зростання доходів на 4%. Кампанія Федеральної резервної системи боротьби з інфляцією за рахунок підвищення відсоткових ставок сприяла зміцненню долара минулого року.

В останні тижні серед інвесторів зростає впевненість у м'якій посадці американської економіки, що надає ще одного імпульсу. Слабкі економічні дані у Європі та Азії також підтримують долар.

Вілсон, головний інвестиційний директор Morgan Stanley та головний стратег з акцій США, перерахував довгий список причин, через які він насторожено ставиться до поточного ринку. Він вказав на опитування виробничих і кредитних фахівців, що сигналізують про економічний спад, що насувається, гнітючі перспективи зростання доходів і прибутків, а також про те, що багатьом компаніям доведеться рефінансувати борги під вищі відсоткові ставки протягом наступних кількох років.

Вілсон також послався на історично низьку якість доходів і заявив, що великі витрати на штучний інтелект сьогодні можуть принести майбутні вигоди лише меншості підприємств. Більше того, він попередив, що недавнє підвищення цін на енергоносії може призвести до того, що споживачі, багато з яких щосили намагаються дозволити собі завищену вартість життя і більші щомісячні платежі за кредитними картками, автокредитами та іпотечними кредитами, подолають критичний момент.

З технічної точки зору індекс SiP500 може реалізувати 2 сценарії: за умови коментарів або натяків на паузу в подальшому підвищенні ставки ФРС, ціна подолає опір 4500 з метою оновлення максимуму 4700+. Або навпаки, у разі подальшої схильності ФРС до продовження жорсткої грошово-кредитної політики ціна, скоріш за все, подолє підтримку 4200 і нижче.

Народний банк Китаю (НБК) заявив, що з 15 вересня знизить норму резервних вимог (RRR) для всіх банків, за винятком тих, що запровадили норму резервування на рівні 5%, на 25 базисних пунктів. Середньозважений RRR для банків після скорочення становитиме 7,4%. Аналітики очікували, що центральний банк зробить додаткові кроки для пом'якшення політики, зокрема шляхом коригування RRR.

Востаннє НБК знижував RRR на 25 базисних пунктів для більшості банків у березні. Зниження цього коефіцієнта вивільняє дешеві довгострокові кошти для банків, дозволяючи їм видавати більше кредитів підприємствам та споживачам. Уряд встановив досить консервативний цільовий показник економічного зростання на рівні близько 5% цього року, який, як очікують економісти, Пекін виконає.

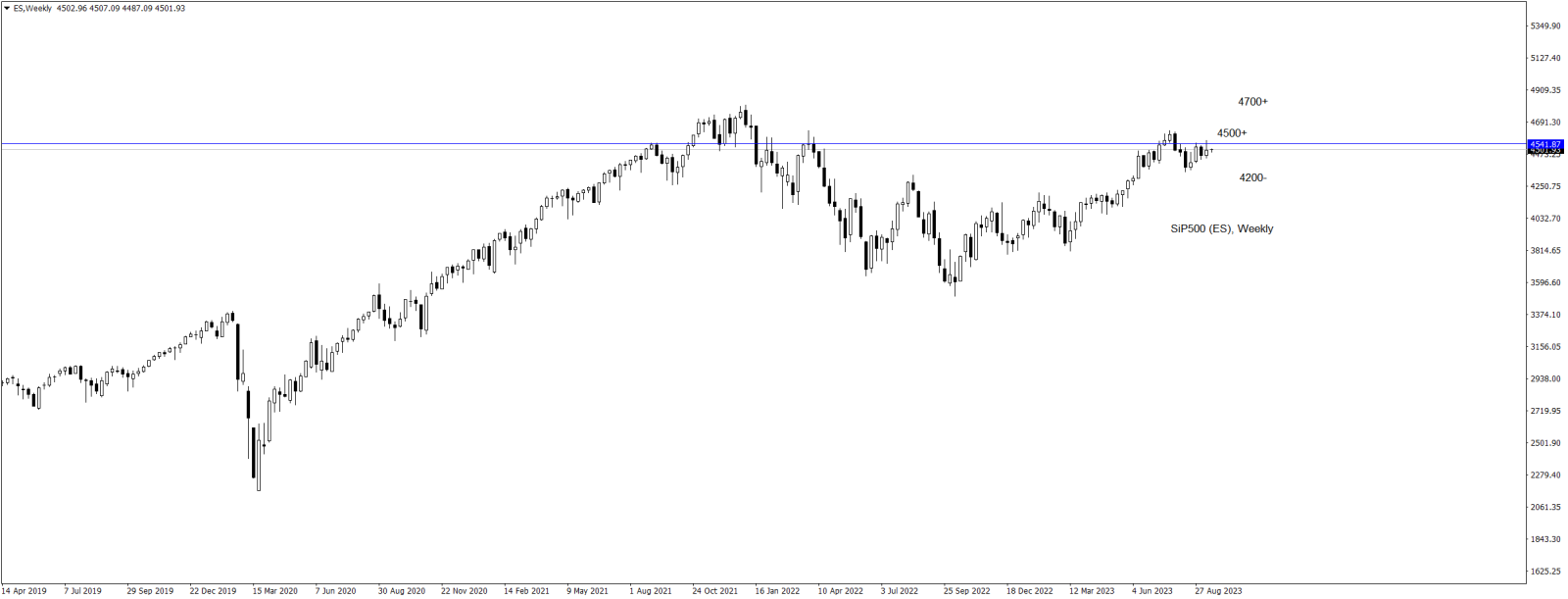

Китай: відсоткова зміна обсягу промислового виробництва (зеленим) та роздрібного продажу (червоним) по місяцях у % р/р.

Темпи відновлення економіки Китаю прискорилися в серпні: з опублікованих даних випливає, що промислове виробництво та роздрібні продажі в країні зросли минулого місяця на 4,5% і 4,6% р/р. Це помітно вище і показників липня, і консенсус-прогнозу економістів.

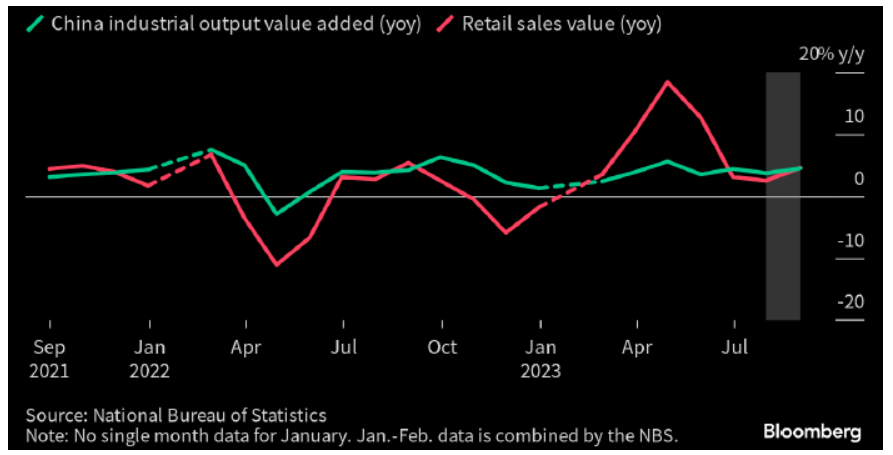

Зміцнення долара не може не позначатися на валютному ринку. Хедж-фонди і спекулянти, як і раніше, мають великі довгі позиції щодо євро, різниця у відсоткових ставках гратиме проти нього — особливо щодо ієни та долара — а порівняльні економічні перспективи Єврозони — похмурі, особливо порівняно зі США. Останні дані Комісії з торгівлі товарними ф'ючерсами показують, що фонди скоротили свою чисту довгу позицію в євро до семимісячного мінімуму в 136 000 контрактів, але це ще суттєва ставка у розмірі 18 мільярдів доларів на зміцнення євро. Вона велика за історичними мірками та враховуючи зниження привабливості курсу євро порівняно з аналогічними валютами, найближчими тижнями вона, ймовірно, урізатиметься ще більше.

З технічного погляду падіння євро обґрунтоване. Після виходу з висхідного каналу метою ціни стають рівні підтримки в області 1,05−1,03.

Враховуючи протилежні перспективи грошово-кредитної політики — якраз у той момент, коли ЄЦБ сигналізує про закінчення своєї програми жорсткості, Банк Японії набирає обертів. Аналітики Deutsche Bank тепер очікують, що Банк Японії припинить свою політику «контролю кривої прибутковості» у жовтні, а не у квітні 2024 року, і що політика негативних процентних ставок у Японії закінчиться у січні 2024 року, майже на цілий рік раніше, ніж очікувалося раніше. Євро може впасти більше до ієни, ніж до долара, хоча розбіжність між США і Єврозоною приверне більше уваги.

Засідання Банку Японії з питань політики у п'ятницю буде головною подією тижня в Азії після того, як голова Банку Кадзуо Уеда породив чутки про швидкий відхід від ультрам'якої політики. Нещодавній період зниження зарплат у Японії та цін на нерухомість також може пом'якшитися та відсунути Банк Японії ще далі від його мети щодо інфляції; аргументи на користь посилення політики Банку Японії досі не дуже сильні. Вей-Лян Чанг, валютний та кредитний стратег DBS Bank, сказав, що учасники ринку очікують, що Банк Японії може дати рекомендації про те, коли його політику негативних процентних ставок буде скасовано, та про подальший шлях підвищення ставок.

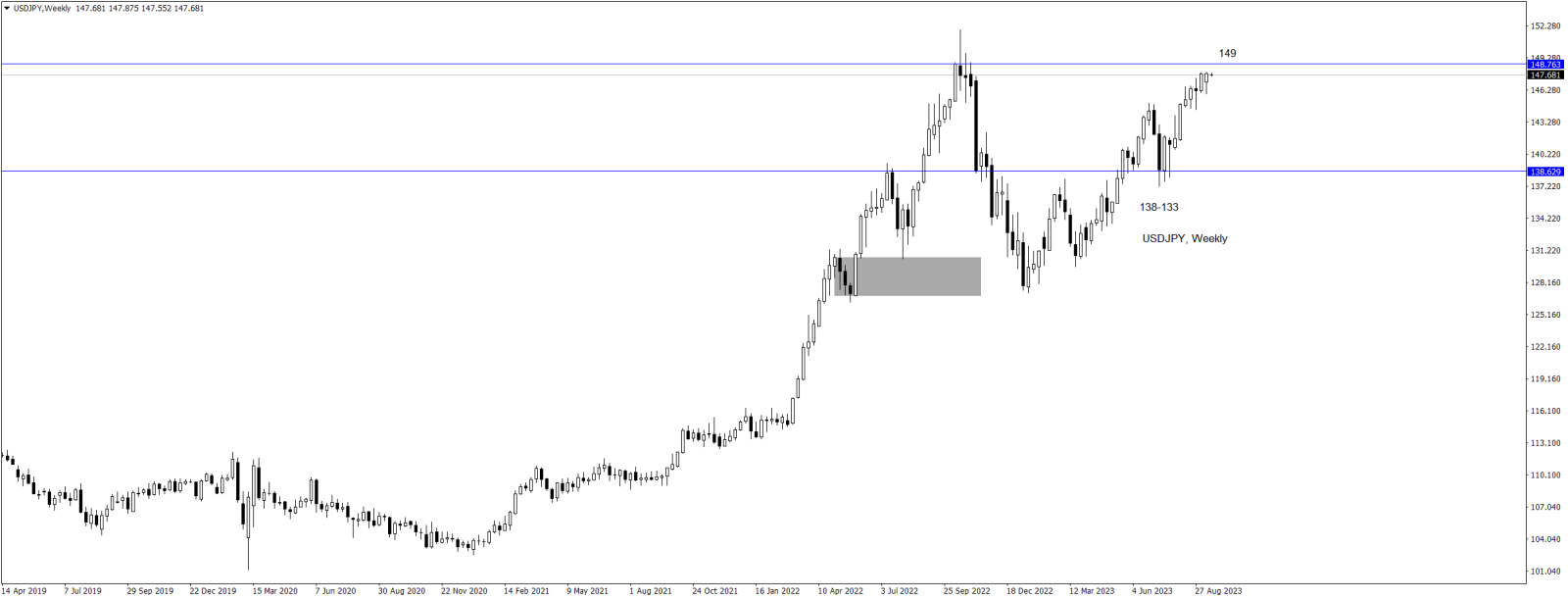

З технічної точки зору пара схильна до корекції в області максимуму 149−151 з метою 138−133.

Ринок збалансував побоювання щодо пропозиції в Лівії та скорочення видобутку ОПЕК+ із глобальними макроекономічними перешкодами.

Організація країн-експортерів нафти (ОПЕК) дотримувалася своїх прогнозів щодо сталого зростання світового попиту на нафту у 2023 та 2024 роках, посилаючись на ознаки того, що справи у найбільших економіках йдуть краще, ніж очікувалося, незважаючи на різні перешкоди, такі як високі процентні ставки та підвищена інфляція. Сприяючи дефіциту пропозиції, Саудівська Аравія та росія минулого тижня продовжили добровільне скорочення постачання загалом на 1,3 мільйона барелів на добу до кінця року.

ОПЕК, росія та союзні виробники відомі як ОПЕК+. Очікується, що видобуток нафти в рф скоротиться на 1,5% до 527 млн. метричних тонн (10,54 млн. барелів на добу) цього року, повідомила в середу газета «Известия» з посиланням на інтерв'ю міністра енергетики Миколи Шульгінова.

Скорочення постачання нафти. Дані ОПЕК вказують на дефіцит поставок, що зростає. Джерело: ОПЕК. Примітка. Дані за 3-й та 4-й квартали 2023 року припускають, що ОПЕК збереже видобуток на стабільному рівні до кінця року.

EIA повідомило, що світові запаси нафти, як очікується, скоротяться майже на півмільйона барелів на добу у другій половині 2023 року, що призведе до зростання цін на нафту, при цьому середня ціна Brent у четвертому кварталі становитиме 93 долари за барель.

Ф'ючерсні контракти на нафту марки Brent на перший місяць торгувалися пізніше у вівторок на рівні 4,68 долара за барель вище, ніж ф'ючерси з постачанням на шість місяців. Подібний спред востаннє спостерігався у листопаді минулого року, що вказує на скорочення пропозиції на ринку у найближчій перспективі.

З технічної точки зору сформований дефіцит продовжуватиме штовхати ціни вище в область 100−101, проте подальше зростання може загрожувати зростанню світової економки. До того ж, рівень 100 є для багатьох інвесторів психологічним рівнем, на якому багато хто фіксуватиме прибуток. Це сприятиме початку корекції до минулого опору в область 87.

Матеріал підготовлено Forex Club

Попередження про ризики: Торгівля фінансовими інструментами є ризикованим заняттям і може принести не лише прибуток, а й збитки. Розмір можливих втрат обмежений сумою залишку на торговому рахунку.

Коментарі