Через військове вторгнення Росії в Україну понад 5 млн українців були змушені виїхати з країни. У яких випадках українські біженці в інших країнах мають сплачувати податки та які ставки в них діють, в колонці для «Економічної правди» розповіла радниця юридичної фірми Eterna Law Каріна Павлюк. «Мінфін» публікує ключові тези статті.

Коли українські біженці мають платити податки в ЄС

Що таке «податкове резидентство»

Тривале перебування в іншій країні спричиняє виникнення статусу «податкового резидента» (tax resident) у країні перебування.

Поняття податкового резидентства не є тотожним громадянству, зазвичай не залежить від нього і визначається як належність особи до системи оподаткування конкретної держави. Інакше кажучи, податкове резидентство визначає країну, де у людини виникає потреба сплачувати податки.

Важливо також розрізняти поняття «податкового резидента» і просто «резидента» (resident). Статус резидента дає право на проживання на території іноземної держави (для цього необхідно мати посвідку на тимчасове проживання у цій державі).

Однак, посвідка на тимчасове проживання або наявність другого громадянства в іншій країні не тягне автоматично за собою податкове резидентство іноземної держави.

Зазвичай, кожна країна встановлює свої критерії визначення податкового резидентства. У більшості європейських країн ці критерії є досить схожими і зводяться до трьох тестів:

- кількість днів перебування у країні протягом року (для присвоєння статусу податкового резидента (необхідно перебувати понад 183 дні);

- наявність центру життєвих та економічних інтересів;

- наявність постійного місця проживання.

Такий класичний підхід зберігається, наприклад, у Болгарії, Польщі, Угорщині, Литві.

У Франції, крім класичних тестів, застосовується правило, коли податковим резидентом також вважається особа, яка займається професійною діяльністю у країні.

У деяких країнах зовсім відсутній такий критерій, як «центр життєвих та економічних інтересів» (під яким розуміється місце сімейних та соціальних зв’язків, бізнес-діяльності, політичної та культурної активності, місце, з якого здійснюється управління нерухомістю), і податкове резидентство визначається за формальними ознаками (застосовується тест на постійне проживання та 183 дні на рік).

Такий підхід має місце у Німеччині, Латвії, Естонії, Молдові, Туреччині, Грузії та Чехії.

Кожна країна має свої особливості, і перед тим, як влаштовуватися там, має сенс вивчити її податкові правила, зрозуміти, як швидко ти отримаєш до неї фіскальну прив’язку, і від чого ця прив’язка залежатиме.

Які ставки податків

Доки фізособа є нерезидентом у певній країні, у неї виникає необхідність сплачувати податки тільки з тих доходів, які виникають безпосередньо в тій країні.

Це може бути прибуток від здачі в оренду нерухомості, що знаходиться в цій країні, від отримання дивідендів від місцевих компаній — кіпрської, британської тощо.

З іншого боку, надання статусу «податкового резидента» тягне за собою необхідність сплачувати податки абсолютно з усіх доходів людини, отриманих із джерел із усього світу.

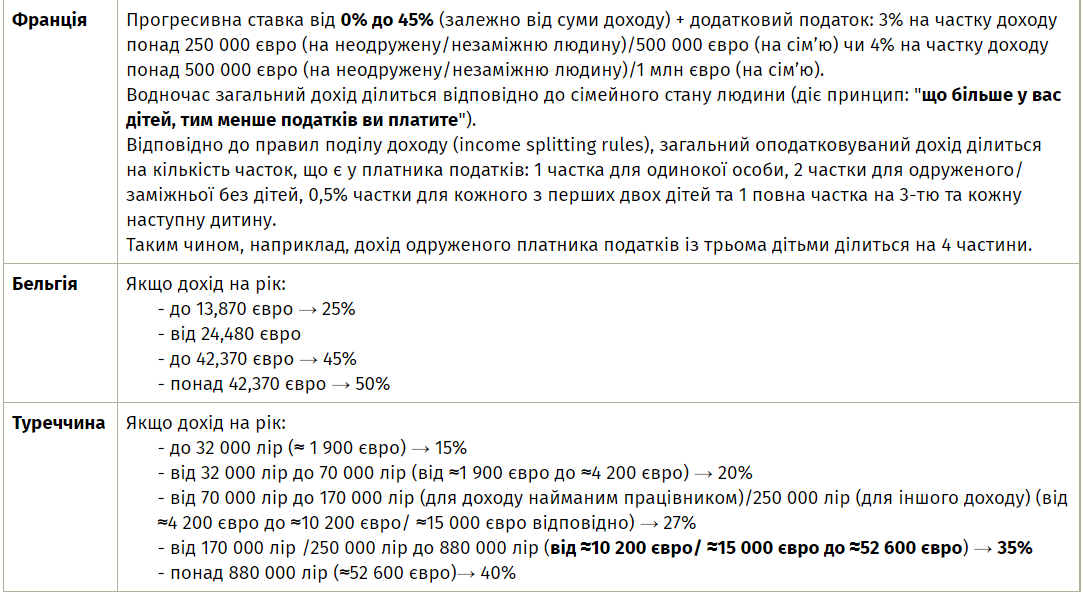

Таблиця нижче показує застосовні ставки податку для фізичних осіб в країнах, які користуються найбільшою популярністю серед українських біженців.

На противагу розвиненим європейським країнам, які прагнуть стягнути податок будь-що, отримавши статус «податкового резидента» на Кіпрі, фізособа, навпаки, отримає відчутні пільги.

Так, дивіденди, відсотки, інвестиційний прибуток (capital gains), а також доходи від надання послуг за межами Кіпру повністю звільняються від оподаткування; а дохід від трудової діяльності на Кіпрі звільняється від оподаткування у розмірі 50%.

Водночас, до виплат від нерезидентів будуть застосовані договори про уникнення подвійного оподаткування, укладені не між Україною та Кіпром/Британією, а між Польщею/Угорщиною/Німеччиною (країною, куди переїхала людина) і, відповідно, країною реєстрації компанії (Кіпр, Британія, ОАЕ та ін.).

Читайте також: Як НБУ створив проблеми для 6 мільйонів українських біженців

Таким чином, податкове навантаження повністю змінюється — причому, частіше у бік значного збільшення.

Наприклад, якщо громадянин України володіє часткою в еміратській компанії, то до дивідендів, що виплачуються еміратською компанією, може бути застосована ставка 5% за договором між Україною та ОАЕ (при дотриманні певних умов).

Але якщо громадянин України стає податковим резидентом Німеччини (у зв’язку з переїздом туди), то, в рамках нещодавно прийнятих поправок до німецького законодавства, до таких дивідендів цілком імовірно може бути застосована ставка 25%.

До того ж, при переїзді в іншу країну варто враховувати застосовні правила про контрольовані іноземні компанії, які можуть мати місце в тій країні.

Тому що ви, як податковий резидент, повинні підкорятися всім податковим правилам тієї країни, де набудете статусу податкового резидента.

Читайте також: Банки продовжують нараховувати відсотки за непрацюючими кредитами

Як бачимо, у кожній країні свої особливості оподаткування доходів фізичних осіб. Причому вони можуть разюче відрізнятися від звичних нам українських стандартів.

Своєчасний аналіз доходів і правильний розрахунок податків допоможуть уникнути катастрофічних втрат фінансів на сплату податків.

Коментарі - 5