За підсумками 2020 року кредитні спілки суттєво погіршили якість кредитного портфеля

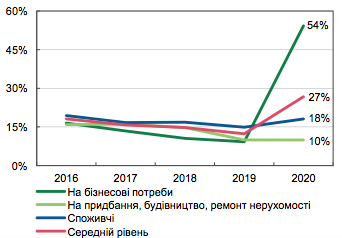

Частка кредитів, прострочених понад 90 днів, у кредитних спілках (КС) за четвертий квартал торік зросла до 27%, для виданих на бізнес-потреби кредитів цей показник ще вищий - 54%. Тож, наприкінці року кредитні спілки помітно збільшили обсяги відрахувань у резерви під кредитні збитки. Про це йдеться у квітневому Огляді небанківського фінансового сектора, оприлюдненому на сайті Нацбанку.

Тенденції у діяльності кредитних спілок

Через зниження платоспроможності позичальників та законодавчу заборону на нарахування штрафів за несвоєчасне обслуговування позик суттєво погіршилась якість кредитного портфеля.

Загалом частка непрацюючих кредитів у 2020 році зросла вдвічі.

Більш проблемним є портфель бізнес-кредитів.

Частка непрацюючих кредитів за видами

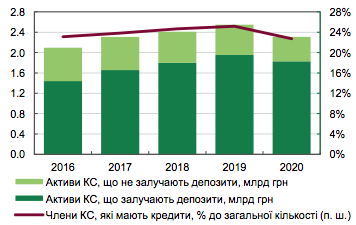

У 2020 році повільно зростали активи багатьох кредитних спілок, проте значний негативний вплив на показники справило формування резервів великим учасником ринку (КС «Громада»). І хоча активи більш як половини кредитних спілок повільно зростали, компенсувати цю негативну зміну не вдалося.

► Підписуйтесь на сторінку «Мінфіну» на фейсбуку:

головні фінансові новин

При цьому збільшилася (до 80%) частка активів установ, що залучають депозити. Зменшення кількості кредитних спілок спричинило вихід із ринку слабких гравців.

У підсумку активи сегмента за квартал скоротилися на 11%.

Загальні активи КС і частка членів КС, які одержали кредити

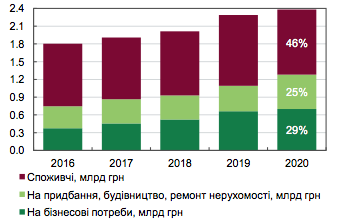

Валовий кредитний портфель збільшується повільно. Найшвидше зростають обсяги кредитів на придбання, будівництво, реконструкцію нерухомості, однак знижується обсяг основного виду позик — споживчих. Кредитним спілкам дедалі складніше конкурувати з іншими кредиторами, зокрема банками та фінансовими компаніями. Вони поступаються через менший перелік супутніх послуг та слабкий розвиток онлайн-операцій.

Читайте також: Нацбанк розповів про фінринок усе: скільки учасників пішло, скільки з'явилося, а хто стабільно залишається в секторі

Уповільнилося зростання переважаючої складової активів — кредитного портфеля через зменшення споживчих кредитів, що складають 46% його загального обсягу. Зниження доходів населення дещо зменшило активність їх членів.

Структура основної суми заборгованості за кредитами членів КС

Із числа засновників діючих кредитних спілок неактивними є 23% їх членів.

На третину зросли обсяги лише іпотечних кредитів — третина кредитного портфеля.

Кредитні ставки у КС знизилися та становлять у середньому 37,5%.

Операційна діяльність кредитних спілок залишається низькоефективною. Чистих процентних доходів багатьох кредитних спілок вистачає лише на покриття адміністративних витрат.

Попри зниження ставок за кредитами, вартість депозитів залишається високою — 22,2%.

Разом зі значними втратами від формування резервів така ситуація призводить до збитковості сектору.

Значна збитковість негативно вплинула на власний капітал, що помітно скоротився за квартал. Це несе ризики для фінансової стійкості самих кредитних спілок.

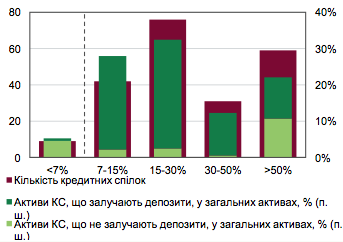

Нині достатність капіталу переважної більшості кредитних спілок перевищує мінімальний рівень 7%.

Розподіл достатності основного капіталу станом на 01.01.21

Станом на 1 січня 2021 року дев’ять кредитних спілок не виконували мінімальні вимоги до платоспроможності. Більшість із них не залучає депозити.

Водночас зберігається тенденція у багатьох кредитних спілок прибутки спрямовувати не на формування запасу капіталу, зокрема резервного, а розподіляти між членами спілки.

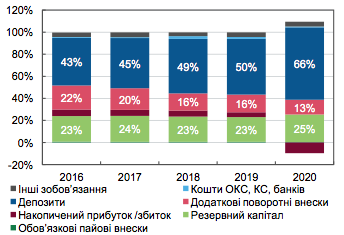

У структурі фондування надалі зростає частка депозитів. При цьому зменшення майже на чверть додаткових пайових внесків та накопичені збитки скоротили частку власного капіталу. Зокрема, члени кредитних спілок повертають додаткові пайові внески, їх обсяг і частка у структурі пасивів знижується.

Структура джерел фондування

Частина членів кредитних спілок натомість залишає кошти на депозитах, надаючи перевагу прогнозованішому доходу за ними.

Коментарі