Основне завдання скорингу у роботі мікрокредитних організацій – швидко оцінити ймовірність дефолту за короткостроковим кредитом на підставі наявних даних.

Швидка позика. Особливості перевірки позичальників у 2019 році

Кожна кредитна організація має власний скоринг і користується послугами сторонніх ресурсів для перевірки клієнтів. Та незважаючи на це, рівень неповернень позик в Україні все ще досить високий.

За даними сервісу онлайн-платежів Platon, який працює з більш ніж 35 МФО, частка невидачі позик кредитними організаціями після верифікації картки становить в середньому 17%. Але навіть за наявності найефективнішого скорингу, після видачі кредиту позичальниками не повертається близько 19% кредитів, при повторній видачі – близько 10%. За статистикою, 21% всіх неповернень належить фродерам.

.jpg)

Дмитро Ткаченко, CEO Platon: «Зараз ринок розвивається з величезною швидкістю, і завдання PSP Platon – надати нашим партнерам доступ до всіх найефективніших інструментів оцінки позичальника. Незабаром будь-яка МФО, яка інтегрована з нами по API, зможе під час верифікації картки отримувати інформацію про позичальника з сервісів BankID, від мобільних операторів і нашої власної розробки – Payer Score».

Якими скоринговими інструментами користуються МФО в Україні?

На сьогоднішній день мікрокредитні організації використовують сторонні сервіси для збагачення своєї скорингової системи. Додаткові дані дозволяють точніше визначати скоринговий бал позичальника, що дає змогу МФО приймати більш зважені рішення про видачу.

Згідно з опитуванням мікрофінансових організацій, яке проводив сервіс онлайн-платежів Platon, українські кредитні компанії користуються кількома інструментами, оцінюючи благонадійність своїх клієнтів.

.jpg)

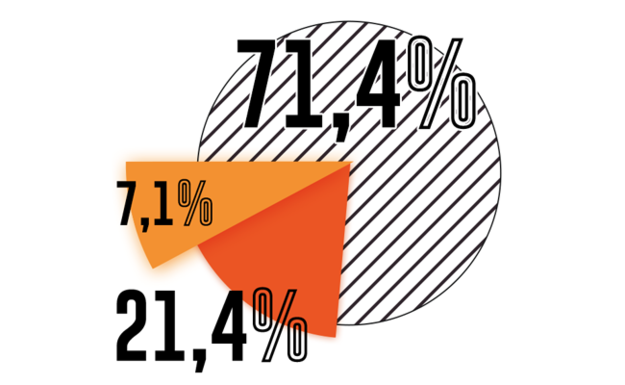

Українське бюро кредитних історій – даними «Кредитного рейтингу» користуються 92,8% МФО. При цьому 21,4% від числа всіх респондентів відзначили, що роблять це досить рідко, 7,1% повідомили, що не користуються ним, але планують.

.jpg)

Інструмент дозволяє побачити більш ніж 23 млн суб'єктів кредитних історій. При прийнятті рішення про видачу позики МФО мають змогу оцінити кредитний рейтинг клієнта, його кредитне навантаження і історію погашень попередніх позик.

Збір даних про позичальників в соцмережах здійснюють значно менше МФО – 57,1% компаній. Зрідка використовують даний інструмент 35,7% з числа всіх опитаних. Не використовують, але планують робити це в майбутньому – 35,7% респондентів. А 7,1% – не враховують дані з соцмереж і не планують цього надалі.

.jpg)

При цьому, оцінити ефективність перевірок досить складно, так як всі компанії аналізують різні дані.

Такий інструмент як BANK ID також мають у своєму арсеналі 50% МФО, а друга половина планує додати його в найближчому майбутньому.

.jpg)

Таким чином, 28,6% компаній зі 100% опитаних користується ним на регулярній основі. На четвертому місці за популярністю – мобільний скоринг, який став у пригоді для 28,6% підприємств, половина з яких – користується ним лише зрідка. Аналіз даних оператора дозволяє отримати більш повну характеристику позичальника: витрати клієнта в мережі, тип мобільного пристрою, геодані.

Оператори «проллють світло» на коло спілкування клієнта, допоможуть зрозуміти, наскільки часто він подорожує, змінює номер телефону тощо.

Крім того, цей інструмент дозволяє знизити рівень видач кредитів шахраям, за рахунок того, що оператори можуть визначити осіб, які перебувають в місцях позбавлення волі.

Можливо тому мобільний скоринг все частіше привертає увагу МФО – 64,3% поділилися, що планують ним користуватися в найближчому майбутньому. Неефективним мобільний скоринг вважають 7,1% з числа всіх опитаних мікрофінансових організацій.

.jpg)

Всі МФО по-різному оцінюють дані – деякі вважають цей інструмент дуже ефективним, інші – що малоінформативним. Результат дуже залежить від того, які дані кредитні організації запитують у оператора і як їх аналізують.

Що нового на ринку?

З огляду на високий відсоток неповернень, у кредитних організацій виникає потреба все більш ретельно підходити до оцінки позичальників. На конференції для мікрофінансових організацій MFO anti SUMMIT 2019, яка пройшла в Києві 21 червня, сервіс онлайн-платежів Platon презентував новий інструмент для оцінки позичальників, який є частиною платформи Payer Score.

Даний антифрод-модуль дозволяє відразу ж після верифікації картки отримати дані про історію дій по цій картці в рамках всіх МФО, які є партнерами Platon.

«У жовтні 2018 через Platon проходило 2,1 млн транзакцій в місяць, 350 тис. верифікацій і 120 тис. унікальних карток. Все це дозволило фахівцям ідентифікувати 3,6 млн унікальних позичальників. Найбільш ранні дані – з

26.03.2014», – зазначає COO Platon Андрій Батарін.

При запиті даних в системі Payer Score мікрокредитні організації отримують таку інформацію про позичальника:

.jpg)

Згідно з вимогами чинного законодавства про захист інформації, всі дані округлюються і передаються в зашифрованому вигляді. Найближчим часом Payer Score також поповниться такими функціями, як Device ID — ідентифікатор пристроїв, Universal Connector — універсальний конектор, який дозволить з легкістю підключати інші джерела даних (Bank ID, Mobile ID, Social ID і ін), а також API — для передачі інформації про погашення кредитів іншими методами оплати.

На даний момент сервіс знаходиться на стадії тестування, в якому беруть участь кілька компаній-партнерів Platon.

В майбутньому планується відкрити доступ до сервісу для всіх бажаючих МФО.

Коментарі