Макроэкономическая история Украины — это история фиксированного обменного курса, высокой и волатильной инфляции, макроэкономической нестабильности, банковских и валютных кризисов. Действительно, с 1996-го (времени введения гривны в Украине) до 2014-го украинская валюта почти непрерывно была привязана к американскому доллару. При этом даже за такую короткую историю гривна уже испытала значительную и многократную девальвацию: в 1998, 2001, 2008 и 2014 годах. Радикальное падение обменного курса восстанавливало внешнюю конкурентоспособность украинских товаров на иностранных рынках, но при этом вызывало резкие инфляционные колебания и хаос в банковской системе и экономике в целом.

Почему в Украине нельзя фиксировать курс гривны

Сейчас в Украине гибкий обменный курс. Но курсообразование еще не совсем свободное, поскольку НБУ установил контроль за движением капиталов до конца 2015-го и периодически осуществляет валютные интервенции. На симпозиуме по случаю специального выпуска «Журнала сравнительной экономики», который организовали VoxUkraine и Киевская школа экономики, председатель НБУ Валерия Гонтарева заявила, что НБУ будет проводить политику, направленную на таргетирование инфляции. В рамках этого подхода курс гривны к иностранным валютам и дальше будет находиться в свободном плавании. К сожалению, украинская общественность, видимо, до сих пор не понимает, почему нельзя было фиксировать обменный курс и насколько дорого обходилось раньше его удерживание.

Чтобы привнести конструктивность в дискуссию, в предлагаемом материале мы рассматриваем недавний опыт других стран, которые использовали таргетирование инфляции и были зависимы от товарного экспорта, а именно: Чили (ввела таргетирование инфляции в 1991 году), Австралии (1994) и Канады (1991). Как и Украина, эти страны имели хронические проблемы с инфляцией до того, как прибегли к ее таргетированию. Это позволило центробанкам этих стран достичь существенных успехов в обеспечении макроэкономической стабильности и низкого уровня инфляции, даже в условиях значительных колебаний на глобальных рынках.

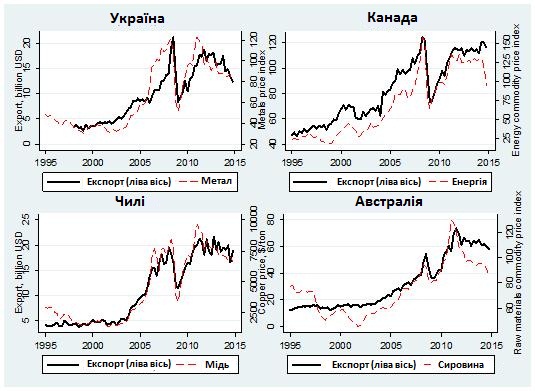

Рассмотрим график 1. Экспортный доход упомянутых трех стран и Украины значительно зависит от цен на сырье. Стремительный рост цен на энергию, сырье и металлы с 2001 по 2007 годы принес странам неожиданные прибыли. Когда же цены на сырье временно обвалились во время кризиса 2008 года, так же упали и их экспортные доходы. Как только после кризиса цены на сырьевые товары восстановились, такую же тенденцию продемонстрировал и экспорт. В целом, все эти страны — Украина, Чили, Канада и Австралия — пережили значительные изменения, но политическая реакция на них была разной. И закономерно, что макроэкономические последствия тоже отличались.

График1. Экспортный доход и цены на сырьевые товары

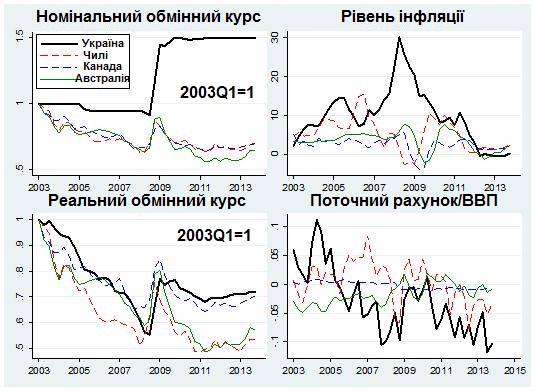

График 2 показывает, что, невзирая на стремительный рост цен на металлы в 2001-2007 годах, Украина поддерживала фиксированный обменный курс. В отличие от гривны, валюта других стран значительно подорожала до начала кризиса 2008 года. Благодаря этому импортные товары подешевели в сравнении с отечественными, что повлекло стабилизирующий, охлаждающий эффект для экономик Чили, Канады и Австралии.

График2. Обменные курсы

Неудивительно, что в Австралии, Канаде и в меньшей степени в Чили уровень инфляции был стабилен в течение отмеченного периода. Например, инфляция в Австралии и Канаде приближалась к целевому показателю 2% в год. В Украине же фиксированный обменный курс привел к двузначной инфляции. Следствием высокой инфляции в Украине стало подорожание гривны в реальном выражении. То есть реальный обменный курс, определенный как RER = EX * PUS / PUA (где EX — номинальный обменный курс, PUS - уровень цен в США, PUA — уровень цен в Украине), упал. Степень реального подорожания гривны была сравнима с реальным подорожанием национальных валют Австралии, Канады и Чили. Таким образом, окончательное влияние на экспорт (в долларах) было схожим во всех четырех странах (график 1). Ключевое отличие, однако, заключается в том, что в Украине эта коррекция произошла благодаря механизму высокой инфляции, тогда как в других странах — через номинальный обменный курс.

Как следствие, Канада, Чили и Австралия имели более-менее сбалансированные текущие счета — сумму, на которую экспорт превышал импорт. А в Украине после существенного профицита по текущему счету в 2004 году образовался его значительный дефицит (приблизительно 10% ВВП) в начале 2007-го. Из-за этого вопиющего дисбаланса Украина стала чрезвычайно уязвимой к паническим настроениям и оттоку капиталов во время кризиса 2008 года. Внезапное прекращение притока капитала в Украину и завышенный обменный курс заставили НБУ девальвировать гривну. Как результат, в противовес Чили, Канаде и Австралии, где рецессия была умеренной, Украина пережила катастрофический стагфляционный спад: ВВП просел на 15% в 2009 году, а инфляция превысила 20% в годовом выражении.

Показательно, что ни этот грустный урок, ни предыдущие уроки не убедили украинских политиков в ошибочности удержания фиксированного обменного курса при переменчивых условиях торговли и несостоятельности правительства в сфере обоснованной фискальной политики (например, в Украине был постоянный бюджетный дефицит).

История повторилась в 2009-2013 годах: гривну зафиксировали на новом уровне, инфляция приблизилась к 10% в начале этого периода, реальный обменный курс вырос, временный профицит текущего счета был потерян, и к 2013 году дефицит текущего счета в Украине опять достиг 10%. Высшие должностные лица ставили себе в заслугу низкий уровень инфляции в 2012-2013 годах, хотя на самом деле это означало, что экономика не работает так, как следует. В действительности промышленное производство в Украине уменьшалось. Невзирая на ощутимую угрозу кризиса, номинальный обменный курс поддерживался за счет потери инвалютных резервов и ссуд из-за границы, что постфактум подняло цену девальвации: гривна опять стала уязвимой, а кризис неминуемым. Гривна должна была девальвировать. Это было лишь вопросом времени.

По сравнению с Украиной, динамика Австралии, Чили и Канады в этот период была гораздо лучше. Таргетирование обеспечило низкий и стабильный уровень инфляции, а плавающий обменный курс — мягкое регулирование внутренних цен соизмеримо с ценами на импортные товары; рост производства был достаточно стабильным и высоким.

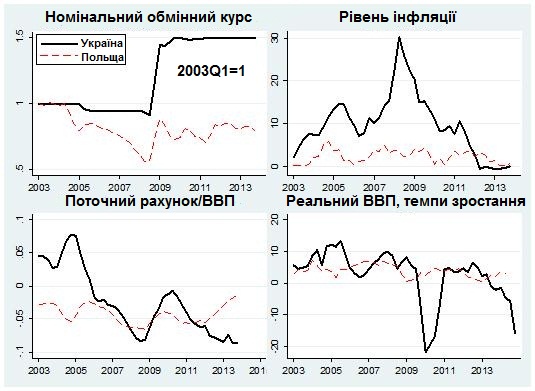

Если эти страны кажутся слишком далекими, можно сравнить опыт Украины и Польши, которая использует таргетирование инфляции и гибкий обменный курс. График 3 показывает, что, невзирая на дефицит текущего счета (был мощный приток прямых иностранных инвестиций в Польшу), ее валюта подорожала в годы экономического роста. Кризис 2008 года в результате повлиял на темпы роста польской экономики очень умеренно, а инфляция осталась низкой и стабильной. В целом кризис не стал для Польши серьезным испытанием.

График 3. Польша по сравнению с Украиной

Если бы Украина воспользовалась опытом этих стран, она могла бы избежать большой макроэкономической нестабильности. В настоящее время НБУ перенимает лучшие практики ведущих центральных банков, пытаясь объединить таргетирование инфляции с режимом плавающего обменного курса. Переход к новому режиму, вероятно, может усложниться из-за неразвитости рынков, нестабильной фискальной ситуации, войны на востоке Украины и ряда других факторов. Однако польза от нового режима (только представьте, что Украину обошли большие кризисы в 2008-2009 и 2014-2015 годах), скорее всего, перевесит потери, связанные с временной нестабильностью. Возвращение же к фиксированному обменному курсу заведет страну в тупик. Похоже, что руководство НБУ понимает это и не станет возвращаться к режиму, уязвимому перед кризисами.

Очевидно, что Украине за одну ночь не стать Канадой, Австралией или даже Чили, но пример Польши должен вдохновлять. Перед тем, как внедрить таргетирование инфляции и плавающий злотый в 1999 году, Польша страдала от многих макроэкономических проблем, свойственных нынешней Украине. А потом за считанные годы ей удалось достичь ощутимого прогресса в обеспечении макроэкономической стабильности.

Надеемся, что институционные изменения в Украине будут происходить быстро, а НБУ будет стремительно приобретать нужный опыт. И вскоре Украина будет наслаждаться преимуществами макроэкономической стабильности.

Юрий Городниченко,

профессор экономики Калифорнийского университета в Беркли,

сооснователь и член редколлегии VoxUkraine

Публикуется с разрешения редакции VoxUkraine.

Коментарі - 35