Черговий рік пандемії не завадив банківському сектору оновити рекорд дохідності. На чому заробляли банки, чи потрапило до списку основних джерел доходів кредитування, у колонці для НВ розповів заступник голови Ради НБУ Василь Фурман. «Мінфін» публікує скорочену версію статті.

Що відбувається з банками в Україні та на чому вони заробляють

Скільки грошей у банках

З початку минулого року кількість діючих банків в Україні скоротилася до 71 (мінус два банки, порівнюючи з 2020 роком). Державні банки продовжують домінувати на ринку, однак їхня частка в чистих активах стала меншою за половину (47,5%).

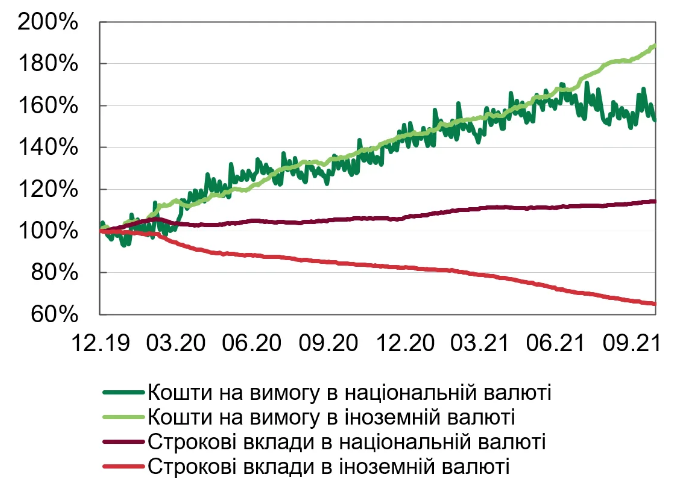

Водночас приватні та іноземні банки продовжували нарощувати частку чистих активів та коштів населення: до 52,5% та 43,1% відповідно. Кошти суб'єктів господарювання (43%) та фізичних осіб (41%) залишаються основними джерелами фондування банківської системи. Відбувається суттєвий приплив гривневих ресурсів фізичних осіб до банківської системи. (Графік 1).

Графік 1. Кошти фізичних осіб, 2019 = 100% / Інфографіка: НБУ, Огляд банківського сектора, листопад 2021 року

Прискорення інфляції у 2021 р. та зростання девальваційних очікувань призвели до уповільнення припливу коштів до запитання, починаючи з другої половини 2021 р. (листопад щодо червня — 105%), та скорочення строкових вкладів (листопад щодо червня — 98,5%). Водночас такі вклади залишаються переважно короткостроковими — на частку вкладів терміном до 6 міс. припадає близько 50%.

Читайте також: 9 великих банків, які платять за депозитами у гривні від 11% річних

Високий рівень ліквідності банківської системи обмежував стимули банків до підвищення ставок за депозитами навіть за умов поступового підвищення Національним банком облікової ставки. Як наслідок, ставки за гривневими депозитами протягом року перебували на однознакових рівнях. Водночас, ставки за депозитами в іноземній валюті часто не перевищували 1% річних, що призвело до зменшення доларизації депозитів до найнижчого за останні 20 років рівня (близько 35%). Кошти суб'єктів господарювання також збільшувалися (на рівні близько 10% р/р).

Кому давали кредити

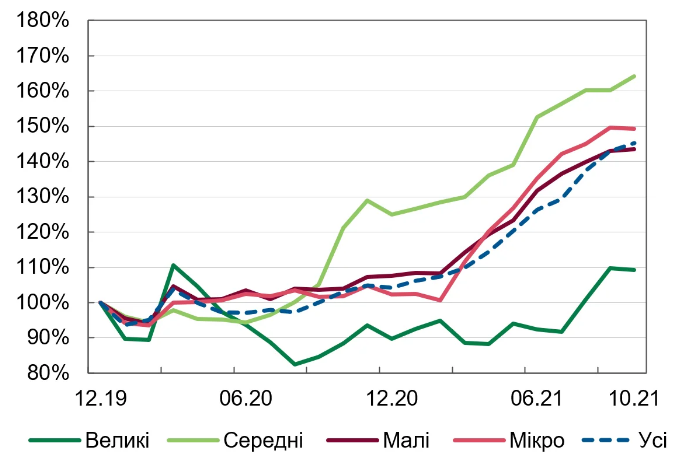

Стрімке поновлення кредитування корпоративного сектора у 2021 р. (Графік 2) відображає зростання обсягів виробництва та реалізації бізнесу, позитивний вплив від реалізації державних інфраструктурних проєктів та програми «Доступні кредити 5−7−9%».

Графік 2. Чисті гривневі кредити суб'єктам господарювання за розміром підприємств, 12.2019 = 100% / Інфографіка: НБУ, Звіт про фінансову стабільність, грудень 2021 року

Це також свідчить про поступове пристосування сектора до ведення бізнесу за умов карантинних обмежень. Пожвавлення кредитування сприяло реалізації програми «Доступні кредити 5−7−9%», яка забезпечила надання близько чверті всіх нових чистих гривневих кредитів. Водночас роль кредитів у фінансуванні інвестиційних проєктів залишається низькою (менше 5%), а значна частина позик надавалася для поповнення оборотних коштів.

Загалом частка працюючих кредитів у ВВП залишається на рівні близько 14% (найнижчий у світі показник серед країн ЕМ). Варто зазначити, що ключовою причиною приросту кредитування були програми їхнього фіскального стимулювання. («5−7−9», іпотечне кредитування, пакетні гарантії).

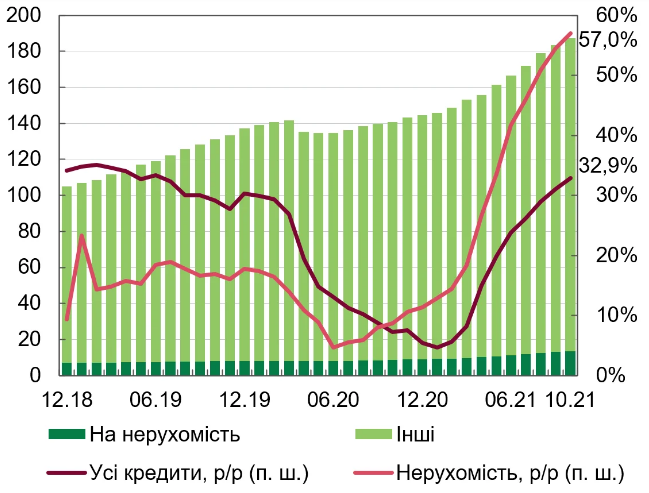

Банки також поновили докризові темпи кредитування на рівні понад 30% р/р (Графік 3). Абсолютна більшість у портфелі кредитів фізосіб становлять незабезпечені кредити. Незважаючи на динамічний відносний приріст кредитів на нерухомість (57% р/р за 10 місяців 2021 р.), частка іпотечних кредитів у загальному портфелі становить лише 7%, а у відношенні до ВВП — менше 1%, що є найнижчим рівнем серед країн ЦСЄ.

Графік 3. Обсяги чистих гривневих кредитів фізичним особам, млрд грн / Інфографіка: НБУ, Звіт про фінансову стабільність, грудень 2021 року

Оскільки попит на споживчі кредити не чутливий до зміни їхньої ринкової вартості (суми наданих кредитів, як правило, незначні щодо доходів позичальників), ефективні ставки за споживчими кредитами залишалися високими (понад 30%) і не чутливі до зміни облікової ставки.

Читайте також: Кредитування готівкою йде в онлайн-канали

Скільки і де заробили

Прибуток банків перевищив докризові рівні та досяг історичного максимуму (понад 50 млрд грн за 9 місяців 2021 р.). Так, у ІІІ кварталі 2021 р. приріст чистого відсоткового та комісійного доходів становив 44% та 29% відповідно. Близько 20% операційних доходів банків сформовано за рахунок вкладень у депозитні сертифікати НБУ та ОВДП.

Високий рівень акумуляції банківських коштів у депозитних сертифікатах НБУ дозволяє банкам отримувати пасивні доходи за ставкою, що дорівнює обліковій ставці. У 2021 р. середньомісячний залишок коштів банків у депозитних сертифікатах становив 150 млрд грн, що генерує близько 10% відсоткових доходів банків. Для порівняння: у Польщі відповідна частка відсоткових доходів становить 2,5%, у РФ — 2,3%. І над цим питанням варто вести дискусію.

Читайте також: Як російська агресія шкодить економіці України: що мають робити Кабмін та НБУ

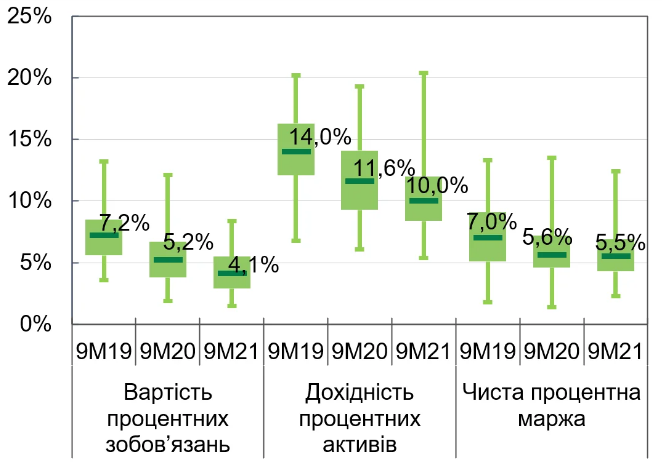

У той же час, роздрібний кредитний портфель банків (частка якого в активах близько 10%) генерує приблизно 35% відсоткових доходів банків. З огляду на те, що чиста відсоткова маржа поступово скорочується (Графік 4), конкуренція між банками у різних секторах та між різними продуктами почне зростати, що повинно позитивно вплинути на якість банківських послуг та відновлення кредитування.

Графік 4. Дохідність активів та вартість зобов'язань, а також чиста відсоткова маржа, % річних / Інфографіка: НБУ, Звіт про фінансову стабільність, грудень 2021 року

Загалом у 2021 році банківська система залишалася стабільною, ліквідною та високодохідною (і такою буде у поточному році). Проте її роль як інституту фінансового посередництва варто посилювати, робити більш ефективною. НБУ потрібно розвивати свій інструментарій у рамках режиму інфляційного таргетування для стимулювання банків до активізації кредитування.

Коментарі - 2