Більшість інвесторів зараз зосередили увагу на Федеральній резервній системі та її наступних кроках порятунку банків. Натомість, на нафтовому ринку відбуваються не менш цікаві і важливі події, які можуть серйозно вплинути на вартість традиційних інвестиційних активів, як — пише для порталу Investing Френк Холмс, генеральний директор Global Investors, Inc. «Мінфін» публікує переклад статті.

Нафтоюань замінює нафтодолар: як цим скористатися інвестору

Під час триденного державного візиту президент Китаю Сі Цзіньпін провів дружні переговори з президентом Росії Путіним. Серед підписаних угод — договір про постачання нафти і розрахунки за ним у юанях. Чому це важливо?

Що таке нафтодолар

Понад 50 років головним розрахунковим інструментом був нафтодолар. «Нафтодолари» не є реальною валютою. Це просто долари, які використовуються для торгівлі нафтою. На початку 1970-х років уряд США надав економічну допомогу Саудівській Аравії в обмін на запевнення, що Ер-Ріяд встановлюватиме ціни на експорт сирої нафти виключно у доларах США. У 1975 році інші члени Організації країн-експортерів нафти (ОПЕК) наслідували цей приклад — так народився нафтодолар.

Це негайно призвело до зміцнення долара США. Адже країни в усьому світі повинні були мати під рукою долари, щоб купувати нафту (та інші ключові товари, такі як золото, ціни на які також встановлювалися в доларах), — долар став світовою резервною валютою.

Ми можемо стати свідками кінця нафтодолару, оскільки все більше країн, включаючи Китай і Росію, погоджуються проводити розрахунки в інших валютах.

Чи допоможе нафтоюань посунути доллар із позицій головної резервної валюти

Під час державного візиту Сі Цзіньпіна Путін назвав китайський юань своєю улюбленою валютою для торгівлі. З початку війни в Україні і накладення санкцій з боку західних держав, РФ все більше залежить від свого південного сусіда, в тому числі і у продажах нафти, яку інші не беруть.

Зараз для здійснення цих розрахунків, ймовірно, використовується юань. Як нещодавно сказав директор із інвестиційних досліджень Credit Suisse Золтар Позсарі: «Це сутінки для нафтодолара… і світанок для нафтоюаня».

Перш ніж відкинути коментар Позсарі як перебільшення, подумайте, що інші великі країни ОПЕК і члени БРІКС або вже приймають юань, або розглядають цю можливість. На Росію, Іран і Венесуелу припадає близько 40% розвіданих нафтових родовищ у світі, і ці три країни продають свою нафту в обмін на юані. Туреччина, Аргентина, Індонезія та найбільший виробник нафти — Саудівська Аравія — подали заявки на вступ до БРІКС, Єгипет став новим членом організації цього тижня.

Це свідчить про те, що роль юаня, як резервної валюти, продовжуватиме зміцнюватися і змінюватиме глобальний баланс сил.

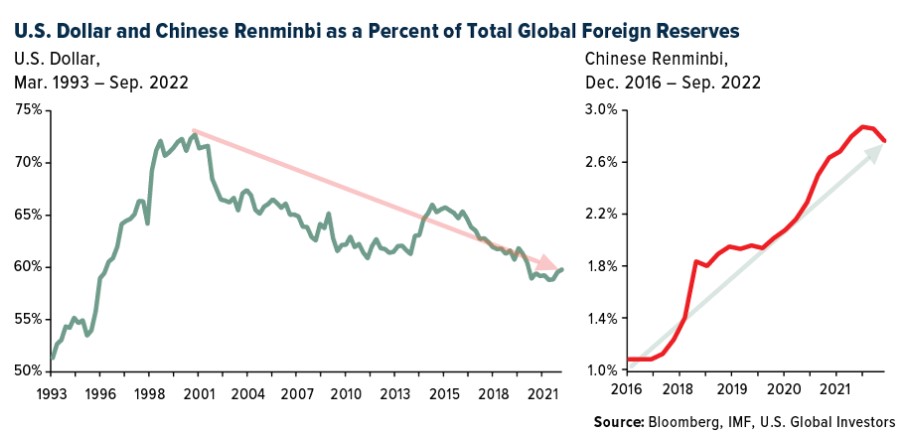

Однак, долар США наразі залишається головною резервною валютою світу, хоча його частка в офіційних активах центральних банків за останні 20 років знизилася з 72% у 2001 році до трохи менше 60% на сьогодні. Натомість, частка юаня в цих активах зросла більш ніж удвічі з 2016 року. Станом на вересень 2022 року на китайську валюту припадало близько 2,8% резервів.

Як зміни впливають на вартість золота

Звичайно, справа не лише в юанях. Зростає також частка золота в резервах, особливо в країнах із економікою, що розвивається, які прагнуть диверсифікуватися від долара.

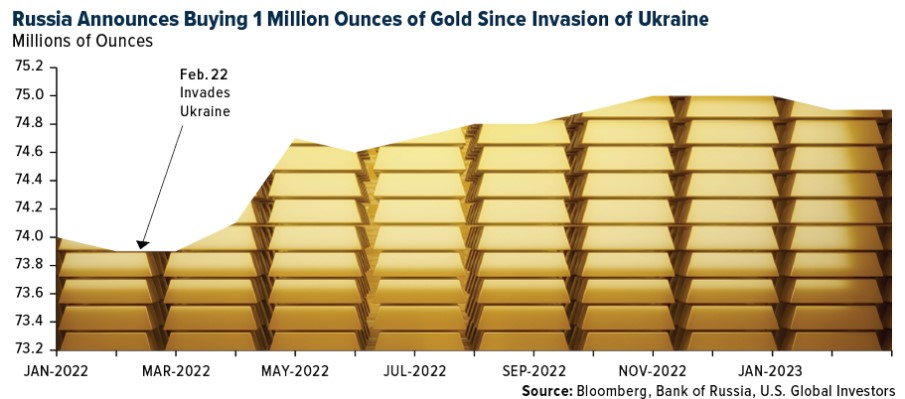

Минулого тижня Росія оголосила, що її запаси в злитках підскочили приблизно на 1 мільйон унцій за останні 12 місяців, оскільки її центральний банк купував золото, аби захиститися від західних санкцій. Російський центробанк повідомив, що на кінець лютого 2023 року мав майже 75 млн унцій запасів жовтого металу.

Довгострокові наслідки для інвесторів

Є низка наслідків потенційної втрати доларом свого статусу світового резерву. Очевидно, що можливі валютні ризики, а зниження попиту на облігації казначейства США може призвести до підвищення відсоткових ставок. Я очікував би на великі коливання цін на сировинні товари, особливо цін на нафту.

Я вважаю, що зниження ролі долару, як світової резервної валюти, буде надзвичайно позитивно впливати на золото. Значне зниження відносної вартості долара підтримало б ціну на нього, і я був би здивований, якби не побачив нових максимумів. Саме з подібних причин я завжди рекомендую тримати 10% портфелю в золоті: 5% у фізичних злитках й інші 5% у високоякісних золотодобувних акціях.

Коментарі - 18