Компанія Forbes Global Media Holdings, яка володіє правами на бренд Forbes, домовилася про вихід на біржу шляхом об'єднання з публічною компанією Magnum Opus Acquisition Limited. Про це говориться в повідомленні на сайті американського Forbes.

Американський Forbes вийде на біржу з оцінкою в $630 мільйонів

Деталі

Magnum Opus Acquisition — це SPAC-компанія, яка була створена і виведена на біржу спеціально з метою подальшого злиття з іншою компанією, яка хоче опинитися на фондовому ринку в обхід IPO.

Орієнтовна вартість об'єднаної компанії склала $630 млн. Операцію схвалили ради директорів і Forbes USA, і Magnum Opus. Вона буде закрита, як очікується, в кінці четвертого кварталу 2021 року або на початку першого кварталу 2022 року, повідомив Forbes.

Після завершення злиття компанією керуватиме менеджмент американського Forbes. Об'єднана компанія пізніше назве нових незалежних членів ради директорів. Вона буде торгуватися на Нью-Йоркській фондовій біржі під тікером FRBS.

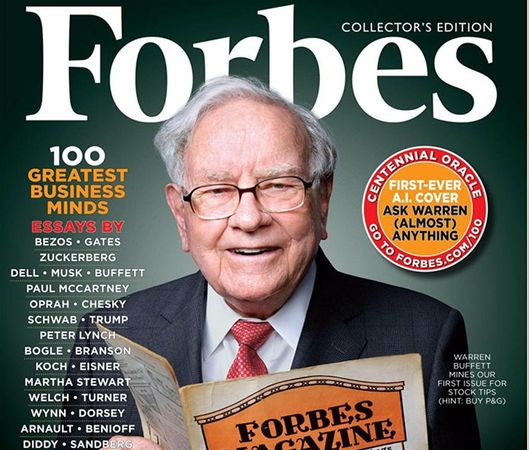

Читайте також: Американський Forbes продав свою обкладинку за $ 333 тисяч у вигляді NFT-токена

Компанії очікують, що угода принесе приблизно $ 600 млн валової виручки, яку складуть приблизно $ 200 млн готівки на трастовим рахунку Magnum Opus і $ 400 млн додаткового капіталу від приватного розміщення звичайних акцій об'єднаної компанії по $10 за папір, говориться в пресрелізі.

Якщо публічні акціонери Magnus Opus не будуть викуповувати папери, поточним акціонерам Forbes належатимуть 22% об'єднаної компанії на момент закриття угоди, йдеться в прес-релізі.

Довідка

За даними Forbes, охоплення бренду Forbes складає більше 150 млн осіб по всьому світу, журнал видається в десятках країн.

Сайт Forbes входить в топ-50 найбільш відвідуваних в інтернеті, йдеться в повідомленні компанії.

Коментарі