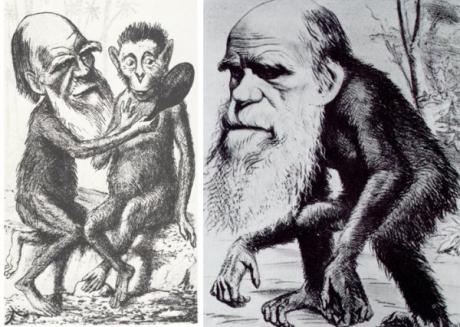

В условиях борьбы за существование выживают и дают потомство наиболее приспособленные особи, имеющие те отклонения, которые оказались адаптивными к данным условиям среды. Ч.Дарвин

Теория Дарвина на банковском примере

Реалии злобы дня таковы, что клиенты и банки сегодня оказались по разные стороны баррикад. И не секрет, что силы не равны. Потому что в борьбе индивидуума (клиента) с системой (банк) первый всегда в проигрыше. Так уж устроен этот мир…

Однако, четкое понимание того, какой исход «битвы» можно считать справедливым, рано или поздно должно помочь обеим сторонам прийти к логичному компромиссу, потому что так или иначе все мы (банки, клиенты и власть) плывем в одной лодке, и топить ее не заинтересован никто.

Итак, проанализируем наиболее тяжелые с экономической и психологической точки зрения проблемы в сфере взаимоотношений клиент-банк:

1. Невозможность дальнейшего погашения кредита

1.1. Погашение остатка долга после реализации залога.

В любом банковском договоре прописано, что в случае, если денег от реализации залогового имущества недостаточно для погашения кредита, заемщик несет ответственность по кредитному договору всем своим остальным имуществом. С одной стороны, банки ссужают заемщику определенную сумму и вполне справедливо рассчитывают на то, что ее же они и получат назад. Кроме того, банки говорят о том, что они – не ломбарды, и залог как таковой их не интересует. При этом, когда речь идет, например, про ипотечное кредитование, банки ставят в вину заемщику то, что те не оценили свои риски, инвестировали кредитные средства в жилье, которое на данный момент потеряло в цене и даже в случае его продажи не позволит погасить остаток задолженности. Все это было бы справедливо только в одном случае – если бы банки не поддержали эту «игру». Но банки тоже решили заработать на растущем рынке недвижимости и смело выдавали ипотечные кредиты зачастую даже без авансового взноса. И если мотивы заемщиков, отчаявшихся ждать помощи от государства в реализации права каждого гражданина на жилье, понять легко, то мотивы банков лично я не могу объяснить больше ничем, кроме как жадностью и надеждой на русский «авось». Я не могу поверить в то, что многочисленные подразделения риск-менеджмента банков не указывали на очевидное: рынок недвижимости перегрет (не в последнюю очередь благодаря самим же банкам), рыночная цена залога не соответствует его реальной стоимости, а потому риск его обесценивания может привести к невозврату кредита.

Господа банкиры! Вы точно так же не просчитали свои бизнес-риски, как мы, заемщики, не просчитали свои личные. А потому вполне справедливым выходом из сложившейся ситуации я считаю решение о том, чтобы зафиксировать потери на существующем уровне, а именно: залог реализуется, из вырученных денег погашается кредит, остаток долга списывается.

1.2. Валютные кредиты и повышение ставок по действующим кредитам.

Банкиры говорят о том, что желание заемщиков сэкономить на кредите (а валютные кредиты всегда были дешевле) сыграло с клиентами злую шутку и возлагают ответственность за выбор валюты и неприятности с этим связанные на заемщиков.

Но те, кто внимательно следил за рынком на протяжении последних нескольких лет, прекрасно помнят, как быстро «гасилась» инициатива НБУ об ограничении валютного кредитования физлиц. Регулятор еще 3-4 года назад бил в колокола, но банковскому бизнесу нельзя было сбавлять обороты – нужно было показать перспективность украинского рынка для того, чтобы продаться подороже и побыстрее отбить вложения. Не вы ли, господа банкиры, предпринимали усилия для того, чтобы отложить введение ограничений на неопределенное время? Что ж, час «Ч» настал. Курс вырос на 60%. Вряд ли кто-то станет спорить, что это слишком большая цифра для того, чтобы не отразиться на возможности обслуживать долг – мало у кого из заемщиков и раньше был такой запас прочности, а сейчас – тем более. Так что выход один – разделить проблему и взять часть расходов заемщика на себя, путем установления более низкого некоммерческого курса продажи валюты для погашения кредитов (и речь идет не о нацбанковском курсе в 7,7, отнюдь).

Что касается повышения ставок по кредитам, то банки вынуждены идти на это в связи с тем, что стоимость ресурсов для них выросла. Однако, если бы банки правильно оценивали свои риски и размещали активы только в соответствии со сроками привлечения пассивов, масштаб проблем был бы совсем иным. А потому желание переложить риски на клиентов может дать плачевные результаты: повышение ставок по кредиту приведет к невозможности его обслуживать, и тогда разговор о том, что повышение ставок производится с целью защитить интересы вкладчиков, никому не поможет…

1.3. Реструктуризация долгов.

Даже сегодня далеко не все банки осознали, что у них вообщем-то нет особого выбора, кроме как совместный с заемщиком поиск выхода из сложной ситуации. Максимум уступок, на которые банки (и то не все!) готовы идти – это кредитные каникулы, переход с классической схемы погашения на аннуитетную, увеличение срока кредитования и т.д. Да, эти меры временно снизят нагрузку на заемщика, но проблемы не решат. Насколько еще должна ухудшиться финансовая ситуация заемщиков, чтобы банки осознали, что лучше получить хоть часть долга, чем не получить вообще ничего? Господа банкиры, проявите мужество, покажите заемщикам, что вы готовы на компромиссы! Ведь даже незначительное снижение ставок по кредитам будет иметь хороший эффект. Я в этом глубоко убеждена.

2. Неспособность банка отвечать по своим обязательствам

Вы гневно сжимали руки в кулачки, читая все вышеизложенное, и задавались вопросом «Да кто она такая, чтобы раздавать нам советы?!?!»? Что ж, тем легче вам должен даться следующий раздел ?

Теперь уже должник – банк. Но на его стороне мораторий на досрочное снятие депозитов (незаконный, кстати) и система. А еще и временные администраторы, большинство из которых, к сожалению, не знакомы с понятием «антикризисный менеджмент» и не вызывают доверия у населения.

Так вот, долги нужно возвращать. И правило это действует для обеих сторон.

Если заемщик не может погасить кредит, банк обирает у него залог и претендует на все остальные его активы. Причем украинское законодательство не предусмотрело возможности признать банкротом физическое лицо, а потому такой заемщик попадает в пожизненное рабство к банку – до тех пор, пока кредит не будет погашен.

Если же банк не может выплатить депозит, заемщик вправе требовать начала процедуры банкротства банка с последующей реализацией имущества и погашением обязательств. Но что мы видим? И банки, и власть не торопятся это делать под тем предлогом, что банковская сфера очень важна для страны и банкротства в ней могут иметь слишком негативные последствия для экономики. Что ж, с этим нельзя не согласиться.

С другой стороны – вина за тяжелое финансовое положение банков в большей степени лежит на них же самих. Ведь любое решение в менеджменте основано на соотнесении понятий «риск-доходность» и если большинство из банков сделало выбор в пользу повышенных, хоть и рискованных доходов, то это – их стратегическая ошибка, которая должна привести к уходу банка с рынка. Это жизнь, и если кто еще не знаком с теорией эволюции Дарвина и естественным отбором – самое время с ней ознакомиться. А попытки поддержать банки на аппарате «искусственного дыхания» (господдержке) могут слишком дорого стоить налогоплательщикам…

Итак, выход из сложившейся ситуации, безусловно, есть. Вот только найти его в одиночку клиентам не по силам. А потому банкам уже давно пора подумать о перспективе своего существования в горизонте более одного-двух дней и обратить внимание на единственного (потому что у государства денег на все банки все равно не хватит) реального инвестора – население. Только оно может помочь вам выжить.

Уверена, что те из банков, кто первыми пойдут на компромиссы и признают свои ошибки, преодолеют этот кризис и выйдут из него обновленными и с очень лояльной клиентской базой, с которой никакие испытания не страшны.

Коментарі