На сегодняшних рынках золото в силу ряда причин занимает уникальную позицию.

Если вы ищете пузыри, то не смотрите на золотые монеты

- Во-первых, оно ведет себя как долгосрочная страховка и краткосрочная тихая гавань относительно практически всех остальных классов активов.

- Во-вторых, оно поддерживает широкий спектр инструментов, включающих физический металл (слитки, монеты и ювелирные изделия), средства платежа привязанные к золоту, депозитные счета, базирующиеся на золоте, обычные и синтетические индексные фонды (ETF), деривативы, а также акции и фонды золотодобывающих компаний. Все они подвержены различным поведенческим драйверам спроса.

- В-третьих, золото психологически и аналитически делит аудиторию на антагонистические лагеря, так как освещение в СМИ резко делится на тех, кто видит в золоте долгосрочный инструмент управления рисками и тех, кто считает его «спекулятивным пузырем».

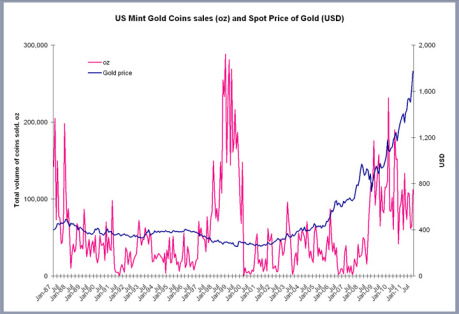

В «пузырном» контексте любопытно взглянуть на инструмент с небольшим количеством упоминаний в СМИ, а именно на золотые монеты, которые инвесторы традиционно держат в качестве портативных единиц сохранения капитала. Из-за этого, а также из-за спроса со стороны коллекционеров золотые монеты менее ликвидны и представляют собой чистый инструмент по «сохранению ценности», а не предмет спекуляции.

Классические пузыри появляются, когда спекулятивные мотивы владения золотом, то есть ставки на постоянно ускоряющийся рост цен, превосходят мотивы, движимые фундаментальными факторами. В поздних стадиях «пузыря» нам стоит поэтому ожидать падения спроса на золотые монеты по сравнению со спросом на бумажное золото.

Данные Американского монетного двора по продажам золотых монет говорят, что мы еще не в последних стадиях «пузыря». Но существуют предупредительные индикаторы, за которыми следует наблюдать.

Объём августовских продаж золотых монет Двором вырос на огромные 170% по сравнению с прошлым годом по суммарному количеству проданных монет, а по весу монет на 194%. С первого взгляда эти данные могут показаться аргументом в пользу того, что золото становится перекупленным розничными инвесторами. Однако месячные сравнения отражают огромную волатильность в продажах Двора и результаты августа вписываются в статистические нормы для кризисного периода с января 2008 года. Они также находятся в пределах исторического среднего (с 1987 года).

112,000 унций золотых монет проданных в августе это лишь 19-й лучший месяц по объему продаж с января 2008 года. С 1988 года было 87 месяцев, в которые среднее содержание золота на монету, проданную Двором, превосходило средние результаты августа 2011 года, а в 38 случаях объемы проданного золота превзошли результаты прошлого месяца. Иными словами текущие продажи золотых монет не показывают резкого роста спроса.

Данные показывают, что спрос на монеты в основном не зависит от спотовой (на немедленную поставку) цены на золото. Исторически с 1986 года средняя 12 месячная скользящая корреляция между спотовой ценой на золото и объемами продаж золота в форме монет Двора составляет негативное значение -0.09. С января 2008 года средняя корреляция равняется -0.2. За последние 3 года тренд (повышательный) цены на золото и тренд объемов продаж золотых монет (падающий) расходятся. Падение продаж монет вызывает беспокойство и потребует пристального наблюдения в ближайшие месяцы.

Розовым — кол-во проданных унций золота, синим — спотовая цена.

График выше также показывает, что текущие уровни продаж Американского монетного двора значительно повышены по сравнению с предыдущими периодами, за исключением скачков спроса в 1986-1987 и 1998-1999 гг. С момента начала глобального экономического кризиса ежегодные продажи монет выросли в 7 раз, с менее чем 200 тыс унций в 2007 году до 1,435 тыс в 2009, а затем упали до 1,220,500 унций в 2010 году. Используя данные за первые восемь месяцев 2011 года, я ожидаю, что продажи останутся на уровне около 1,275 тыс унций.

Повторю, что все вышеизложенное не позволяет сделать каких-то определенных выводов по поводу того, существует или нет «золотой пузырь». Мы лишь подчеркиваем конкретный аспект спроса на золото, — поведенчески обусловленный, долгосрочный спрос на золотые монеты в качестве средства сохранения капитала для мелких розничных инвесторов. Учитывая состояние американской и других развитых экономик мира с января 2008 года, данные Двора не поддерживают аргумента в пользу того, что на рынке присутствует бешеный спрос на золото со стороны сумасшедших розничных инвесторов, как об этом говорят сегодня многие комментаторы в СМИ.

Коментарі