В ХХ веке мировые автопроизводители постепенно отказываются от двигателя внутреннего сгорания (ДВС) и переквалифицируют производство на электромобили и гибриды. Электрокары — это краткосрочный хайп или долгосрочный тренд? Уместно ли покупать акции производителей «зеленых» автомобилей именно сейчас? Об этом рассказал в статье для «Минфина» инвестиционный аналитик «Фридом Финанс Украина» Роман Калиновский,.

Tesla, Toyota или Renault: чьи акции выбирают инвесторы в производителей электрокаров

3 причины перехода на электрокары

1. Борьба с изменением климата на международном уровне.

В прошлом году правительство США заменило весь свой автопарк на электромобили, а Европейский Союз принял ряд нормативных правовых актов об ограничении количества вредных выбросов в атмосферу. Более того, ЕС планирует запретить с 2035 года продажу новых автомобилей с дизельными и бензиновыми двигателями. В то же время, КНР рассчитывает перевести 20% автопрома на экологически чистые двигатели к 2025 году и увеличить количество имеющихся электрокаров с 2 до 8 млн.

2. Поддержка «зеленых» инициатив от потребителей.

В прошлом году Украина стала участницей «Европейского зеленого курса». Его цель — к 2050 году сделать Европу первым климатически нейтральным континентом. К тому же, в стране действует система «эконалога» — его платят предприятия, которые выбрасывают более 500 тонн СО2 в год. Кроме этого, существуют теплые кредиты, льготы на электрокары, зеленые тарифы и другие государственные экологические инициативы. По состоянию на 1 января 2022 года в Украине зарегистрировано более 33 тысяч автомобилей с электродвигателем.

3. Рост цен на нефть.

В последнее время сильно растут цены на классические энергоресурсы. К примеру, в марте 2022 года цена нефти марки Brent обновила десятилетний максимум и достигла уровня $127,98 за баррель. На эту ситуацию повлияло не только постепенное снятие антиковидных ограничений, но и война россии против Украины — крупнейшие импортеры российской нефти начали минимизировать ее потребление. Кроме этого, компании массово отказываются страховать перевозку российского «черного золота», а европейские порты для него закрыты. Это приводит к дефициту на определенных рынках, а следовательно, к росту цен на нефть и ее производные.

Почему электрокары 一 это финансово выгодно

В марте 2022 года продажи автомобилей с электрическим питанием в мире выросли на 60% до 851 тысяч штук. Причем доля чистых электромобилей без учета гибридов впервые составила 11% общемировых продаж.

На сегодня цены растут медленнее на электроэнергию, чем на бензин. По данным издания «Автоцентр», спрос на электромобили в Украине за последний месяц вырос в 15 раз. Основной причиной является то, что проезд на электромобилях примерно в 50 раз дешевле, чем на автомобиле с ДВС. Также важную роль играет тот факт, что для подзарядки электрокара не нужно стоять в огромных очередях из-за нехватки топлива в стране.

Перспективы рынка электромобилей

Вышеупомянутые факторы заставляют гигантов автопрома переориентировать производство на электрические «рельсы». Фондовый рынок очень чувствителен к инновациям, поэтому стоимость акций развивающихся в «зеленом» направлении автокомпаний имеют существенные предпосылки для роста.

Первые места среди самых популярных мировых электрокаров занимают Tesla Model Y и Tesla Model 3. Поэтому сейчас самой успешной маркой на рынке остается Tesla (NASDAQ:TSLA), которая в свое время стала первопроходцем на рынке электромобилей. Компания смогла выйти на постоянную чистую прибыль только в 2020 году. В настоящее время она ставит цель стать первым в истории массовым производителем электромобилей и выпускать их до 20 млн в год.

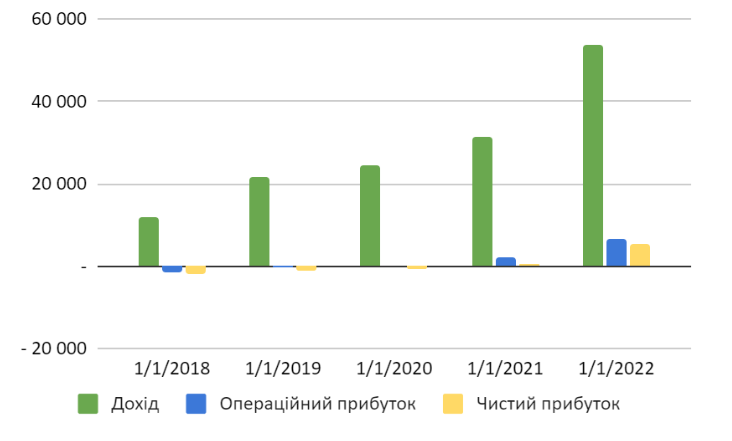

Финансовые результаты Tesla Inc. за 2017−2021 гг., млн долл.

Ключевые показатели финансовой деятельности Tesla демонстрируют четкий тренд, растущий в последние пять лет. За 2021 год доход компании вырос на 70,67%, с $31,5 млрд до $53,8 млрд, а чистая прибыль — на 700,58%, с $0,7 млрд до $5,5 млрд.

Неопределенность динамики котировок акций Tesla

Если рассматривать акции Tesla как инвестактив, то необходимо быть осмотрительным, ведь их стоимость включает спекулятивную составляющую. Сильное влияние на колебания цены оказывает и субъективный фактор действий Илона Маска. Например, 1 мая 2020 года бизнесмен в своем твите назвал цену акций Tesla слишком высокой — компания сразу потеряла $14 млрд капитализации.

4 ноября 2021 цена акций компании достигла своего исторического максимума — $1243,49. По состоянию на 25 мая 2022 года, она уменьшилась почти вдвое — до $658,8. Этому способствовало усиление монетарной политики ФРС США, что привело к падению стоимости технологических компаний.

Понижение стоимости акций Tesla Inc. стало причиной формирования более адекватных фундаментальных оценок компании. Поэтому, учитывая, с одной стороны, финансовые успехи компании, а с другой — нисходящий тренд технологического сектора, предугадать дальнейшее движение курса ценных бумаг нелегко. По финансовому мультипликатору Р/Е (89,05 сейчас) акции Tesla переоценены.

Электромобили — это уже реальное будущее

Перспектива перехода на электрокары стимулировала развитие рынка. Их выпуском занимаются даже компании с другой профильной деятельностью, например Apple и Sony.

Apple уже давно планирует наладить выпуск собственных электромобилей и поэтому намерена приобрести стартап Canoo, который может стать ключевым шагом к этой цели. Кроме того, издание Bloomberg сообщило, что компания наняла директора Ford Global Automotive Safety Engineering Office Дези Уйкашевича с 31-летним опытом работы в автомобильной промышленности.

Ожидалось, что в феврале 2021 года Apple и Hyundai/KIA подпишут соглашение о сотрудничестве, в рамках которого первое инвестирует $3,5 млрд, чтобы начать производство своих электромобилей на заводе KIA в штате Джорджия. Но корейский концерн и американский IT-гигант не смогли договориться о производстве Apple Car.

Компания Samsung в отличие от Apple решила отказаться от идеи выпуска собственного электромобиля. Такое решение приняли, учитывая, что это повредит бизнесу компании. Если Samsung выйдет на авторынок, то станет прямым конкурентом для компаний, которым сейчас снабжает компоненты для электрокаров.

Бытует мнение, что быстрый переход на электромобили будет вреден для экологии. Следует принимать во внимание не только эксплуатацию, но и полный цикл производства и утилизацию электрокаров. Вместо того чтобы полностью отказываться от ДВС, необходимо инвестировать в их более экологические модификации. Например, в гибридных двигателях, которые вредят экологии меньше, чем полностью электрические.

Начало водородной революции в автомобильной сфере

Передовой разработкой в этом направлении является перевод ДВС на водород, позволяющий компаниям поддерживать многолетние цепочки поставок, в которых привлечены сотни тысяч работников. Кроме того, водородное авто не производит вредных выбросов в атмосферу, поскольку из выхлопной трубы выходит водяной пар.

Представители азиатского автопрома Toyota и Hyundai уже представили свои автомобили на водородных топливных элементах. В Украине таким автомобилем стал Toyota Mirai. В прошлом году он прошел сертификацию и получил регистрационный номер.

Помимо разработки новых видов ДВС, Toyota (NYSE: ТМ) планирует выпустить 15 моделей электрокаров к 2025 году и инвестировать $13,5 млрд в течение следующего десятилетия в расширение производственных мощностей по производству аккумуляторов.

3 причины, почему аналитики советуют инвестировать в Toyota Motor

Японский автогигант характеризуется постоянством финансовых показателей, несмотря на вызовы рынка. Это свидетельствует о талантливом управлении рисками со стороны менеджмента компании и высокой оценке продукции компании со стороны потребителей. За 2021 год доходы компании выросли на 15,3%, а чистая прибыль — на 26,94%.

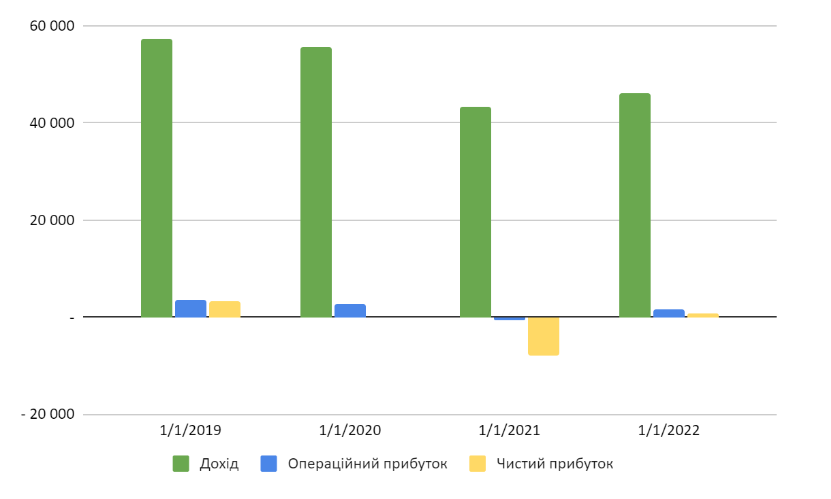

Финансовые результаты Toyota Motor Corp. за 2017−2021 гг., млн долл.

- Сильные финансовые показатели компании.

- Конкурентные преимущества компании на рынке водородных автомобилей.

- Финансовый мультипликатор Р/Э находится на уровне 10,03, что указывает на недооценку стоимости компании.

Цена акций ТМ отражает общерыночный нисходящий тренд и по состоянию на 25 мая составляет $161,03.

Прорыв Renault на рынке водородных и электромобилей

Не медлит с водородными двигателями и Европа. BMW планирует выпустить в текущем году iX5 Hydrogen. 19 мая Renault Group (Euronext Paris: RNO) уже представила водородный кроссовер Scenic Vision. Однако в компании заявили, что автомобиль не поступит в продажу до 2030−2032 годов, а полностью электрическая версия появится на рынке в 2024 году.

Scenic Vision на топливных элементах имеет электродвигатель, который питается от производимого водородом электричества. По словам представителей Renault, топливный элемент мощностью 16 кВт увеличит запас хода автомобиля до 800 км без подзарядки. Его аккумулятор станет вдвое более легким, что приведет к сокращению выбросов углерода в атмосферу на 75% по сравнению с обычным электрокаром.

Читайте также: Рецессия и спад на фондовом рынке США: почему инвесторам не стоит бояться

Прорыв на рынке водородных и электромобилей необходим Renault ввиду некоторого спада показателей деятельности компании в последние годы. Еще в допандемийном 2019 году компания получила убыток в размере $140 млн, который по результатам 2020 года увеличился до $8 млрд. Однако уже в 2021 году спрос на товары Renault стал восстанавливаться, о чем свидетельствует рост доходов компании на 6,3%, до $46, 2 млрд, и выход на чистую прибыль в размере $0,9 млрд.

Финансовые результаты Renault SA за 2018−2021 гг., млн. евро

С начала апреля 2018 цена акций компании находится в нисходящем тренде. С другой стороны, финансовый мультипликатор Р/Э компании находится на довольно низком уровне 6,7 и указывает на недооцененность стоимости акций. По состоянию на 25 мая акция RNO обошлась в 24,39 евро.

Преимущества покупки акций компаний «зеленых» автомобилей

На сегодня есть благоприятные условия для роста стоимости акций компаний-разработчиков электрокаров. Есть хорошая возможность для долгосрочного инвестирования в такие компании.

В зависимости от готовности рисковать и выбранной инвестиционной стратегии в компании, рассмотренные выше, могут инвестировать:

1) Рисковые инвесторы, осуществляющие большую часть инвестиций с учетом краткосрочной перспективы, будут выбирать Tesla (TSLA). Компания является лидером рынка и показывает хорошую динамику финансовых показателей. Однако не стоит забывать, что ценные бумаги переоценены, во многом из-за личности Илона Маска. Кроме того, неизвестно, удастся ли компании удержать позицию по мере выхода на рынок новых конкурентов.

2) Умеренные инвесторы, для которых надежность вложений важнее потенциальных сверхприбылей, будут выбирать Toyota™. Стабильная компания с хорошими финансовыми показателями, захватывающая передовые позиции на рынке водородных авто. У нее есть все предпосылки для увеличения своей стоимости в среднесрочной перспективе.

3) Инвесторы, которые подобно Уоррену Баффету не боятся брать перспективные активы в портфель на десятилетие и спокойно ждать роста акций, будут выбирать бумаги Renault (RNO). Компания имеет возможность захватить европейский рынок водородных автомобилей в долгосрочной перспективе. К тому же из вышеупомянутых компаний Renault в настоящее время наиболее недооценена.

Читайте также: ЕС откажется от российских нефти и газа: как на этом заработать

Следует помнить, что конкурентная борьба жестока и непредсказуема, поэтому перед инвестированием необходимо провести глубокий анализ рынка и избранной компании.

Комментарии - 11

У теслы долгов в десятки раз меньше конкурентов.

Так что кто переоценен, а кто недооценен увидим через несколько лет.

Ну да, зато у GM PE 6.25 — рост минус 15% за 4 года.

У Тойоты PE 10 — нулевой рост за 4 года.

Ford PE 4.7 — рост минус 15% за 4 года.

Renault PE 8 — рост минус 20% за 4 года.

Но я никого не останавливаю от инвестиций куда бы то ни было, будь это умирающая индустрия или NFT скам, деньги не мои.

Тому Тесла — тут як раз умовна «блакитна фішка» досить нового сектору, з дуже непоганою ціною і яка вже досягла прибутковості. А от ризикові — це всіляки Rivian, які могли б вистрілити.