Многие компании, акции которых стали торговаться по ценам, недоступным большой массе инвесторов, прибегают к сплиту. Но Лоуренс А. Каннингем, профессор делового права и консультант, работающий в Нью-Йорке и Вашингтоне, не в восторге от этого процесса. По его мнению, дробление акций ухудшает качество акций компании.

Чем рискуют Apple и Tesla, открыв доступ к своим акциям людям «с улицы»

Какие аргументы приводит исследователь, разбирался БКС Мир инвестиций. «Минфин» раскрывает мнение эксперта.

Есть два типа компаний

Условно компании, рассматриваемые профессором, можно разделить на два типа:

- акции компании являются одними из самых дорогих на фондовом рынке США

- акции компании доступны к покупке широкому кругу инвесторов

К первому типу, безусловно, относятся акции Berkshire Hathaway класса А ($323 275,0 за акцию на 09.10.2020). У компаний AutoZone, Booking Holdings, Cable One, NVR and Seaboard цена акций выражается четырехзначными цифрами. Данные концерны объединяет то, что они почти никогда не делят свои акции. Именно подобные предприятия, как считает эксперт, привлекают больше терпеливых и целеустремленных акционеров — тех, кого Уоррен Баффет назвал «высококачественными акционерами» (high-quality shareholders, далее QS), — чем компании второго типа.

К слову, сам Лоуренс А. Каннингем владеет акциями Berkshire Hathaway.

Ко второму типу он относит большое количество компаний, которые проводят дробление акций: от Apple до Tesla. Обе компании недавно разделили свои акции, чтобы снизить цену. Очевидно, так они пытаются привлечь акционеров, которые также станут их клиентами, говорит эксперт.

Читайте также: Как Apple и Tesla угодили 13 миллионам пользователей Robinhood

Будем знакомы

Помимо Berkshire Hathaway Уоррена Баффета — компании, о которой наслышан любой инвестор, — в эшелон высокодоходных акций входят еще пять.

Компания AutoZone, AZO, $1150,00 специализируется на розничной продаже автозапчастей. Среди ее институциональных инвесторов — AllianceBernstein, Burgundy Asset Management, First Manhattan и Tweedy Browne.

Booking, BKNG, $1788,8 — агрегатор туристических тарифов и поисковая система, ранее известная как priceline.com, — не делит свои акции с 1998 г. Длинный список QS включает Capital Research Global Investors, Dodge & Cox, Edgewood Management, Fidelity Investments и Harris Associates.

NVR, NVR, $4348,4 — компания по строительству домов и ипотечный банкир. Акции компании выросли в десять раз за десятилетие до того, как лопнул жилищный пузырь. Акции остаются дорогостоящими, и с момента дебюта в 1940 году акции никогда не делились. В число QS входят Diamond Hill Capital, Smead Capital и Wellington Management.

Seaboard, SEB, $3060,0 — конгломерат с годовой выручкой $6 млрд, 77% которого принадлежит семье Брески. С момента запуска компании в 1959 г. сплит акций не использован ни разу, при этом оборот крайне низок. Недавняя торговая цена также является низкой по историческим меркам. Среди наиболее значимых QS — First Saberpoint Capital, Khan Brothers и Knightsbridge Asset Management.

Cable One, CABO, $1830,13 — компания широкополосной связи, выделенная в 2015 г. из Graham Holdings (преемница The Washington Post Co.). Ее QS включают компании Capital International Investors, D. F. Dent, Neuberger Berman, Rothschild & Co. и Wallace Capital.

Компании с трехзначными ценами на акции, которые также лидируют в списке качества акционеров: Equinix EQIX, Intuitive Surgical ISRG, Mettler-Toledo International MTD и TransDigm Group TDG.

Высококачественные акционеры — QS — по Баффету

Группа, которую Уоррен Баффет назвал «высококачественными акционерами» еще в 1978 году, — это элитный корпус сконцентрированных, терпеливых акционеров, поддерживающих корпоративную Америку. Их стратегии контрастируют с доминирующими на сегодняшний день индексными фондами, которые редко держат портфель в течение долгого времени. Их стили варьируются в сфере исследований, восприятии ценности и политике продаж, но их объединяет выдержка и сосредоточенность.

Некоторые QS являются гигантами: Capital Research & Management, Fidelity Management & Research и Harris Associates. Многие управляют активами стоимостью менее $100 миллиардов: Gardner Russo Gardner, Ruane Cunniff и Southeastern Asset Management.

QS отличаются философскими взглядами, не обращают внимания на относительную волатильность индексов. Они возражают против общей привычки различать пассивные индексные фонды, с одной стороны, и все остальные, известные как «активные», с другой. Они инвестируют в течение многих лет и не измеряют эффективность ежегодно, как это делают многие инвесторы. Большая часть портфеля QS инвестирована в значительные пакеты акций выдающихся крупных компаний, которыми после скрупулезного изучения они владеют много лет.

Читайте также: «Индикатор Баффета» подает сигнал тревоги. Что это значит

В чем преимущество QS-инвесторов для компании

Прежде всего, компании принимают на себя обязательства в отношении того, что больше всего ценится QS, — эффективного распределения капитала.

Менеджмент, принимающий решение о разделении акций, должен учитывать влияние этого на список акционеров.

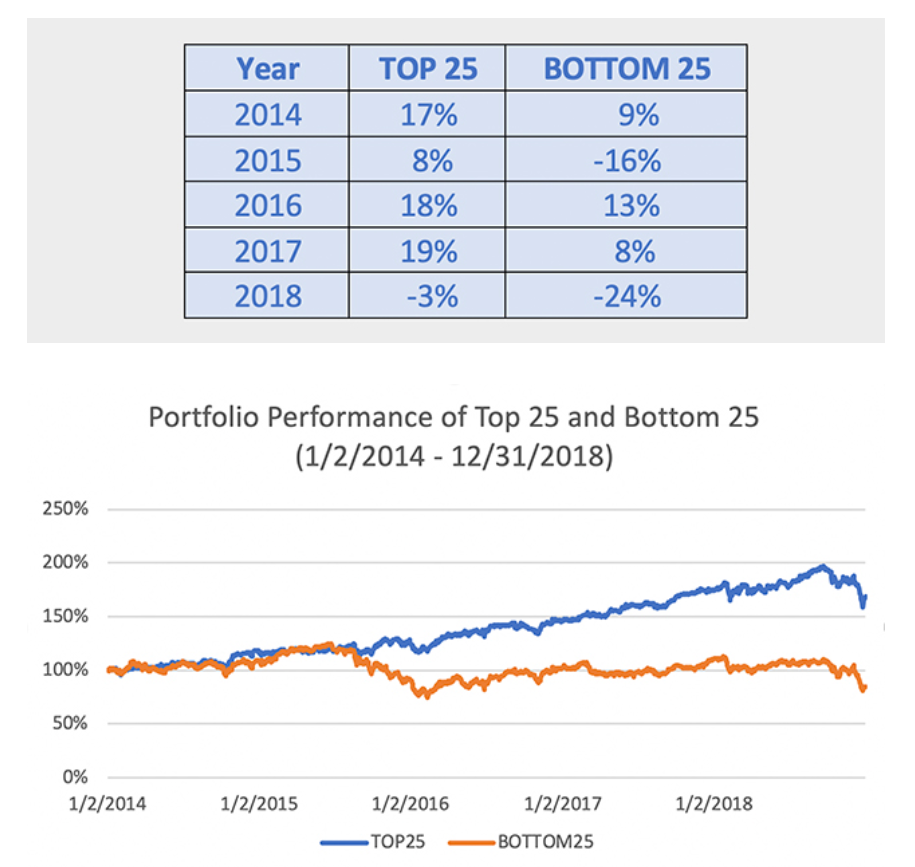

Исследования, проведенные в Университете Джорджа Вашингтона в рамках инициативы «Акционеры качества», показывают, что компании с самыми высокими ценами на акции, как правило, пользуются наибольшей долей QS. Например, из 100 самых дорогих акций S&P 500 более трети находятся в верхнем дециле плотности QS и более половины — в верхнем квартале. Те, кто сосредоточен на результатах бизнеса, как правило, имеют большую долю QS и, соответственно, процветают, подчеркивает Каннингем.

Аналитики прогнозируют увеличение доли акций в этом квартале, поэтому даже компании с высокой плотностью QS могут поддаться тренду.

Профессор приводит в пример ситуацию, когда правление The Washington Post Co. готовилось к раскрутке Cable One. Эксперты тогда призывали совет директоров разделить акции, чтобы снизить цену. Однако, благодаря экспертной консультации Уоррена Баффета, совет отклонил решение о проведении сплита. Пять лет спустя Cable One торгуется более чем в четыре раза дороже, чем предполагалось, и поддерживает высококачественную базу акционеров.

Акции QS-компаний — в чем преимущество для инвесторов

Компании, которые избегают дробления и имеют самую высокую цену акций, могут похвастаться самой высокой плотностью QS. Например, акции Berkshire Hathaway класса А при шестизначной цене акции имеют большую долю QS, чем у любой другой компании на сегодняшний день. Несмотря на то, что многие другие факторы способствовали успеху Berkshire на протяжении многих десятилетий, ее выдающаяся акционерная база также важна.

Компании первого типа обращают особое внимание на то, какие инвесторы будут составлять список акционеров компании: ведь они получают предложения от компании и право голоса, соответствующие преобладающим социальным и политическим тенденциям. Также компании с более высокой плотностью QS обычно имеют долгосрочную стратегию, что способствует более высоким показателям в будущем. Дробление акций привязано к цене, именно поэтому менеджеры, которые культивируют качественных акционеров, избегают проведения сплита.

Читайте также: Apple, Facebook, Alphabet. Как купить акции иностранных компаний

Что не так с дроблением

Несмотря на то, что сплит может быть хорошим маркетинговым ходом для продукта, это определенно плохое управление инвесторами — дробление акций ухудшает качество акций компании, заключает Лоуренс А. Каннингем.

В компаниях, переполненных временными акционерами, менеджмент склоняется к краткосрочному фокусу, считает профессор. «Дробление похоже на обмен десятицентовика на две копейки», — образно заявляет Каннингем. Оно не дает никакого экономического эффекта, но имеет тонкий психологический. Побочным эффектом является увеличение рыночной капитализации компании, несмотря на отсутствие фундаментальных изменений. Это происходит потому, что и новости о сплите, и более низкая цена акций стимулируют краткосрочный интерес.

Комментарии - 12

— Привет! Как дела?

— Спасибо, хорошо!

— Ой, извините, я, кажется, не туда попал…