Прошлая неделя на американском фондовом рынке прошла на позитиве: S&P 500 поднялся на 1,9%, зафиксировал рост третью неделю подряд и приблизился к своему историческому максимуму. NASDAQ 100 прибавил 1,5%, Dow Jones взлетел на 2,2%.

Каждые 39 секунд появляется новая жертва кибератак: кто на этом зарабатывает

Стимулом для американского рынка стали свежие данные по заявкам на пособие по безработице в США, которые вышли на самый высокий уровень с августа 2023 года. Это означает, что рынок труда продолжает остывать, что повышает шансы на снижение ставки ФРС в этом году.

Китайские электрокары рвутся в Европу и Штаты

В целом же прошлая неделя прошла на американском фондовом рынке легко, вероятно, отражая скудный календарь экономической статистики. Впрочем инвесторам было что обсудить.

Одна из ярких новостей прошлой недели — IPO китайского производителя электрокаров Zeekr: компания привлекла $441 млн от продажи 21 млн американских депозитарных акций. Акции Zeekr Intelligent Technology Holding Ltd., бренда высококлассных электромобилей, входящего в состав Zhejiang Geely Holding Group Co., выросли на 35% после расширенного первичного публичного размещения, что стало крупнейшим листингом акций китайской компании в США с 2021 года, пишет Bloomberg. IPO провели Goldman Sachs Group Inc., Morgan Stanley, Bank of America Corp. и China International Capital Corp. Акции компании торгуются на Нью-Йоркской фондовой бирже под тикером ZK.

Размещение акций Zeekr стало еще одним фактором возрождения рынка IPO в США. По данным Bloomberg, с 1 января этого года на американских биржах уже было проведено первичных размещений на $17 млрд. Для сравнения: в прошлом году этот показатель не дотянул до $10 млрд, причем почти половина объема 2023 года пришлась лишь на одну компанию — Johnson & Johnson Kenvue Inc.

С другой стороны, листинг Zeekr стал крупнейшим первым размещением китайской компании в США со времен IPO Didi Global Inc.: почти три года назад китайский конгломерат, предоставляющий услуги агрегатора такси, каршеринга и райдшеринга, собрал при первом размещении сумму $4,4 млрд.

Избыточные мощности и ожесточенные ценовые войны на местном рынке заставляют китайских производителей электрокаров осваивать внешние рынки. Однако сделать это им будет непросто. На прошлой неделе Байден одобрил четырехкратное увеличение тарифов на китайские электромобили.

С серьезными проблемами сталкиваются китайцы и в Европе. В настоящее время Еврокомиссия проводит антидемпинговое расследование в отношении китайских производителей электроавтомобилей. Если будет установлено, что правительство КНР с помощью госсубсидий помогает местным компаниям снижать стоимость своей продукции, Евросоюз установит заградительные торговые пошлины.

Пока же китайские производители сдаваться не собираются. На прошлой неделе автопроизводитель BYD объявил о намерении к 2030 году стать крупнейшим продавцом электромобилей в Европе, превзойдя Tesla, Volkswagen и Stellantis. Компания, в которую инвестировал Уоррен Баффет, просчитывает варианты строительства второго завода в Европе. BYD в конце 2023 года отобрал у Tesla лидерство по продажам электромобилей в мире, но во II квартале удержать его не смог.

Читайте также: «Китайцы» объединяются против Tesla: какие новинки выйдут на рынок

Что происходило на европейских площадках

Общеевропейский индекс STOXX Europe 600 на прошлой неделе закрылся на 3,01% выше на фоне лучших, чем ожидалось, корпоративных доходов и возросшего оптимизма по поводу того, что крупные центральные банки вскоре начнут снижать процентные ставки.

Основные фондовые индексы также резко выросли. Немецкий DAX прибавил 4,28%, французский CAC 40 — 3,29%, итальянский FTSE MIB — 3,06%, британский FTSE 100 поднялся на 2,68% до нового рекордного максимума.

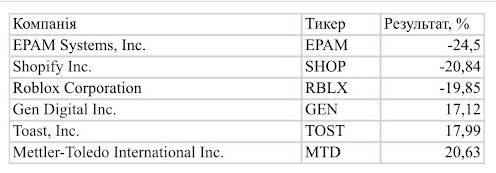

Взлеты и падения недели на американском фондовом рынке

Главный импульс движению акций на прошлой неделе продолжала давать отчетность компаний. «Минфин» отобрал тройку акций, которые продемонстрировали самый большой прирост/падение за прошедшую неделю.

На хорошем отчете росли на прошлой неделе акции Mettler-Toledo International Inc. (NYSE:MTD), производителя медицинского оборудования. Компания отчиталась о больших, чем ожидалось, выручке и прибыли на акцию. Кроме того, Mettler-Toledo International Inc. с оптимизмом смотрит на возможности долгосрочного роста, подкрепленные мощным портфолио новых продуктов и инноваций, пишет Yahoo finance. «Мы ожидаем мягких рыночных условий во втором квартале 2024 года, особенно в Китае», — заявили в компании.

Отчет компании очень показателен, отмечают эксперты.

«Результаты деятельности таких компаний, как Mettler-Toledo, могут служить индикатором общего состояния мировой экономики, давая представление о влиянии экономической неопределенности на отрасли и рынки.

Будучи производителем точных приборов и услуг, результаты Mettler-Toledo могут иметь последствия для различных отраслей, включая здравоохранение, лабораторную, промышленную и розничную торговлю продуктами питания", — пишет TrimFeed.

Акции Toast (NYSE:TOST), ведущего поставщика облачных POS-терминалов для мелких и средних ресторанов, также взлетели на хорошем отчете за первый квартал о прибылях и убытках.

«В первом квартале 2024 года Toast продемонстрировал устойчивые результаты, о чем свидетельствует быстрое расширение торговых точек. Этому способствовал значительный рост бизнеса по подписке и доходов от FinTech. Более того, операционные убытки в течение квартала еще больше сократились, что указывает на очевидный путь к прибыльности», — пишет Seeking Alpha.

Gen Digital (NASDAQ:GEN), разработчик программного обеспечения в области информационной безопасности и защиты информации, поднялся на фоне глобального роста киберугроз.

Минувший год ознаменовался увеличением количества успешных атак на организации по всему миру: по сравнению с 2022-м, их доля выросла на 18 п.п. Исследования, проведенные Инженерной школой имени А. Джеймса Кларка при Университете Мэриленда, показали, что каждый день происходит более 2200 кибератак. Каждые 39 секунд кто-то становится жертвой утечки данных, фишинговой атаки или другого киберпреступления.

«Компания превзошла оценку выручки Уолл-стрит за четвертый квартал, поскольку клиенты тратят больше на сетевые решения кибербезопасности для борьбы со сложными онлайн-угрозами.

Спрос на программные решения кибербезопасности Gen Digital, включая AVG, Norton, Avast и Avira, увеличился в связи с тем, что кибератаки становятся все более технологичными, а хакеры — все более активными", — поясняет Reuters.

Читайте также: Американская экономика охлаждается: как «Минфин» изменил портфель акций

Главные события этой недели

На этой неделе снова в центре внимания инвесторов будут данные по инфляции в США, которые определят вектор развития рынков в краткосрочной перспективе. Данные о розничных продажах и отчетность по доходам крупных ритейлеров дадут представление о динамике потребительских расходов, ключевом драйвере экономики. Свежую порцию экономических данных выпустят Великобритания и Китай. Главные экономические события текущей недели собрал сайт Investing.

Решающий инфляционный отчет в США

На этой неделе инвесторы будут следить за индексами цен производителей и потребительских цен в США. Свежая порция статистики покажет, ослабевает ли ценовое давление. Предыдущие нескольких месяцев сильной инфляции уже породили опасения, что Федеральная резервная система может отказаться от снижения процентных ставок в этом году.

Рынки получили некоторое облегчение в начале этого месяца, когда глава ФРС Джером Пауэлл заявил, что центральный банк все еще надеется в конечном итоге снизить ставки, а последний отчет о занятости в США показал признаки охлаждения на рынке труда.

Аналитики ожидают, что отчет по индексу потребительских цен, который выйдет в среду, 15 мая, покажет рост базовой инфляции на 3,6% в годовом исчислении, что будет наименьшим увеличением за более чем три года.

Более высокие показатели инфляции, скорее всего, перечеркнут снижение ставок до конца года, что вновь усилит волатильность рынка.

Как настроены американские потребители

15 мая также выйдут данные по розничным продажам за апрель, а также отчет о прибылях крупных американских ритейлеров Walmart и Home Depot. Эта статистика послужит барометром настроя американских потребителей.

На данный момент на рынке царят бычьи настроения благодаря сезону хороших отчетов. В целом сильные отчеты показало большинство компаний «Великолепной семерки» технологических и растущих гигантов. Динамика их акций помогла поднять рынок в прошлом году и продолжает определять траекторию индекса S&P 500 в этом.

Данные по Китаю

В пятницу, 17 мая, Китай опубликует ряд экономических данных, которые покажут, как развивалась экономика номер два в мире в начале второго квартала.

Апрельские данные о ценах на жилье дадут новое представление о состоянии сектора недвижимости. Уже около трех лет он охвачен долговым кризисом, из-за чего застройщики балансируют на грани банкротства.

Эксперты прогнозируют, что данные покажут рост в годовом исчислении промпроизводства, розничных продаж и инвестиций в основные фонды.

Комментарии политиков на заседании Политбюро в прошлом месяце показали готовность китайских властей к новой волне стимулирующих мер для ускорения восстановления экономики. Так что инвесторы в китайские активы пока пребывают в приподнятом настроении.

Данные по Великобритании

На прошлой неделе Банк Англии приблизился к снижению процентных ставок, но рынки расходятся во мнении, произойдет ли первое снижение на следующем заседании банка в июне, или же регулятор будет выжидать и дольше.

До следующего заседания Банка Англии, которое состоится 20 июня, должны выйти два официальных отчета по занятости и два отчета по инфляции.

Первый из двух отчетов по занятости выйдет в этот вторник, 15 мая, и покажет, будут ли оказывать давление на цены растущие зарплаты. Годовой рост заработной платы все еще высокий, в то время как предложение рабочей силы стагнирует.

Экономисты прогнозируют, что средний недельный заработок без учета бонусов в первом квартале вырос на 5,9% в годовом исчислении. Признаки того, что рост заработной платы замедляется, скорее всего, укрепят ожидания июньского сокращения.

Цены на нефть

Цены на нефть закончили прошлую неделю с небольшими изменениями: фьючерсы на нефть марки Brent потеряли 0,2%, а фьючерсы на сырую нефть выросли на те же 0,2%.

Ожидания, что процентные ставки в США могут оставаться высокими еще долгое время, оказали влияние на цены на нефть: повышение процентных ставок обычно замедляет экономическую активность и ослабляет спрос на нефть.

Укрепление доллара США также оказало влияние, сделав сырьевые товары, номинированные в долларах, более дорогими для покупателей, использующих другие валюты.

Давление на нефтяные цены также оказал рост запасов топлива в США в преддверии обычно активного летнего сезона.

Некоторую поддержку ценам оказали данные о том, что Китай в апреле импортировал больше нефти, чем в том же месяце прошлого года. Экспорт и импорт Китая в апреле вернулся к росту после сокращения в предыдущем месяце.

На этой неделе трейдеры будут следить за данными по инфляции, которые определят будущее направление процентных ставок.

Комментарии