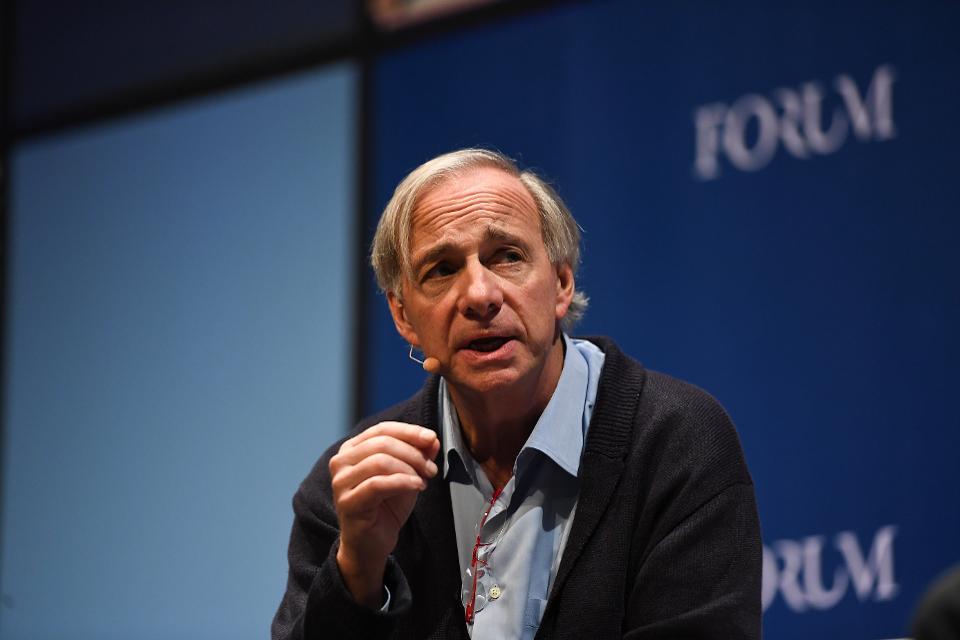

Рэй Далио входит в сотню самых богатых людей планеты. В течение десятков лет он управляет хедж-фондом, обыгрывающим индекс S&P 500, его стратегию пытаются копировать частные инвесторы по всему миру. Какие инвестиционные решения обеспечивают такие заработки, и всегда ли они работают безотказно, — разбирался «Минфин».

Рэй Далио: миллиардер, желающий заменить себя искусственным интеллектом

Залог богатства Рэя Далио — успешная работа его инвестиционного фонда Bridgewater Associates. Собственную компанию миллиардер основал еще в 1975 году в 26-летнем возрасте. Но настоящий успех пришел в 2012-м, когда компания стала крупнейшим хедж-фондом в мире и удерживает это звание до сих пор. На данный момент, по данным Forbes, под управлением фонда находится $154 млрд. Bridgewater обслуживает пенсионные фонды, правительства и центробанки разных стран. Среди клиентов компании и Международный валютный фонд.

За свои инновации в сфере управления средствами Далио называют «Стивом Джобсом от инвестиций». Среди самых известных его инноваций — распределение инвестиционных портфелей на альфа и бета. Первые находятся в активном управлении, более рискованны и должны приносить более высокие доходы. Вторые предусматривают пассивное управление и более низкие риски. Сейчас этот подход общераспространенный и очевидный. Но ввел такой подход именно Далио в 1990 году. Широкое признание и использование эта инвестиционная стратегия получила в начале нулевых.

В начале века Bridgewater называли наиболее быстрорастущим хедж-фондом по объему активов в управлении. Из-за этого Далио решил даже ограничить возможности для открытия счетов новым клиентам.

Однако настоящей суперзвездой его сделал мировой финансовый кризис 2008 года, когда его фонд под активным управлением Pure Alpha продемонстрировал доходность в 9,5%, а индекс S&P 500 за год рухнул на 38,5%. Заработать удалось, признавался инвестор, именно потому, что компания заранее готовилась к такому повороту событий.

В преддверии кризиса Далио активно обнародовал свои негативные прогнозы. В частности, об ожидаемых проблемах говорилось в аналитических отчетах Bridgewater. Инвестор предупреждал и американских чиновников, что по всему миру накапливаются долги, которые не будут возвращены. Однако мало кто в то время прислушивался к его предостережениям.

Сейчас в статусе «гуру» Далио легче доносить свою позицию. И не только относительно ситуации на фондовом рынке.

Кто такой Рэй Далио: пять фактов, которые помогут понять инвестора

Первая инвестиция в 12 лет. И сразу удачная

Рэй Далио родился в небогатой семье. Его отец был джазовым музыкантом итальянского происхождения, мать — коренная американка, занимавшаяся домашним хозяйством. В детстве Далио подрабатывал в гольф-клубе и, слушая разговоры богатых посетителей, сам стал интересоваться инвестициями.

В 12 лет он собрал 300 долларов, которые вложил в акции авиакомпании Northeast Airlines. При выборе компании будущий миллиардер пользовался только двумя правилами: компания должна быть известной, а ее акции не должны стоить более $5 за штуку.

Как ни странно, но стратегия сработала. Правда, не без помощи случая. Вскоре после того, как парень приобрел акции, стало известно о планах слияния Northeast Airlines с другой авиакомпанией. На фоне этой новости бумаги Northeast Airlines подорожали в три раза.

Лишился работы из-за стриптизерши и основал собственную компанию

Далио не был самоучкой. Он закончил Гарвард, а затем пошел на работу в компанию Dominick & Dominick, где стал директором по сырьевым товарам. Правда, его карьеру там оборвала чрезмерная креативность. На одну из аграрных конференций он привел стриптизершу, чтобы та разделась во время мероприятия. Это стоило Далио работы.

Но из потери работы Далио сделал верные выводы — он основал собственную компанию. Как рассказывал сам инвестор, это было единственное верное решение, поскольку он из тех людей, которые не созданы для работы на кого-то.

Занимается трансцендентной медитацией как The Beatles и меняет свой мозг

«Медитация изменила мою жизнь. Она больше всего повлияла на мои успехи», — рассказывает Рэй Далио. Этот способ саморазвития он открыл для себя в 1969 году, вдохновившись примером участников группы The Beatles.

Как признается инвестор, научиться медитировать было нелегко. Сначала в голове роились разные мысли, потом мыслей становилось меньше, но они казались «ценными», их не хотелось терять, возникало желание обдумать эти темы. В конце концов, он все же научился полностью углубляться в мантру.

По словам Далио, медитация дает ему больше энергии, чем сон, повысила концентрацию, а главное — позволила смотреть на ситуации, которые возникают в жизни, как будто бы «с высоты», более ясно и объективно, а также увеличила креативность.

В отличие от, например, Кэти Вуд, Рэй Далио не религиозный человек. При этом для него важно понятие духовности, которое он трактует как ощущение себя как части «чего-то целого». По убеждению миллиардера, это чувство объясняется наукой.

Исследования мозга показывают активность прифронтальной коры мозга во время медитации. То есть именно той части, которая и делает человека человеком. А вот активность миндалевидного тела, отвечающего за тревожность, снижается. Поэтому благодаря медитации мозг физиологически меняется", — отмечает миллиардер.

Читайте также: Кэти Вуд: гостя из будущего Уолл-стрит и ее инвестиционная стратегия

Для Далио медитация — это не только личное дело. Он активно пропагандирует этот способ саморазвития, рассказывает о нем в собственных книгах и многочисленных интервью.

Не заметил самого длинного роста рынка

Самым трудным, с финансовой точки зрения, для Далио был 1982 год. К тому времени его компания уже активно развивалась и приносила прибыль. Однако желание рискнуть сыграло с миллиардером злую шутку.

Он видел, что на протяжении нескольких лет мировая экономика и рынки активно росли. И в этот момент Далио решил: «празднику» пора заканчиваться. «Я считал, что экономика США движется к катастрофе. Этот взгляд был спорным, но я хотел сорвать большой куш и пошел на риск, и ошибся.

Фондовый рынок пошел вверх и этот рост продолжался 18 лет, что стало самым длинным периодом роста экономики США в истории. Моя ошибка была как удар бейсбольной битой по голове", — вспоминает о причинах катастрофы инвестор.

Являлся единственным работником собственной компании

Поскольку Bridgewater пришлось покрывать убытки, компания уже не могла себе позволить наемных работников, и основатель остался единственным, кто продолжал работать в компании. «Я был настолько разорен, что мне пришлось одолжить у отца $4 тыс., чтобы оплатить счета», — рассказывает миллиардер.

Финансовый крах стал поворотной точкой в жизни Далио. После этого он переосмыслил свой подход к работе и именно это явилось фундаментом для его нынешнего успеха.

Идеология, делающая миллиарды

Две причины, мешающие инвестору добиваться успеха

Как признается Далио, одна из причин, почему в начале 80-х он потерпел крах, — это желание быть правым, чтобы именно его идея сработала. По мнению миллиардера, это вполне привычно для людей, но вместе с тем, нужно понимать, чего вы действительно хотите: быть правым или достичь результата.

Как объясняет миллиардер, чтобы добиться успеха нужно признать 2 проблемы: собственное эго и зашоренность. «Эго означает, что мы склонны доверять собственному мнению, не проверяя его на соответствие реальности. На разбор своих недостатков мы склонны реагировать как на агрессию и начинаем злиться. В результате мы принимаем неадекватные решения», — объясняет Далио. Зашоренность — это уверенность в том, что человек видит полную картину реальности, хотя это невозможно.

По словам Далио, важно собрать команду, мнения которой будут дополнять друг друга и выявлять слабые позиции. «Для того, чтобы добиться успеха, мне пришлось отказаться от радости собственной правоты и заменить ее радостью осознания истины. Эта потребность побудила меня искать самых глубокомыслящих людей, которые не соглашались бы со мной.

Меня не беспокоили их выводы, я просто хотел увидеть окружающее их глазами и чтобы они посмотрели моими глазами. Переход от ограниченности собственного взгляда к взгляду глазами этих людей был похож на переход от черно-белого кино к цветному", — рассказывает миллиардер.

Именно по этому принципу построена работа в Bridgewater, где каждый может высказать свое мнение или подать идею. Но Далио отмечает, что демократия, где каждый имеет равный голос, — плохая система управления компанией.

«Демократия подразумевает, что все люди в равной степени способны принимать решения, но это не так. Мы в Bridgewater оцениваем способность каждого конкретного сотрудника принимать правильные решения по разным предметам. Те, кто чаще других предлагает хорошие идеи, получают больший вес голоса, чем другие работники», — объясняет миллиардер основы организации.

Читайте также: Школа трейдинга: Психология торговли, или почему стоит контролировать эмоции

По мнению аналитика компании Esperio Александра Болтяна, секрет успеха Bridgewater состоит именно в том, что Далио создал сильный коллектив профессионалов. «Принятие решений об инвестициях подвластно людям с высоким уровнем стрессоустойчивости, эмпатии. Механический поиск информации об инвестиционных активах стоит далеко не на первом месте», — объясняет эксперт.

Такое уже было: найди закономерность — получишь план действий

Еще один принцип, на котором базируется успех Далио, — взгляд на нынешнюю ситуацию или проблемы с точки зрения истории и аналогичных ситуаций в прошлом. «Я заметил, что большинство событий происходят снова и снова. Но каждый раз немного по-другому. Некоторые подчиняются очевидным краткосрочным циклам, которые легко распознать, и поэтому мы знаем, как с ними справляться. Например, 24-часовые сутки. Некоторые происходят настолько редко, что нам не придется столкнуться с ними за всю жизнь. К примеру, мощный шторм, который происходит раз в 100 лет», — объясняет свое мнение инвестор.

В то же время, убежден миллиардер, большинство людей воспринимают происходящие сейчас события как уникальные, и именно это не позволяет им быстро определить план действий, опираясь на предыдущий опыт.

Читайте также: Кэти Вуд: гостя из будущего Уолл-стрит и ее инвестиционная стратегия

Поиск закономерностей помогает Далио выработать алгоритмы реакций на разные ситуации. «Важная особенность его подхода — стремление описать типы событий и их влияние на различные типы активов. Это попытка создания мета-алгоритма и разбития всего: от принципов работы и жизни до экономических циклов и долговых кризисов», — объясняет этот подход руководитель Exante Украина Владимир Позний.

Портфель инвестора

Bridgewater использует 3 инвестиционных портфеля для управления активами своих клиентов: Pure Alpha, Pure Alpha Major Markets и All Weather. Самый популярный среди них последний, так называемый, всесезонный или всепогодный портфель. На него приходится 80 млрд долларов из активов хедж-фонда.

Всесезонный портфель

Этот портфель сформирован, учитывая, как изменения экономических условий влияют на движение активов. Здесь Далио руководствуется своим «историческим» принципом, уверяя, что корреляция происходит подобным образом уже больше сотни лет.

Ключевые факторы, которые могут влиять на рынки, — рост или спад экономики, и инфляция или дефляция. В каждый из этих периодов эффективность демонстрировала разные стратегии и Далио попытался их объединить. По замыслу, если какой-то из активов падает, другие должны его подстраховывать.

Структура портфеля следующая:

- 40% долгосрочные долговые облигации

- 15% среднесрочные долговые облигации

- 30% акции

- 7,5% золото

- 7,5% сырьевые товары

Несмотря на простоту, этот портфель достаточно хорошо себя демонстрирует в кризисных ситуациях. В частности, аналитики рассчитали, что если бы он существовал в 1929 году, индекс S&P 500 просел на 64,4%, All Weather потерял бы всего 20,5%. А при проседании широкого индекса в 1973 и 2002 годах всесезонный портфель вообще демонстрировал бы положительную динамику.

Всесезонный портфель обгонял S&P 500 в период с 2008 по 2017 годы. Правда, в нынешних условиях стремительного роста рынка он отстает от широкого индекса.

Читайте также: Уоррен Баффет: гуру инвестирования, всю жизнь исправляющий свои ошибки

«Нужно понимать, что рынки меняются. Одна и та же тактика инвестиций не актуальна во все времена. Сейчас, например, появились криптовалюты, которые также следует учитывать в инвестиционных стратегиях. Поэтому всесезонный портфель можно привлечь лишь частично, как пример для подражания», — убежден Александр Болтян.

Альфа-портфели

Pure Alpha и Pure Alpha Major Markets по своей структуре подобны, но во втором акцент делается на более ликвидные активы и он более осторожно подходит к развивающимся рынкам. Однако в целом в портфели могут входить акции, облигации, валюты, сырьевые товары. Ключевое отличие от предыдущего портфеля — это активное управление. Здесь соотношение между классами активов может постоянно меняться, в зависимости от ситуации на рынке.

Основу этих фондов, как правило, составляют ETF, ориентирующиеся на S&P 500, индексы фондовых рынков других стран, а также значительную роль в портфеле играют драгоценные металлы.

До 2019 года Pure Alpha демонстрировала среднюю доходность в 12%. Однако к коронакризису фонд не был готов, потеряв за год 7,6%. И это на фоне роста широкого индекса американского рынка на 13,5%.

Читайте также: Маргулан Сейсембаев об успехе «глупого» портфеля и почему наличие ума не гарантирует заработка

Как признался Далио, инвестиционные портфели были сформированы, исходя из стабильного состояния экономики, и результат оказался «не таким, как хотелось бы».

Далио переводит Bridgewater на искусственный интеллект

Падение в прошлом году — не единственное на жизненном пути Далио. Критиковали его, в частности, в 2009 году, когда его Alpha не среагировали на скорейшее восстановление американского фондового рынка и существенно проиграли широкому индексу.

Сейчас Bridgewater готовится к понижению рынков. В частности, фонд в два раза снизил свои инвестиции в индекс S&P 500 и начал переходить в защитные акции. В частности, увеличен вес в портфелях Coca-Cola, Walmart, Procter & Gamble, Johnson & Johnson.

Трудно прогнозировать, как покажут себя инвестиции в ближайшее время, но выйдя из широкого индекса, Далио уже пропустил его осеннее ралли и новые исторические максимумы.

Не все так хорошо складывается и во взаимоотношениях Далио с коллективом Bridgewater, как можно подумать из его рассказов. Несколько сотрудников Bridgewater подали жалобы на удручающую атмосферу в компании. В частности, в заявлениях говорилось, что все происходящее в офисе подлежит видео- и аудиозаписи, имеют место случаи сексуального домогательства и попытки замять инциденты с помощью давления топ-менеджмента. Огласку скандал приобрел, когда о нем рассказала газета The New York Times.

Далио тогда заявил, что журналисты издания «искажают реальность» и даже не попытались разобраться в том, как работает компания. Вместе с тем миллиардер уже несколько лет работает над идеей внедрения искусственного интеллекта, который будет управлять компанией. Предполагается, что процессы предоставления ежедневных задач, найма на работу сотрудников и увольнения будут автоматизированы.

Читайте также: Топ-10 брокеров, с помощью которых можно купить акции на иностранных фондовых биржах

Желание свести работу к алгоритмам может сыграть с Далио злую шутку, снизив креативность в работе, о которой он говорил на протяжении всей своей жизни. Ведь инвестиции — это не только о механических расчетах, но и в значительной степени об эмоциях и психологии.

Комментарии - 3

Сильно сказано.

Снимаю шляпу. Мое почтение.