Индикатор Баффета, показывающий адекватность оценки рынка акций к размеру экономики страны, вновь бьет рекорды. Но это еще не значит, что грядет катастрофический обвал рынков. Эксперты БКС разобрались, стоит ли и дальше учитывать его при выборе акций. «Минфин» выбрал главное.

Метод Баффета дал сбой: стоит ли сейчас вкладываться в акции

Снова рекорд

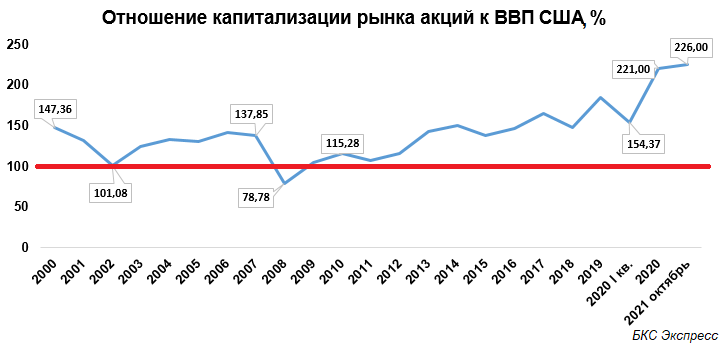

К концу октября 2021 г. «индикатор Баффета», рассчитываемый как отношение рыночной стоимости национальных компаний США к размеру экономики страны (ВВП), перевалил за 225%. В теории, если показатель превышает 100%, то рынок акций якобы считается переоцененным, а инвестиции сопряжены с повышенным риском.

Различные сервисы дают отличные оценки «индикатора Баффета», это связано с базой расчета ВВП и составом бумаг для учета капитализации рынка. Но итог один — индикатор говорит о кратном превышении капитализации рынка над ВВП, что может наводить на мысль о безудержном оптимизме инвесторов.

Если рассматривать капитализацию как оценку инвесторами будущих результатов деятельности корпораций, а ВВП — в качестве фактической мощи экономики, то «индикатор Баффета» можно интерпретировать как ожидания будущей доходности инвестиций на основе текущих макроэкономических реалий страны. И, как видим по Баффету, они завышены.

Если же при инвестировании ориентироваться лишь на индикатор в отрыве от рыночного контекста, покупать акции было нельзя уже с начала 2010 г. — индексы восстановились после «Великой рецессии», а индикатор от провала 2008 г. под 80% через год вернул себе планку в 100%.

Даже на пике паники марта 2020 г. показатель «капитализация/ВВП» не опускался до 100%. Сам же Баффет, несмотря на ориентирование по ВВП, все эти годы активно участвовал в наполнении и управлении своего портфеля акций, разбухшего с $56 млрд на начало 2010 г. до $300 млрд к сентябрю 2021 г.

Подноготная роста

Причиной взлета «индикатора Баффета» к 225%, а значит, и столь значимого расхождения капитализации с ВВП, служит масштабный фискально-монетарный драйвер американских финансовых властей. Нулевая ставка фондирования и ежемесячный выкуп долговых бумаг с рынка обеспечивают ликвидность финансовой системе и условия для раздувания фондовых пузырей.

На конец октября индекс S&P 500 более чем в 2 раза оторвался от своих же среднеисторических метрик доходности.

Корпорации пользуются инструментами все еще дешевого кредитного рынка. Возобновлена и практика buyback. Тем самым, в ситуации повышенного постпандемического спроса, долговая нагрузка не оказывает существенного влияния на их прибыль. Картина усложнится, когда ставки пойдут вверх. Итогом миграции инвесторов из долевых в долговые инструменты и может стать падение «индикатора Баффета».

Читайте также: Топ-10 книжных новинок о деньгах и инвестициях

Со стороны ВВП экономика значительно окрепла после нокдауна 2020 г., однако инфляционное давление и стагнация деловой активности в промышленности II полугодия 2021 г. говорят о недооценке инвесторами грядущих рисков замедления макропоказателей. А значит, премия, выраженная в высокой капитализации рынка акций, может начать сокращаться.

Еще одним ограничением метода Баффета может служить само содержание относительного показателя. В числителе находится капитализация, обладающая в среднесрочном периоде, а тем более краткосрочном интервале, высокой волатильностью. А в знаменателе — ВВП, учитывающий сумму товаров и услуг, произведенных в стране. Но ведь многие компании имеют транснациональный характер, генерируя прибыль и за рубежом, да и не вся экономика представлена в 5000 бумаг, котируемых на биржах.

Поэтому, отвечая на вопрос о пригодности метода Баффета к выбору времени инвестиций, есть несколько соображений:

Следование «индикатору Баффета», конечно, может оградить от рисковых операций, но о повышенной доходности тогда не может идти и речи. Планка в 100% давно пройдена, для ее достижения нужны экстраординарные потрясения, похлеще мартовского коллапса 2020 г.

Более того, игроки, использующие короткие продажи лишь на основе такой переоцененности, могут столкнуться с очень продолжительной иррациональностью рынка, рискуя потерять свою ликвидность. Хотя уже сейчас наблюдается атипичное расхождение: отрыв 2021 г. от средних значений показателя «капитализация/ВВП» с момента его вхождения в обиход от начала 2000 г. — рекордные 70%.

Читайте также: Уоррен Баффет: гуру инвестирования, который всю жизнь исправляет свои ошибки

Восторгаясь ростом индикатора, все же нужно оценивать персоналии рынка — отрасли и конкретных эмитентов, по-разному проявляющих себя на стадиях экономического и монетарного циклов. Сам Баффет достаточно скрупулезно подходит к выбору объектов для портфеля, хотя и постоянно критикует общее разбухание рынка акций.

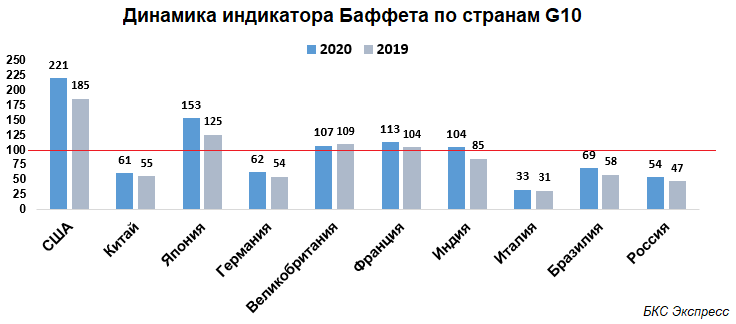

Метод наглядно показывает разрыв региональных фондовых рынков. Переоцененные площадки относительно странового ВВП могут быть таковыми неопределенно продолжительное время. А вот недооцененные рынки акций способны попасть в фокус инвесторов, главное — был бы повод раскрытия их внутренней стоимости.

Комментарии - 11

https://minfin.com.ua/blogs/bonv/166782/

Примеры сам знаешь. Или это для тебя сложно? Подсказка, они миллиардеры.

Про слова про мою голову. Пиши ещё, твой уровень интеллекта будет виден всем на форуме .

Найкраще — це диверсифікувати доходи та вкладати у різні установи та цінні папери в більш менш рівних частинах.

І що таке G10? G7 знаю, G20 знаю, а що таке G10?