5 октября 2011

Последний раз был на сайте:

27 февраля 2026 в 10:37

-

ruslanromayev

56 лет, Днепр

-

duke34

56 лет, Киев

-

Mikhail6759

56 лет

-

DiGek

Киев

-

Kyleta 12

Полтава

-

Romancho

42 года

- 4 марта 2019, 1:24

Монетарная политика НБУ закладывает основы для долгосрочного экономического роста и заставляет наш рынок «жить по-новому»

Увидев название этой аналитической статьи, проницательный читатель, вероятно, подумает примерно так: «чего еще ждать от сотрудника НБУ, кроме хвалебных од в адрес монетарной политики НБУ?». Но на практике не все так просто. Готовя такую аналитику по своей личной инициативе, я высказываю свое личное экспертное мнение. О монетарной политике и режиме гибкого инфляционного таргетирования уже очень много было написано и сказано, в т.ч. и официально, специально обученными для этого людьми. В этой публикации я постараюсь обратить внимание на две вещи, которые остались за горизонтом официальных публикаций и даже экспертных баталий:

1. Побочные эффекты от внедрения режима инфляционного таргетирования и возможность их использования в практической плоскости.

2. Стратегические основы для подготовки банковской системы для возобновления кредитования.

Публикация эта делается, чтобы рядовой читатель, ознакомившись с ней, понимал, что происходит внутри системы и как это можно использовать для себя, и что конечная цель всей возни на монетарной кухне НБУ – это ценовая стабильность, финансовая стабильность и, в конечном счете, экономический рост, как это и установлено статьей 6 Закона Украины «О национальном банке».

О либералах, консерваторах и алхимиках монетарного режима

Споры о монетарном режиме инфляционного таргетирования не утихают с момента его официального внедрения, т.е. с начала 2015. Сейчас в Украине официально принят режим гибкого инфляционного таргетирования. Простыми словами это означает, что НБУ борется с инфляцией, но не до конца закручивает монетарные гайки, чтобы дать экономике расти, довольствуясь ниспадающим инфляционным трендом.

Украинские эксперты по денежно-кредитной политике разделились на три лагеря:

— тех, кто ищет оптимальное соотношение между инфляцией и приростом ВВП в рамках текущего монетарного режима. Я бы их назвал монетарными алхимиками, поскольку в нашей экономике, зависимой от экспорта и агробизнеса, внешние условия могут меняться так быстро, что оптимум сочетания прироста ВВП и инфляции может меняться из квартала в квартал;

— тех, кто полностью отрицает инфляционное таргетирование (ИТ) и утверждает, что Украина в принципе не готова к ИТ и никогда не будет готова. Это монетарные консерваторы – они тянут Украину назад в прошлое, в те времена, когда одной из задач Госбанка СССР было «обеспечение денежными средствами отраслей народного хозяйства». Их не смущает, что с тех пор прошло почти 30 лет, да и хозяйство уже давно не народное, а экономика – рыночная;

— тех, кто отстаивает идею поддержания плавающего валютного курса при поддержании финансовой стабильности и стимулировании экономического роста всеми доступными РЫНОЧНЫМИ методами не в ущерб инфляции. Я бы их назвал либеральными монетаристами.

Либералы и Алхимики еще более-менее способны дружить между собой, их взгляды не идут в разрез со статьей 6 Закона Украины «О национальном банке». Что же касается чистых Консерваторов, то они не просто тянут нас назад в прошлое, но и подталкивают на скользкую коррупционную дорожку. В рыночной среде идеи, заложенные в основу денежно-кредитной политики Госбанка СССР, как раз приводят к коррупции, невозвращенному рефинансированию и гигантским NPL в госбанках. К счастью, чистых монетарных консерваторов в экспертной среде почти не осталось: их разобрали мелкие политически партии, которые пытаются привлечь к себе внимание, занимаясь критикой НБУ. Но похоже, вместо дивидендов на выборах они получат «черную метку».

В ожидании побочных эффектов ИТ

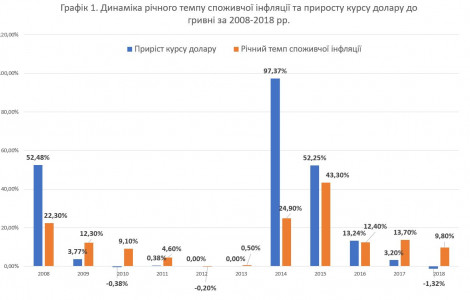

Первый эффект, о котором мы уже можем говорить как о состоявшемся факте – возвращение в Украину внутренней инфляции на доллар и евро. Это очень хорошо видно при сравнении темпов потребительской инфляции с темпами прироста официального курса доллара (График 1).

Призрак внутренней инфляции на доллар начал бродить по Украине уже в 2016 году. Если 31.12.2015 доллар в Украине можно было купить по 24,01 грн, то 31.12.2016 – уже по 27,19 грн (официальный курс). За год курс прирос на 13,24% при инфляции в 12,4%. Уже в 2016 году было понятно, что при реализации прогнозов НБУ по инфляции большой девальвации быть не может и гривна будет более привлекательной для сбережений, чем иностранная валюта.

По итогам 2017 года уже можно было наблюдать появление «внутренней» инфляции на доллар. За 2017 год официальный курс «зеленого» вырос с 27,19 до 28,06 или на 3,2%, а уровень инфляции составил 13,7%. По итогам 2018 года ситуация была практически аналогичной: официальный курс доллара снизился на 1,32%, а инфляция составила 9,8%. Если подвести итоги последних двух лет, то за 2017-2018 гг., если считать по официальному курсу, владельцы «долларов под матрасом» потеряли около 22,6% потребительской стоимости своих сбережений.

Второй побочный эффект от режима инфляционного таргетирования – рост процентных ставок по депозитам. По моим оценкам, ставки по депозитам физических лиц имеют корреляцию с учетной ставкой НБУ на уровне примерно 0,70-0,75. Это довольно высокий уровень чувствительности, который позволяет регулятору задавать тренд стоимости ресурсов на рынке. По моим наблюдениям, за последние 12 месяцев средняя по 50 банкам ставка по годовому депозиту изменилась так:

- По гривне с 13,72% до 15,42% или на 1,7 п.п. (в относительном выражении на 12,4%);

- По доллару США с 3,37% до 3,59% или на 0,22 п.п. (в относительном выражении на 6,5%);

- По евро с 2,45% до 2,79% или на 0,34 п.п. (в относительном выражении на 13,8%).

Самыми чувствительными были ставки по депозитам в гривне и евро. Но, конечно, эффект от роста ставок в гривне был более всего заметен для населения. На практике, на начало марта максимальные ставки по гривне достигли 19% годовых, по долларам и евро максимум на 1 марта составлял 5,65%. Правда, я бы не рекомендовал читателям становиться вкладчиками банков, которые предлагали максимальные ставки. Но вот по средней ставке или даже чуть выше найти вполне пристойный банк можно было без особого труда.

Итак, подведем промежуточные итоги. Сейчас мы имеем две тенденции: возвращение (с 2017 года) внутренней инфляции на доллар в Украине и рост процентных ставок.

Что означает рост ставок по депозитам?

К сожалению, в Украине не привыкли проводить подсчеты на длинных горизонтах. Рынок живет не долгосрочными стратегиями и соблюдением основных принципов управления рисками, а спекуляциями. 75% экономически активного населения задает вопрос: «что буде с курсом доллара?», желая выйти из гривны, которую можно было размещать последние 10 лет под 15-20% годовых, в доллар или евро. Конечно, стратегия выхода в доллар перед обвалом курса дает самые большие прибыли, но на практике есть проблемы с таймингом. Предсказать обвал трудно, угадав один раз, на второй и третий разы можно «пролететь».

Анализ длинных горизонтов говорит о другом. Приведу пример. Если в январе 2000 года вы обменяли один доллар по официальному курсу 5,21 грн и положили его на депозитный счет в один из госбанков, скажем, в среднем под 15% годовых (в нулевых ставки были больше, но для упрощения расчетов возьмем в качестве средней ставки 15%), то в январе 2019 года у Вас на счету окажется 74,15 грн или 2,73 доллара. Примерно такая же сумма у Вас набежала бы с января 2000 по январь 2019 года, если бы вы разместил в банке доллары США по ставке 5,3%. То есть, несмотря на ряд валютных кризисов, за счет высоких процентных ставок по депозитам в национальной валюте вкладчикам в долгосрочной перспективе удается компенсировать потери от девальвации гривны.

Рост ставок по депозитам в национальной валюте означает, что ужесточение монетарной политики НБУ привело к тому, что банки готовы платить больше за денежные ресурсы населения и бизнеса. Понятно, что чем выше цена, тем больше желающих продать эти ресурсы. Второй момент – это рост доверия к предложению банков. В 2016 году как-то неудобно получалось: вкладчикам предлагали по депозиту в долларах часто 0,5-1% годовых, при том, что кредитные ставки в СКВ составляли 10-15%. Такие предложения банков были не привлекательными, и чем отдавать банку ресурс за 0,5%, его часто отправляли в сейф, в ячейку или под матрас. 3-5% в валюте начали оживлять рынок. 15-19% в гривне также привели к оживлению на рынке депозитов.

Информационную картину несколько портят «эксперты», болтающие о «возвращении доверия к банковской системе». Правда, мне смешно такое слушать, особенно листая криминальные хроники. Значит среднестатистическому украинцу не жалко отдать 50-100 тыс. грн в кредитный союз под 30% годовых или купить у одесситов акции «почти Tesla» или «почти Apрle» на Петровке. А отнести деньги под 12% в гривнах или под 3% деньги на депозит в Укрсиббанк, Укргазбанк или Ощадбанк – тут у нас, у Украинцев, кризис доверия. При чем этот кризис доверия проявляется не только к госбанкам, но даже и к банкам, которые входят в международные финансовые холдинги с кредитным рейтингом на 5-10 ступеней выше, чем у Украины. Эти наблюдения говорят лишь о том, что фактор доверия несколько надуманный, а его влияние несколько раздуто. Платите нормальный процент по депозитам и будет Вам приток ресурсов «из-под матрасов» в банковскую систему.

Впрочем, государство может предпринять кое-какие шаги для того, чтобы увеличить приток валюты и гривны в банковский сектор и усилить влияние неценовых факторов на предложение денег со стороны населения. Например, можно поднять граничный размер гарантийной суммы по депозитам населения с 200 000 гривен до большей суммы. Этичным было бы оставить вопрос о том, насколько точно поднимать граничный предел, на усмотрение ФГВФЛ. Думаю, что даже рост предельного порога гарантирования до 250-300 тыс. мог бы позитивно отразиться на общей динамике депозитов населения.

Стратегическое оздоровление механизмов роста

Глядя на статистику, которую распространяют оппозиционные партии, не могу не возмутиться манерой их передергивания при расчете монетизации ВВП через кредиты. По моему экспертному мнению, это абсолютно некорректный расчет, который указывает на тот факт, что его авторы не понимают экономический смысл показателя или не осознают наличия большого объема фиктивных кредитов на балансах банков до обновления нормативной базы по кредитным рискам. Только по одному из самых крупных банков в ноль списали больше 150 млрд грн. Что уж говорить о тех, кто попал в ФГВФЛ и чьи кредитные портфели были проданы за 0,1-10% от балансовой стоимости

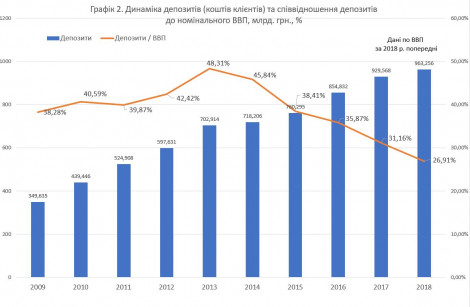

Конечно, более правильно было бы считать объем монетизации к ВВП через кредиты, но что же делать, если более половины выданных кредитов по факту никак не участвовали в производстве ВВП, а пассивно висели на балансе, прикрывая дыры хитроватых хозяев и менеджмента банков. Поэтому корректнее будет заменить этот показатель другим соотношением – «депозиты клиентов к номинальному ВВП» (График 2).

Наблюдая за снижением монетизации ВВП, пересчитанной через средства клиентов на депозитных счетах, нельзя не вспомнить бородатый анекдот о том, как владелец обувной фабрики послал в Африку двух агентов по продажам и через какое-то время получил два противоречивых доклада. Один из агентов сообщал, что у «этого рынка большие перспективы: тут все ходят босиком», а второй агент забраковал этот рынок как раз потому, что «тут все ходят босиком».

Так и в Украине: низкая монетизация ВВП 2018 года – это следствие объективных причин: расчистки банковского сектора от фиктивных активов, банковского кризиса 2014-2015 гг., небольшого ускорения денежного оборота. Вообще, ни один экономический кризис для Украины не проходил без снижения монетизации ВВП. Это видно и из небольшой монетизации 2009 года – на уровне 38,28%. В 2017-2018 гг. объем валюты вне банков мог вырасти из-за роста переводов заробитчан в Украину. Из 11 млрд долларов больше половины было отправлено в Украину неофициальными каналами, и понятно, что они скорее всего не дошли до банков.

И вот как раз возврат в банковскую систему тех 20-50 млрд долларов (по различным оценкам экспертов), которые находяться на руках у населения, и которые могли бы поднять монетизацию, – не являются функцией НБУ. О повышении эффективности работы банковской системы и росте ее влияния на экономику в статье 6 ЗУ «Об НБУ» ничего не говорится. Поэтому формально основной целью НБУ (в соответствии с законодательством) остается ценовая стабильность. В погоне за ценовой стабильностью НБУ ужесточает монетарную политику и автоматически влияет на депозитные ставки, делая ценовые предложения банков по депозитам для населения и бизнеса более привлекательными. Это открывает возможности по возвращению монетизации к историческим значениям 2012-2015 гг. Стратегически это очень важный шаг, который позволит банкам сформировать дополнительный объем ресурсной базы для возобновления кредитования без каких-либо искусственных стимулов с высокими коррупционными рисками. Т.е. рост кредитования будет происходить за счет роста ресурсов банков и роста монетизации ВВП, а не за счет долгосрочного рефинансирования НБУ или безумных прожектов, предусматривающих создание банков развития и т.д.

Тут важно понимать, что у НБУ как был, так и остаётся режим гибкого инфляционного таргетирования, и НБУ не таргетирует показатель монетизации. Просто, переживая период высоких процентных ставок, мы как бы попутно с ударом по инфляции восстанавливаем монетизацию ВВП. Четких числовых ориентиров тут нет, но данные Thomson Reuters говорят о том, что в среднем по миру уровень монетизации (депозиты к ВВП) составлял 49,54%. Разброс по странам очень большой:

Чад – 9,26%

Аргентина – 14,24%

Киргизия – 19,11%

Турция – 44,49%

Венгрия – 45,91%

Чехия – 66,47%

Болгария – 68,22%

Зона обращения евро – 79,34%

США – 81,35%

Швейцария – 173%

Кипр – 175,04%

Если сравнивать показатель монетизации с уровнем ВВП на душу населения на базе big data международных организаций, то отслеживается наличие такой зависимости: чем выше монетизация, тем лучше уровень ВВП на душу населения. Однако бывают и исключения, когда страны, которые имеют мягкий налоговый климат, часто привлекают ресурсов больше своего ВВП. К таким странам можно отнести, например, Кипр, но это не означает, что все привлеченные ресурсы работают на экономику этой страны. Пока же можно точно сказать, что у Украины ситуация с монетизацией получше чем у Аргентины (даже с учетом снижения за 2016-2017 гг.). Таргетировать этот показатель бессмысленно, но его рост при сопутствующей политике высоких ставок будет правильным акцентом в экономической политике и необходимым условием для прироста кредитования.

Восстановление кредитования

Когда нам с голубых экранов рассказывают о том, как правильно восстановить кредитование за счет сокращения вложений в ОВГЗ и депозитные сертификаты НБУ, мне так и хочется в грубой форме прервать таких советчиков. За 2014-2018 гг. пора бы уже сменить пластинку. Давайте посмотрим на статистику по ОВГЗ. На 01.01.2019 у банков было во владении ОВГЗ на 378,3 млрд грн, из которых 338 млрд грн или 89% приходилось на госбанки. Больше всех ОВГЗ было на Приватбанке – 168,72 млрд. К госбанкам ОВГЗ попали в основном в результате докапитализации, и существенная часть этих ОВГЗ идет в покрытие сформированных резервов.

Более того, часть госбанков балансируют свою валютную позицию валютными ОВГЗ., то есть просто забрать даже 20-25% портфеля ОВГЗ у госбанков, продать ее на рынке и выдать кредиты невозможно при том уровне NPL (Non-performing loan, недействующий или неработающий кредит) у госбанков, который есть сейчас. Еще примерно 50 млрд грн у банков находится в депозитных сертификатах НБУ. Их можно рассматривать как избыток ликвидности. Итого выдавить из системы в кредитный портфель (при прочих равных условиях) можно 60, от силы 70 млрд грн. При том, что у нас брутто-портфель кредитов клиентов у действующих банков составлял 1,14 трлн грн, а нетто портфель – около 600 млрд грн, рост кредитов на 60-70 млрд грн окажет очень небольшое влияние на экономический рост.

Так что, прежде чем советовать выдавать новые кредиты и обеспечивать рост ВВП, нужно нарастить масштабы ресурсной базы банков, что бы было из чего выдавать. Избыток же ликвидности в банковской системе будет всегда, т.к. ликвидность распределена неравномерно и не все банки хотят с ней расставаться.

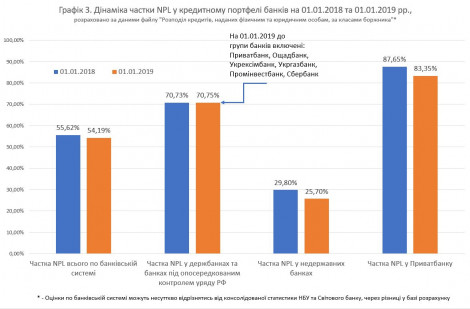

Второй очень важный момент при возобновлении кредитования – изменение учетной ставки имеет очень большой уровень влияния на ставку по межбанковским кредитам (overnight), ОВГЗ со сроком обращения до года, и умеренное влияние на депозитные ставки по депозитам на 1-12 месяцев. А вот на кредитные ставки на прямого заемщика учетная ставка имеет ограниченное влияние. На то есть много объективных причин, и одна из них – большой уровень NPL график 3.

Особенности национального кредитования

NPL на уровне 70% в сегменте украинских госбанков и банков, опосредованно контролируемых правительством РФ, выглядят страшновато. Коррупционные риски прошлых лет и итоги санкционной политики разительно отличаются от того, что на самом деле происходит в среде негосударственных банков, где уровень NPL по итогам года упал до 25,7% и ситуация явно идет на поправку.

К NPL есть «бухгалтерский подход»: под NPL уже резервы сформированы и банки могут кредитовать дальше. Если менеджмент банка будет выдавать кредиты, не включая в себестоимость прогнозируемый уровень NPL, то рано или поздно он вынужден будет прийти к акционеру за капиталом. Действительно, высокий исторический уровень NPL не гарантирует, что он повторится в будущем, но какой-то прогнозный уровень «NPL штрих» должен быть учтен в цене кредита. По моим наблюдениям, менеджмент банков с низким уровнем ответственности относится к проблеме по-бухгалтерски, принимая «NPL штрих» равным нулю. Но есть и другая категория менеджмента, которые завышают «NPL штрих», выставляя на рынке предложения с большой эффективной ставкой.

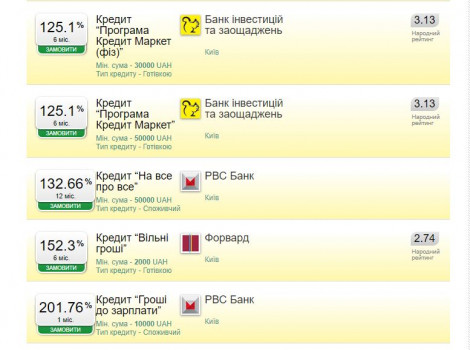

Такое положение дел на рынке приводит к тому, что между учетной ставкой и ставками по кредитам населению не то что слабая корреляция: ее или вообще нет, или она имеет отрицательное значение, т.е. рост учетной ставки приводит к падению ставок по кредитам населению. Механизм этой аномальной зависимости поясняется просто: эффективные ставки по кредитам банков населению настолько высоки, что +/-2-5 п.п. в стоимости ресурсов вообще для банка незаметны, он реагирует на другие факторы, а именно на прогнозный уровень списания — «NPL штрих». Для понимания этой рыночной связки, рожденной в Украине, приведу пример ТОП-5 самых дорогих кредитов наличными от банков, по данным finance.ua. Мы видим эффективную ставку по разным программам на уровне от 125,1% до 201,76% годовых (график 4). Справедливости ради скажу, что сейчас большинство ставок в этом сегменте колеблется в диапазоне 40-80% годовых.

График 4. Данные о ТОП-5 самых дорогих кредитов для населения (finance.ua)

А теперь представьте логику кредитного менеджера и его реакцию на удорожание ресурсов на 5 п.п. Что для него важнее: удорожание депозитов на 5 п.п. или снижение прогнозного объема списаний в результате роста доходов населения за 2018 год? Если менеджмент прогнозирует снижение «NPL штрих» с 50% до 20%, то конечно, даже при росте учетной ставки на 5 п.п. и при росте стоимости ресурсной базы банка на 6,5 п.п. он может не поднимать, а опускать эффективную ставку по кредитам для населения. Выходит, что в рыночной среде (исключая госбанки) трансмиссионный канал ни по длинным, ни по коротким кредитам населению не работает. То есть динамика ставок по кредитам населению не чувствительна к изменению учетной ставки и вообще местами имеет отрицательную корреляцию, когда повышение учетной ставки может приводить к снижению эффективных ставок по кредитам населению и наоборот.

То же самое я могу сказать и о долгосрочных кредитах бизнесу: отрицательной связи я тут не нашел, но любой вариант расчета корреляции (даже с временным лагом) показывает практически нулевую связь. Корреляция между учетной ставкой и кредитной ставкой есть только у краткосрочных кредитов бизнесу, но более глубокое изучение расчетов показало, что если считать такую связь на рыночных данных (например, на динамике ставок по краткосрочным кредитам для малого бизнеса), то корреляция между учетной ставкой и эффективной ставкой по краткосрочным кредитам малому бизнесу гораздо слабее, чем между учетной ставкой и ставкой по депозитам.

Из таких наблюдений делается фундаментальный вывод – ставки по депозитам в Украине более чувствительны к изменению учетной ставки, чем кредитные ставки. А значит, рынок депозитов с большей силой принимает импульсы от изменения учетной ставки НБУ чем кредитный рынок и, следовательно, изменение учетной ставки будет гарантировано влиять на цену депозитов, которую банки готовы выплачивать населению и бизнесу. Рост стоимости депозитов – один из факторов возвращения валюты и гривны в банковскую систему (легальный сектор), гарантия роста остатков на счетах клиентов в банках и вероятное условие роста монетизации ВВП. В свою очередь, рассказы о том, что снижение учетной ставки тут же даст снижение ставки по кредитам в Украине должны лишь вызывать вопросы у силовых структур.

Выводы

1. Режим инфляционного таргетирования привел нас к ситуации, когда уже второй год подряд в Украину вернулась внутренняя инфляция на сбережения в иностранной валюте. Это факт бесспорный и неоспоримый. Что в этом случае делать потребителю – большой вопрос. Можно присмотреться к прогнозам НБУ на 2019 год и отдать предпочтение депозитам в национальной валюте с высокими ставками в надежде, что при девальвации высокие ставки компенсируют такую девальвацию. Или можно отнести валюту в банки, чтобы небольшие валютные ставки компенсировали хоть как-то потери от инфляции. На практике, наверное, лучше всего поддерживать умеренный уровень диверсификации валют в депозитном портфеле. Выбор остается за каждым из вкладчиков.

2. В погоне за ценовой стабильностью НБУ ужесточает монетарную политику и автоматически влияет на депозитные ставки, делая ценовые предложения банков по депозитам для населения и бизнеса более привлекательными. Стратегически это очень важный шаг, который позволит банкам сформировать дополнительный объем ресурсной базы для возобновления кредитования без каких-либо искусственных стимулов с высокими и ненужными коррупционными рисками.

3. Снижение учетной ставки моментально не даст снижения ставок по кредитам в Украине из-за специфики кредитного рынка и высокого прогнозного уровня списаний по NPL. Ставки на кредитном рынке для населения и бизнеса реагируют в первую очередь не на учетную ставку, а на изменения в доходах заемщиков или условия ведения ими бизнеса, что доказано статистически. Ставки по депозитам в Украине более чувствительны к изменению учетной ставки, чем кредитные ставки (в большинстве сегментов рынка). А значит, рынок депозитов с большей силой принимает импульсы от изменения учетной ставки НБУ чем кредитный рынок – следовательно, изменение учетной ставки будет гарантировано влиять на цену депозитов, которую банки готовы выплачивать населению и бизнесу за ресурсы.

4. Рост стоимости депозитов – один из факторов возвращения валюты и гривны в банковскую систему (легальный сектор), гарантия роста остатков на счетах клиентов в банках, а также вероятное условие роста монетизации ВВП – необходимого условия для роста кредитования по мере смягчения монетарной политики. За все время независимости Украина впервые подошла к тому, чтобы сформировать рыночную среду для работы кредитного механизма за счет средств населения и бизнеса без значительной роли рефинансирования или подачек правительства, а значит и без коррупционных рисков. Любопытно, что выявленные процессы и тенденции никак не идут в разрез с монетарным режимом таргетирования инфляции, а скорее сопутствуют ему, однако нуждаются в определённой поддержке не столько со стороны монетарной власти, но и правительства, а также парламента.

Виталий Шапран

Главный эксперт Совета НБУ

|

|

101

|

- 10:13 Курс валют на пятницу: обменники, банки, межбанк

- 09:00 Пенсий не хватит? Все об индексации 2026 и пенсионной реформе (видео)

- 26.02.2026

- 20:00 Главное за четверг: рейтинг устойчивости, прогноз ЕББР и в Украину зайдет польский банк

- 19:44 Deutsche Bank запустил стейблкоин с привязкой к швейцарскому франку

- 19:26 Не переплачивать за бренд: в е-рецепте появятся более дешевые аналоги лекарств

- 18:16 НБУ готовит к выпуску обновленную купюру номиналом в 100 гривен

- 18:16 Налог на квадратные метры: в каких регионах уплатили больше всего

- 17:45 Ford добавляет плату за багажник в Ford Mustang Mach‑E 2026

- 17:40 Доллар и евро подешевели на межбанке

- 17:16 Украинцы принесли Польше в 8 раз больше, чем она потратила на помощь

Комментарии - 6

«Рост стоимости депозитов – один из факторов возвращения валюты и гривны в банковскую систему (легальный сектор), гарантия роста остатков на счетах клиентов в банках...»

В этих двух тезисах, вся суть статьи.Несите ресурс в банки.

Надо отдать должное Виталию, умеет «упаковать»идею так, будто в существующей системе, наконец-то возобладала здравая логика и доверие.Ни того, ни другого.

Я это заметил в начале сентября, когда один из зам.предов НБУ об этом проговорился, и потому курс осенью и зимой нас удивил.

По поводу учет.ставки и то что она не влияет на стоимость ресурсов, не согласен, как раз таки влияет для бизнеса, я давно не помню чтобы УкрСибБанк или Аваль так поднимал ставки. У Привата и Ощада вообще своя математика, они тупо демпингуют. А вот укр.банки повысили все ставки в августе 2018, как следствие повторяющегося увеличения учет.ставок. Хотя до этого еще в июне-июле даже снизили ставки, которые были весной.

Как итог, банки вынуждены повышать ставки по заимствованиям, и это как следствие ведет к увеличению ставок для юр.лиц. Вы правильно подметили насчет кредитования физиков по необеспеченным кредитам, там совершенно другая маржа (30-150+%). И вот банки в тупике (руководство думает куда лучше направлять ресурсы) на кредитование юр.лиц или физиков в рознице в беззалоговое кредитование. Внутри банков идет своя борьба, и вот бизнес от розницы более убедителен со своей доходностью, чем корпоративный бизнес.

Я считаю что ставку нужно снизить на 1-1,5%. Я понимаю что у нас тяжелый год с учетом выборов и внешнего мира. Но думаю после Президенских выборов, стоит это сделать.

В целом статья супер интересная, но по отдельным пу

Но хочу также сказать, что банки начали успокаиваться, и даже не смотря на то что учетная ставка не уменьшилась, немного (1%) опустили ставки, скорее всего из-за насыщения остатков и депозитов клиентов. Потому тут еще нужно будет посмотреть как будут меняться ставки через 3-6 мес. И Ваша теория (идея) о том что учетная ставка меньше влияет на кред.ресурсы для юр.лиц будет иметь место. Для физиков ничего не поменялось.

Вот только у меня вопрос, банк он сам для себя такой эффективный или же это инструмент для бизнеса? Что делать тем, кто деньги генерит? Или вытрясем подматрасников и запануем? Было уже.