В 3-м квартале 2020 году объем глобальных венчурных инвестиций составил более $73,2 млрд, включая рекордный ежеквартальный показатель в Европе - $12,1 млрд. Об этом в ежеквартальном отчете Venture Pulse сообщает KPMG Private Enterprise.

Объем глобальных венчурных инвестиций в 3-м квартале вырос до $73,2 миллиарда — KPMG

Глобальные венчурные инвестиции фактически росли второй квартал подряд и достигли $73,2 млрд в 3-м квартале, несмотря на беспокойство, связанные с covid-19, геополитической напряженностью, президентскими выборами в США и потенциально сложным Brexit.

«После нескольких замедленных кварталов рынок IPO в 3-м квартале 2020 года стремительно набрал обороты для компаний, финансируемых с участием венчурного капитала, и ряд крупных компаний-единорогов осуществили успешные выходы. Учитывая недавние подачи заявок несколькими другими компаниями-единорогами вместе с резким ростом количества сделок со специализированными компаниями для целей поглощений (Special Purpose Acquisition Companies - SPACs), 4-й квартал 2020 года, кажется, продолжает сохранять рекордные темпы», - отметил Конор Мур, соучредитель KPMG Private Enterprise Emerging Giants Network KPMG International.

Ключевые цифры

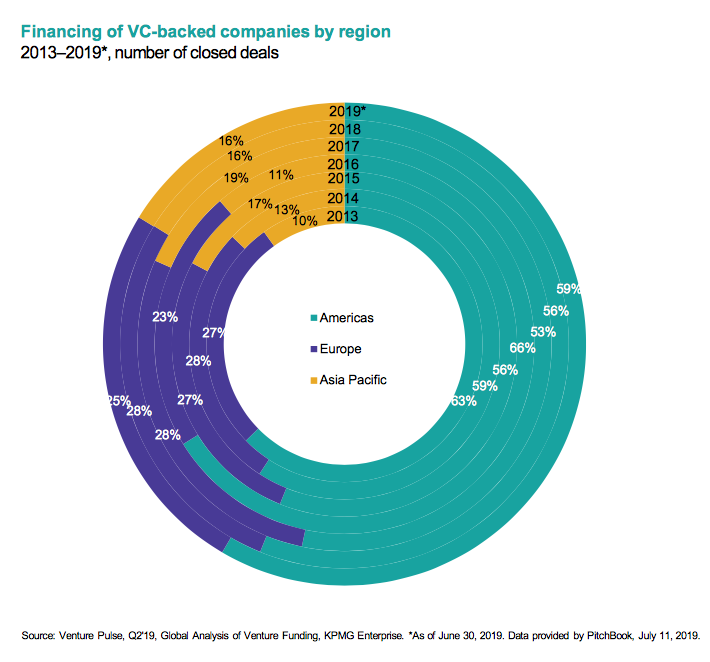

Глобальные венчурные инвестиции выросли с $70 млрд (5674 сделки) во 2-м квартале до $73,2 млрд (4861 соглашение) в 3-м.

Глобальные корпоративные венчурные инвестиции оставались стабильными в течение третьего квартала подряд, достигнув $33,6 млрд (1148 сделки) в 3-м квартале 2020 года.

Количество глобальных сделок с частными венчурными инвесторами/финансирование проектов на ранней стадии развития в 3-м квартале 2020 года (1650) было самим низким с 4-го квартала 2012 года, тогда как количество глобальных соглашений на ранних стадиях (1716) было самим низким со 2-го квартала 2014 года.

Ряд технологических компаний осуществили чрезвычайно успешные выходы на IPO. Ожидается, что венчурные инвестиции будут оставаться стабильными в 4-м квартале 2020 года, хотя президентские выборы в США и проблемный Brexit могут вызвать определенное беспокойство инвесторов и вызвать паузу.

IPO сохраняет преобладающую силу

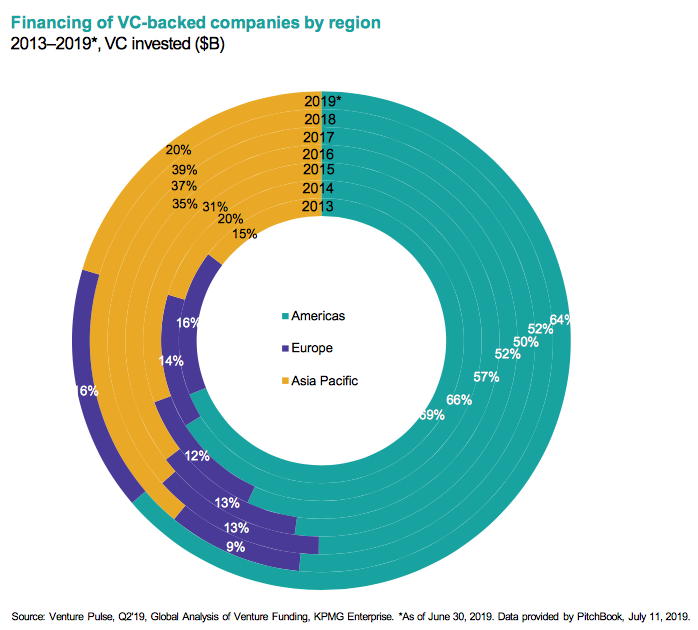

Тренды по регионам

Рекордный уровень венчурных инвестиций выводит Европу на новый рекордный уровень - $12,1 млрд в 3-м квартале по сравнению с $11,5 млрд во 2-м квартале 2020 года. Это произошло прежде всего за счет привлечения шведской компанией Klarna $650 млн, немецкой компанией CureVac - $633 млн, шведской компанией Northvolt - $600 млн и британской компанией Revolut - $580 млн. Рекордный уровень венчурных инвестиций наблюдался в скандинавских странах ($2,2 млрд), Германии ($2 млрд) и Израиле ($1,5 млрд, отнесена в отчете к европейскому региону).

Европа стремительно увеличила объем венчурных инвестиций в середине года

Венчурные инвестиции в Северной и Южной Америке оставались относительно стабильными поквартально - было инвестировано $40 млрд, что обусловлено привлечением компанией SpaceX инвестиций на сумму $1,9 млрд и двумя сделками на сумму $600 млн каждая финтех-компанией Robinhood. На долю США приходится $37,8 млрд этих инвестиций. В Латинской Америке цифровой банк Neon, что находится в Бразилии, привлек $300 млн.

Америка увеличивает глобальные показатели тогда, когда другие отступают

Венчурные инвестиции в Азиатско-Тихоокеанском регионе продолжают восстанавливаться - они составили $21,1 млрд в 3-м квартале по сравнению с $17,2 млрд во 2-м квартале. В течение квартала на Китай пришлось инвестиций на сумму $14,9 млрд, в том числе восемь крупнейших сделок в этом регионе. Венчурные инвестиции в Индии также значительно выросли поквартально - с $1,5 млрд во 2-м квартале до $3,6 млрд в 3-м квартале. На отраслевом уровне в Индии сильную позицию заняли образовательные технологии (edtech).

Что в Украине

«Украинский рынок венчурных инвестиций в очередной раз отражает события, происходящие в Европе и мире: количество и объем сделок с венчурными деньгами в Украине в 3-м квартале были значительно больше, чем в предыдущем», - отмечает Илья Сегеда, лидер направления консультационных услуг по вопросам слияний и поглощений KPMG в Украине.

Было сообщено о 16 сделок, из которых 10 сделок на сумму $143 млн, не считая соглашение по привлечению финансирования Revolut.

«В прошлом квартале было заключено 12 сделок, из которых 10 на сумму $36 млн (не по всем соглашениям известен размер сделки). Это подчеркивает, что Украина является неотъемлемой составляющей глобального рынка технологий и инноваций. Приятно отметить, что активными инвесторами в украинские стартапы остаются локальные игроки. Например, в течение 3-го квартала украинские инвесторы ICU Ventures, Horizon Capital, Genesis Investments, Fedoriv Group, TA Ventures, SMRK, Quarter Partners, Pragmatech финансировали такие украинские проекты, как 3DLOOK, Augmented Pixels, WareTeka, Doc.ua , Liki.24, Esper Bionics и Hurma Systems», - отмечает Илья Сегеда.

Читайте также: 20 стартапов с украинскими корнями, которые привлекли инвестиции в коронакризис

Что ожидается

Венчурные инвестиции в последний квартал 2020 храниться на стабильном уровне.

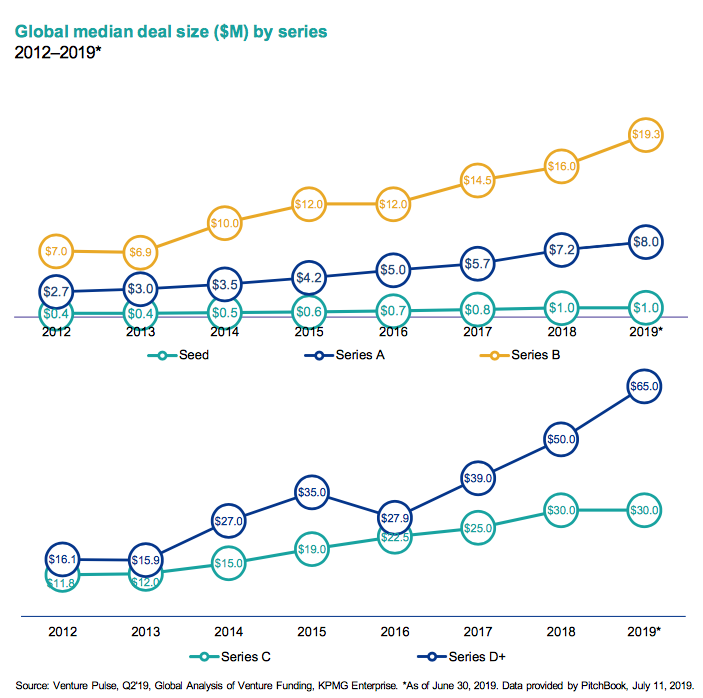

Сделки на поздних стадиях остаются главным приоритетом для венчурных инвесторов. Уменьшение сделок на ранних стадиях продолжаться, что может привести к увеличению количества компаний на ранних стадиях развития, которые останутся без финансирования. Это может привести к определенной консолидации, особенно в тех секторах, которые в наибольшей степени испытывают на себе негативное влияние пандемии.

Динамика глобального среднего размера сделок на поздней стадии

Привлекательными на отраслевом уровне могут оставаться финтех, эффективность бизнеса, образовательные технологии (edtech), технологии в сфере здравоохранения (healthtech) и биотехнологии (biotech).

«Хотя в целом венчурные инвестиции остаются удивительно устойчивыми, учитывая ряд различных проблем по всему миру, длительное сокращение финансирования компаний на ранних стадиях развития вызывает определенное беспокойство. Поскольку многим seed-компаниям (стартап-компаниям) и компаниям на ранних стадиях развития, трудно привлечь финансирование, это может оказать серьезное долгосрочное влияние на незавершенные проекты венчурного инвестирования, замедляя объемы финансирования и притока инноваций в новые идеи и сферы экономики», - отметил Кевин Смит, соучредитель KPMG Private Enterprise Emerging Giants Network.

Читайте также: Венчурные инвестиции в Финтех составляют $20 миллиардов

Covid-19 будет оставаться ключевым фактором, влияющим как на осторожность инвесторов, так и на инвестиции в 4-м квартале 2020 года.

Комментарии - 1

венчурный капитал - это спекулятивный капитал, предназначенный для финансирования новых, растущих или борющихся за место на рынке предприятий и фирм (стартапов), и поэтому сопряжённый с высокой степенью риска. В отличие от классических инвестиций (предполагающих возврат средств) в модель венчурного финансирования заложена высоковероятная потеря вложений, при этом прибыльность достигается за счёт высокой отдачи от наиболее удачных вложений.

Венчурные инвестиции: будьте готовы потерять все свои деньги при вложении в многообещающий, но неудачный стартап...